Vous avez atteint l’indépendance financière? Félicitations! Mais, avant de remercier votre patron et de brûler vos cravates, lisez ce qui suit.

Même avec un fonds de liberté bien garni, la partie n’est pas jouée. Reste encore à établir une stratégie pour décaisser ce pactole sans vous faire plumer par l’impôt.

Avant de me traiter de parasite…

Première des choses, il faut comprendre que l’optimisation fiscale n’est pas un mal en soi. Minimiser le montant de ses impôts est même un devoir citoyen, selon moi.

Personne ne remplit sa déclaration de revenus en se disant « Cette année, je vais payer le MAX d’impôt! » Pas même les députés de QS.

Qui plus est, je ne connais aucun parent qui a décliné les allocations familiales ou la subvention de 30% sur le REEE de son enfant.

Nous avons tous droit à notre part du gâteau. Et, si je constate un jour que mon assiette est assez pleine, libre à moi de redistribuer ma part comme bon me semble.

La faille dans le système

L’argent que j’ai empilé durant les 14 années de ma carrière devra possiblement financer 60 ans de retraite (selon les lignes de ma main, je mourrai dans mon sommeil à 100 ans). Chaque année de travail devra donc payer 4 ans de retraite.

Une faille dans le système rend cet exploit possible. Notre régime fiscal assume que plus on est riche, plus on dépense. Par conséquent, le gouvernement taxe les revenus et les dépenses, mais pas les avoirs.

Ainsi, le frugaliste qui épargne intensivement durant sa vie active et qui dépense humblement à la retraite est une anomalie pour le système. Ce riche qui vit comme un pauvre, c’est-à-dire selon ses besoins réels, passe entre les mailles du filet fiscal.

Ce sont les surconsommateurs qui comblent le manque à gagner. Ils contribuent au trésor public, avec le sourire, à grand coup de Mastercard, la fin de semaine au Carrefour Laval.

Un exemple concret

Voici un cas de figure (fictif) qui illustre comment un frugaliste peut passer plus de la moitié de sa vie à la retraite, sans être millionnaire.

Prenons l’exemple de Jay Hess, un frugaliste de 40 ans, en couple, qui souhaite laisser son emploi afin de regarder tous les soaps d’après-midi à TVA.

Jay est copropriétaire d’un condo entièrement payé. Sa part est de 200 000$. Et, son budget annuel est de 20 000$.

Son portefeuille de placements:

| REER: | 250 000$ |

| CELI: | 90 000$ |

| Non enregistré: | 160 000$ |

| Total: | 500 000$ |

* Tous les chiffres de cet article sont approximatifs et arrondis pour simplifier.

Le plan de décaissement

Au Québec, les premiers 15 000$ de revenus ne sont pas imposables. Jay ne sera donc imposé que sur les 5 000$ additionnels dont il aura besoin pour boucler son budget de 20 000$. L’impôt à payer sur ce montant sera d’environ 700$ (source).

Or, étant donné que Jay et sa conjointe ne déclarent que des revenus modestes, ils bénéficieront d’un crédit annuel d’impôt de 650$ pour la TPS (source). S’ajoute à ce montant un crédit d’impôt provincial pour solidarité de 1 200$ (source).

Donc, au net, le couple obtiendra un « bénéfice » de 450$ (soit 1 850$ en crédits moins 1 400$ en impôt à payer).

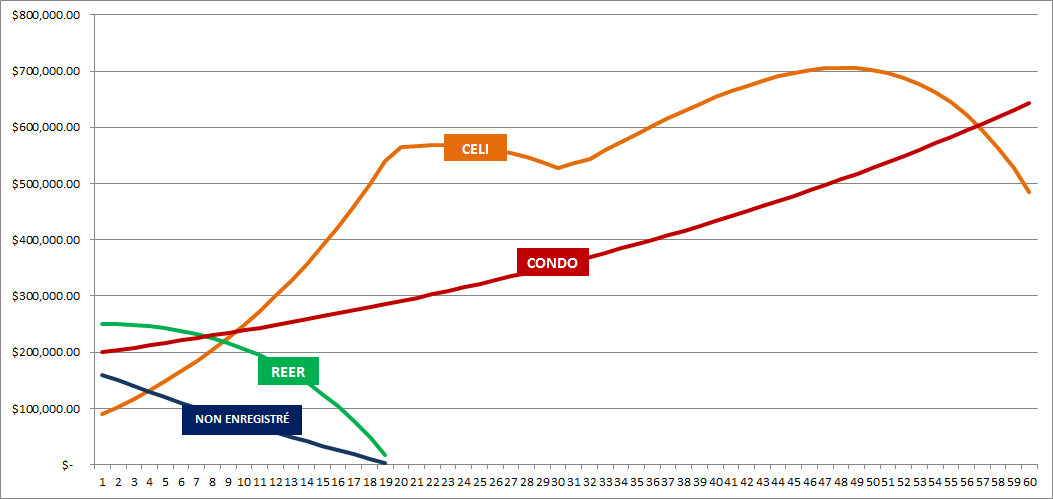

Voici comment Jay entrevois l’évolution de ses actifs durant sa retraite:

*Hypothèses: Taux d’inflation de 3%/an, rendement boursier de 7%/an, augmentation de la valeur du condo de 2%/an, cotisation annuelle au CELI de 6 500$, le Québec n’est pas un pays souverain.

De 40 ans à 59 ans

1- Retirer les dividendes du compte non enregistré

Les dividendes et intérêts perçus dans un compte non enregistré ne sont pas à l’abri du fisc. Jay devra donc les considérer en premier dans son calcul.

Pour un placement tel que VEQT, les dividendes annuels représentent environ 2% du montant investi. Jay pourra donc s’attendre à récolter environ 3 200$ par année.

2- Décaisser le REER

Les fonctionnaires qui ont conçu le REER n’ont certainement pas imaginé qu’il serait décaissé par des quarantenaires retraités. Pourtant, la plupart des adeptes FIRE vident ce compte en priorité puisqu’il y a une « date d’expiration ».

À 71 ans, le REER devient un FERR, un compte qui doit obligatoirement être décaissé selon un certain pourcentage chaque année. Ce décaissement imposé déplait à Jay.

Il retirera donc une partie de son REER chaque année pour compléter les 16 800$ nécessaires à son train de vie (soit 20 000$ moins les 3 200$ récoltés en dividendes).

Notez cependant que la banque retiendra automatiquement un pourcentage d’impôt sur ce montant. Ceci est normal puisque cette dernière n’a aucune idée des autres revenus de Jay.

Au Québec, cette retenue d’impôt à la source se décline comme suit (source):

20% pour les retraits inférieurs à 5 000$

25% pour les retraits entre 5 001$ et 15 000$

30% pour les retraits supérieurs à 15 001$

Or, soyez sans crainte, Jay récupèrera la majeure partie du montant prélevé par la banque lorsqu’il recevra son remboursement d’impôt. Cette retenue à la source est temporaire.

3- Transférer des fonds du compte non enregistré vers le CELI

En parallèle, Jay continuera de cotiser à son CELI chaque année. Pour ce faire, il transférera le montant admissible, soit 6 500$ (en 2023), de son compte non enregistré vers son CELI.

Ce transfert génèrera possiblement un gain en capital imposable. Certes, seulement 50% de ce gain sera imposé. Par exemple, un titre boursier acheté 1 000$, valant 1 200$ au moment du retrait, ne sera imposé que sur 100$.

Jay pourrait néanmoins éviter cette dépense en pratiquant le « tax loss harvesting », c’est-à-dire vendre certains titres à perte pour éviter de payer de l’impôt sur des gains (détails).

De 60 ans à 69 ans

1- Décaisser le CELI

Puis, une fois les comptes non enregistré et REER à sec, Jay passera au dessert, il décaissera son CELI. Quel régal! Ce compte, gonflé à bloc, sera totalement libre d’impôt. Pas une cenne à payer!

Si Jay désire se payer la Tata de ses rêves, ce sera sa chance! Spoiler alert: Tata Motors achètera Tesla en 2045.

Il y a fort à parier que cette arme d’enrichissement massif n’existera plus à ce moment-là. Les jeunes frugalistes rageront contre la génération précédente (nous) pour qui il était si facile de s’enrichir. 😉

De 70 ans à la mort

1- Réclâmer la pension de vieillesse du Canada

Bien que la pension de la Sécurité de la vieillesse (PSV) soit disponible à partir de 65 ans, il est plus rentable d’attendre jusqu’à 70 ans pour la réclamer, puisqu’elle se bonifie avec le temps (+36%) (source).

Le montant de cette pension dépend de l’âge et du nombre d’années vécues au Canada. Jay recevra ainsi le maximum lorsqu’il la réclamera à 70 ans.

La PSV s’élève actuellement à environ 9 000$ par année (en 2023). Ce montant augmentera graduellement selon l’inflation, mais sera imposable.

2- Réclâmer les rentes du Québec

Du côté provincial, il est également payant d’être patient. Les prestations du Régime de rentes du Québec (RRQ) sont disponibles à partir de 60 ans, mais bonifiées de 42% en attendant jusqu’à 72 ans pour les réclamer (source).

Le montant de la rente est calculé en fonction des revenus de travail, c’est-à-dire du montant cotisé sur l’ensemble de la vie active. Pour Jay ceci représente une quinzaine d’années avec un salaire moyen de 60 000$.

Il touchera donc au moins 7 000$ par année quand il soufflera ses 72 bougies.

3- Continuer de décaisser le CELI

Une fois la PSV et la RRQ empochées, Jay complètera le montant nécessaire à son budget en retirant des fonds de son CELI. Aucun impôt à payer.

Il décaissera ainsi le paradis fiscal qu’est le CELI jusqu’à sa mort. Il passera donc du paradis à l’enfer (il y a une place réservée pour les jeunes retraités là-bas).

Après la mort

Quand Jay fermera les yeux pour la dernière fois, il pourrait avoir un portefeuille de plus d’un demi-million de dollars, soit environ le même montant qu’à son premier jour de retraite.

Puis, l’héritage qu’il laissera à ses proches sera dilapidé en une semaine (sur une Tata volante flambant neuve). 😀

Mais, ce n’est pas grave puisque Jay aura vécu pleinement et librement durant plus de la moitié de sa vie. Entre deux soaps, il aura contribué à sa communauté en faisant du bénévolat, pris soin de sa famille et réalisé son rêve d’enfance de devenir écrivain.

Son dernier bouquin, intitulé « Les feux de l’amour à Santa Barbara », lui aura valu une mention dans le TV Hebdo. La reconnaissance ultime pour un téléphile de sa trempe!

Et si ça chie dans la colle?

L’exécution est plus importante que la stratégie. La loi de Murphy oblige! Jay devra assurément adapter son plan de décaissement en cours de route.

Par exemple, si une crise financière éclatait, il pourrait désactiver le réinvestissement automatique de ses dividendes (DRIP en anglais) dans ses comptes REER et CELI. Ceci lui permettrait de générer un revenu sans devoir vendre ses titres boursiers à perte.

Il pourrait aussi songer à vendre son condo. Quand Jay aura 65 ans, sa propriété aura possiblement doublé en valeur. Cet actif de 400 000$ n’est pas comptabilisé dans le plan ci-haut.

Alternativement, Jay pourrait choisir de gruger dans son capital en fin de vie. Au lieu de laisser un héritage, il pourrait dilapider sa fortune et dépenser son dernier dollar sur son lit de mort.

Mais, qu’est-ce qu’il pourra bien se payer à 1$ en 2083? Un TV Hebdo usagé?

AVERTISSEMENT: Il y a autant de plans de décaissement que d’individus. Celui présenté ici est un exemple parmis d’autres. Toute ressemblance avec des personnes connues est le fruit du hasard. 😉

Nous pensons de manière similaire, et ces cartes de crédit me semblent familières ????. Une lecture divertissante.

Je voulais mettre l’emoji clin d’œil, mais il s’est transformé en ces multiples points d’interrogation, haha.

Robin,

C’était un clin d’oeil interrogatif!

Merci beaucoup Robin!

Cet article s’adresse à environ 12 personnes… 😀 Mais bon!

À tout le moins, j’espère que les frugalistes qui sont en phase d’accumulation comprendront que la stratégie de décaissement se planifie bien avant la retraite. Il faut la considérer dès le début du parcours vers l’indépendance financière.

Yay! Je fais partie des 12 apôtres! 😀

Salut Joelle,

Ça me place donc dans le rôle de Jesus? Je passe! 😆

Salut

bon article bien vulgarisé , je suis une autre personne qui va utiliser cette strategie personnes numero 13 🙂 …. enfin avec quelques differences. ( arrivé a 0$ sur le reer ca va prendre 20 ans) ensuite decaissé le CELI a 7 chiffres lol

chaque personne doit etre a l aise avec ses choix de vie et les assumer

les annees de liberté dans la 40,41,42 ca vaut son pesant d or 🙂

Merci Taylan!

Sur Facebook, mon article a été présenté à seulement 800 de mes 12 000 abonnés. Ça veut tout dire! Je suis content d’avoir quand même rejoint 13 personnes. 😆

Mes six dernières années (de retraite) furent probablement les plus belles de ma vie. Je renonce à un salaire de VP, mais je profite pleinement de la « jeunesse » qu’il me reste.

Tres bon article !

Je suis aussi dans votre groupe ainsi que ma blonde.

Donc ca fait au moins 15

Merci Remi!

Vous êtes bienvenus dans la gang!

Salut,

Très bel exercice. J’ai une question concernant le fond de pension du secteur parapublique. Je sais que ta conjointe en bénéficiera dès son 65ieme anniversaire. As-tu des informations sur les modalités de cette pension? Par exemple, peut-on comme le RRQ et la SV retarder le début des prélèvements de la pension avec majoration de la dite pension?

Si tu préfères en discuter en privé, tu as mon courriel.

Merci.

Salut Affranchi!

Ma blonde ne considère pas cette rente dans son plan de décaissement. Et, je ne connais absolument rien là-dedans.

J’ai essayé de trouvé la réponse sur cette page https://www.retraitequebec.gouv.qc.ca/fr/publications/rrsp/rregop/Pages/rregop.aspx mais je me suis découragé. Le niveau de complexité est absurde.

Est-ce qu’un lecteur connaîtrait la réponse?

Réponse partielle: si vous aviez une pension style RREGOP et que vous avez quitté avant l’âge de la retraite, c’est effectivement compliqué car il y a plusieurs options. Mais en général, oui, attendre sera plus payant.

Considérez qu’au lieu d’obtenir une rente calculé selon vos années de service, vous obtiendrez plutôt l’équivalent du remboursement de vos cotisations avec intérêts et donc, attendre fait cumuler les intérêts. Mais avec le RREGOP, par exemple, vous pouvez carrément transférer cette valeur des cotisations avec intérêts dans votre CRI à partir de l’âge de 55 ans (CRI = REER d’où vous ne pouvez pas faire de retraits. Seule option et éventuellement obligation, c’est de convertir en FRV et ensuite en retirer un % obligatoire en fonction de votre âge) et décider de transformer en FRV quand vous voudrez, les rendements continuant bien sûr à s’accumuler.

Si je ne m’abuse, à moins que ça ait changé dans la dernière année, il est possible de convertir son RREGOP (et quelques autres régimes) en CRI, 210 jours+ après la fin de l’emploi, même avant 55 ans.

https://www.carra.gouv.qc.ca/fra/formulaire/formulaires_transfert_cri.htm

Ainsi cette somme peut être gérée de façon autonome comme le REER et le CELI au lieu de laisser l’argent dans le RREGOP.

(Aussi, pour les stratégies plus poussées, il est possible de convertir une partie de son CRI en REER chaque année, ce qui donne encore plus de flexibilité avec les retraits)

Pour ce qui est de la valeur actuarielle qui sera offerte à transférer dans un CRI, celle-ci tiendra compte des cotisations + intérêts, du temps avant l’âge normale de retraite, et des diverses autres hypothèses de rendement jusqu’à cette date.

En général, plus les taux d’intérêts sont bas, plus la valeur actuarielle est élevée.

Plus les taux d’intérêt sont hauts, plus la valeur est petite.

Par le passé, ça pouvait se traduire par une valeur actuarielle égale à 1.5-2x la valeur des cotisations + intérêts.

Par contre, avec la montée des taux dans la dernière année+, ce n’est plus nécessairement vrai. On avait fait l’exercice en début 2023 avec le RREGOP de la Sorcière Frugale et ils n’offraient à ce moment-là que 1x les cotisations + intérêts. On les avait appelé pour savoir pourquoi c’était si bas et on avait appris que leur hypothèse de rendement pour l’année était autour de 10% de mémoire. On a donc décidé de le laisser dans le RREGOP pour le moment et de revoir la décision à chaque année.

Ah oui, depuis des années j’attends comme un con d’avoir 55 ans ahha, j’avais mal lu.

Je n’ai pas tout compris, mais je vous remercie pour l’information. Je pourrai creuser la question. Peut-être que ça pourrait faire un bon sujet d’article pour JS.

Merci encore.

Affranchi,

Un jour de pluie! 😉

Tu peux en effet, 210 jours+ après la fin de l’emploi (peu importe ton âge), demander le montant que tu pourrais recevoir immédiatement et mettre dans un CRI. Selon ta propre situation et ton profil d’investisseur, tu pourrais juger qu’il est préférable de laisser dans le RREGOP ou de transférer le montant dans un CRI. Ça s’évalue. Il y a des avantages et des inconvénients pour chaque situation !

Note: Récemment, on a entendu qu’ils réfléchissent à changer les règles de décaissement maximal d’un compte immobilisé pour permettre au gens de repousser leur RRQ et/ou leur PSV… à suivre !

Merci pour l’info Mr. Jack!

Je suis franchement dépassé par tout ça puisque ça ne me touche pas.

Sans compter que les règles du jeu changent régulièrement par décret (sans grande médiatisation) et pas dans le sens positif pour le beneficiaire.

Excellent article encore! Je te lis avec beaucoup d’intérêts et je trouve ton parcours fort inspirant! Merci pour cet example. La stratégie de décaissement illustrée ici m’aide dans ma réflexion et confirme le décaissement du CELI en dernier. Au plaisir de te lire! Bonne fin d’année !

Merci Marie!

Il n’y a pas de recette unique. Il y a autant de plan de décaissement que de personne. Certes, la plupart des jeunes (et moins jeunes) retraités que je connais gardent le CELI pour le dessert.

Il faut bien garder le meilleur pour la fin! Passez un très bel automne!

Salut JS,

Effectivement, très bon exemple que j’utilise souvent dans mon outil de planification de la retraite. Ça montre aussi la puissance du CELI, qui ne se « révèle » qu’au moment d’optimiser le décaissement.

D’ailleurs, dans ton cas, ils auraient même certainement droit au Supplément de Revenu Garantie (SRG) qui peut ajouter un montant non-négligeable !

C’est très important l’ordre de décaissement et les stratégies fiscale à la retraite pour optimiser sa propre situation.

Au plaisir

Julie

J’aime bien « jouer » avec les chiffres et les scénarios pour montrer qu’il suffit de pas grand chose entre épuiser son capital avant sa mort… et finir millionnaire ! Parfois juste une bonne optimisation de décaissement permet de passer ce point de bascule.

Salut Julie!

C’est vrai, je n’ai pas calculé le SRG car je ne sais pas quel sera le seuil de revenu éligible dans 40 ans. Personnellement, j’ai tendance à éviter de dépendre des prestations gouvernementales dans ma planif.

Ton outil m’aurait permis de faire différentes simulations. Ce sont les petits détails (ex. + ou – un pourcent sur l’inflation) qui font une différence immense à long terme. Ça vaut vraiment la peine de tester avec différentes variables.

Merci pour ton commentaire! À bientôt!

Le montant admissible pour le Celi en 2023 est 7000$ eh non 6500$ à ce que j’ai vu et confirmé par conseiller financier

…Euhhh je veux dire pour 2024 le Celi admissible sera de 7000$

Bonjour Marco,

« Le plafond annuel du CELI pour l’année 2023 est de 6 500 $. » (source)

Peut-être que votre montant admissible est supérieur car vous avez des droits inutilisés d’une année précédente?

Je

rectifie le plafond annuel de cotisation au Celi de 2024 eh non 2023 sera de 7000$ inflation oblige

Pour avoir utilisé l’excellent outil de Julie, dans mon cas un seul point de pourcentage sur les rendements fait en sorte que j’épuise nos fonds à 90 ans (bien qu’on a encore nos RRQ, PSV) ou que nous avons encore un gros gros pactol à 100 ans ! C’est impressionnant !!!

Salut Patrick!

Merci encore d’avoir lancé l’idée de faire un 5 à 7!

Pour ce qui est des projections pour la retraite, dans mon cas, j’ai fait une multitude de scénarios (optimistes, réalistes, pessimistes, apocalyptiques, trumpistes, etc). Reste que tout peut changer à tout moment. Impossible de savoir si je vais finir millionnaire ou bénéficiaire.

C’est la beauté de la vie!

Intéressant et rassurant comme stratégie de décaissement

Merci de continuer à partager tes réflexions, même si maintenant, tu profites de ta liberté financière, c’est vraiment inspirant!

Évidemment, il y a une multitude de scénarios comme ne pas vouloir laisser d’héritage et augmenter son niveau de vie, mais il faut vraiment planifier son optimisation fiscale, ton exemple le démontre bien. Merci encore !

Bonjour Nobius,

La rédaction d’article me force à me renseigner, à consulter des experts et à pousser ma réflexion. Donc, j’en bénéficie aussi. En prime, je discute avec plein de lecteurs (comme vous).

Merci de prendre le temps de me lire!

Merci Marc!

La fiscalité, c’est ennuyant, mais incroyablement puissant. 🙂

Trop de gens laissent encore de l’argent sur la table…

« Les dividendes et intérêts perçus dans un compte non enregistré ne sont pas à l’abri du fisc. »

À noter que les dividendes canadiens déterminés (comme ceux provenant de la majorité des grandes compagnies canadiennes) sont traités un peu plus avantageusement au niveau fiscal, contrairement aux dividendes US/international de VEQT et autres.

Ça peut être à considérer selon les montants et l’allocation des actifs non enregistrés et totaux du jeune retraité en question.

Par exemple, en jouant vite vite avec un calculateur d’impôts pour Québec/Canada, la combinaison de 16 800$ de revenus REER + 3 200 $ de dividendes déterminés revient à virtuellement aucun impôt à payer. C’est donc dire que les prélèvements à la source sur le retrait REER de ce jeune retraité fictif lui seraient retournés en presque totalité au moment de faire sa déclaration d’impôts.

Bonjour Le Sorcier Retraité,

Merci d’ajouter cette nuance! J’avais d’ailleurs écrit un passage là-dessus dans la première version de mon texte. Je l’ai coupé pour simplifier. Voici l’extrait en question:

« Notez ici que les dividendes provenant d’entreprises canadiennes (admissibles) bénéficient d’un traitement fiscal favorable (détails). Jay paierait légèrement moins d’impôt s’il détenait des titres uniquement canadiens dans son compte non enregistré.

Néanmoins, il favorise la simplicité d’un FNB tout-en-un (ex. VEQT), c’est-à-dire un titre qui ne requiert aucun rééquilibrage, ni gestion. Ça lui laisse plus de temps de qualité avec sa télé. »

Merci pour l’info. Bonne soirée!

Rien n’échappe au Jeune Retraité 😛

Excellent article en passant! C’est vraiment très bien. Ça donne sûrement une bonne idée aux gens de quoi peut avoir l’air le décaissement une fois FIRE. Mille fois merci pour ton blog 🙂

Merci beaucoup Le Sorcier Retraité!

Profitez bien de votre retraite (et des joies de la sorcellerie)! 🙂

Si je comprends bien, le un demi million récolté à la fin vient du CELI qui va fructifier pendant 30 ans? C’est assez clair au début mais à la fin j’ai perdu le fil, désolée.

Les pessimiste risquent de dire comment Jay va payer la maison de retraite ????

Bonjour Simpledar,

Oui, tout l’argent de Jay est dans son CELI à partir d’environ 60 ans. Svp consultez le graphique dans le texte pour visualiser l’évolution de son portefeuille.

Pour ce qui est de la maison de retraite, avec un condo (600k$+) et des placements (500k$), je pense que Jay aura les moyens d’assurer ses vieux jours.

Merci pour le témoignage!

Salut JS,

Par rapport a la maison de retraite, je pense qu’il y a aussi un autre facteur a considére, mais qu’il est difficilement prévisible: la santé (ou plus tot, la maladie, perte d’autonomie). Un loyer de RPA sans soin de santé est d’environ 2k$/mois et 4k$/mois avec soins de santé (prix en 2023). En 2050, peut- etre que ca serais 4k$ a 8k$ par mois, donc 48k a 96k$ par année en loyer. Il faudra ajouter médicaments, nourriture, loisir, donc le budget annuel va être multiplier par 3-5 par rapport a son budget annuel, lorsqu’il était en santé.

Ca serais intéressant d’avoir ton opinion sur ce cas. Peut-etre un future article …

Bonjour Pierre,

J’ai envisagé cette éventualité dans mes projections. D’abord, une bonne partie de mon budget est actuellement dédiée au sorties, spectacles, restos, voyages. J’envisage que ce montant sera transféré vers les soins si ma santé se détériore. Ensuite, à la vente de mon condo, je dégagerai assez de liquidités pour tenir pendant plusieurs années. Enfin, si ma condition le permet, j’irai m’éxiler dans un pays où le coût de la vie (et des soins) est moindre. J’aime mieux finir mes jours sur une plages que dans un CHSLD.

T’exiler où ?

Marco,

Vietnam

Guatémala

Thailande

Laos

ou

Laval 🙂

Si Jay va en maison de retraite, il n’habite donc plus son condo et l’aura vendu ($400 000 dans l’article). Cet argent est non imposable (le capital, pas le revenu qu’il pourrait générer) et peut payer un loyer pendant quelques années… Jay peut aussi décaisser davantage de son CELI pour payer son loyer, sans impact fiscal.

Bonjour Yohanna,

C’est en plein ça!

Par ailleurs, le budget de Jay pourrait aussi être modulé au fil des années. À titre d’exemple, le montant dédié aux voyages dans la quarantaine deviendra le montant dédié à la santé dans la soixante-dizaine. Et, les autres dépenses risquent de diminuer à l’automne de sa vie.

Ne plus avoir de budget pour voyager dans la soixantaine soixante et dix ?????

Ne plus voyager à cet âge là ? Ne plus voir la mer , d’autres paysages que sa chambre là je tombe malade c’est certain !!????

Bonjour Marco,

Je vais voyager aussi longtemps que j’ai la capacité physique de le faire. Ça dépendra surtout de ma santé. J’espère pouvoir finir mes jours quelque part sur une plage.

Toujours un tel plaisir de te lire, article essentiel et très intéressant, merci beaucoup 🙂

Un grand merci Marylène!

Voilà où Jay pourrait dépenser ses derniers dollars… Bellemart.ca 🙂

Super article!!

Merci bien Maxime!

Effectivement, j’ai pas vrément le goût d’attendre à réclÂmer mes rentes quand j’aura soixante-douze printemps! Vaut mieux passer par le warp zone comme dans Mario bros! Ça me semble tout de même terrifiant de vider ses REER dans la quarantaine, mais la logique est tellement là avec un graphique à l’appui! J’imagine qu’il est mieux de retirer en une shot « pendant la saison des cotisations des REER »? et faire les impôts rapidement pour récupérer le 25%

Bon décaissement de ta caisse!

Salut JohnD,

En effet, ceux qui veulent récupérer le montant (inutilement) prélevé par leur banque le plus vite possible pourraient éffectuer le décaissement de leur REER juste avant la fin de l’année fiscale (le 31 décembre).

Par exemple, en décaissant 15 000$ en décembre 2023, ils obtiendraient environ 10 000$ immédiatement et 5 000$ en remboursement d’impôt au printemps 2024.

Merci!

Article très intéressant, merci beaucoup! Ça aide à réfléchir à des aspects importants de la fiscalité à la retraite. Par exemple, je n’avais pas pensé qu’on pouvait continuer à cotiser au CELI chaque année et donc tranquillement réduire le portefeuille non enregistré.

Reste à trouver des outils pour analyser sa propre situation pour optimiser tout ça. J’ai 3 ans pour le faire…

Merci Yohanna!

Il existe des outils:

– Planifretraite: Un outil de planification financière conçu pour Microsoft Excel. Julie, qui a commenté ici-haut, en est d’ailleurs la fondatrice.

– FFpro: Une application en ligne sophistiquée permettant la planification de la retraite (le module dédié au décaissement est actuellement en développement).

– Finances Go: Outil gratuit permettant de comparer l’impact fiscal des cotisations REER vs CELI vs CELIAPP.

Beau photoshop de la reine, ça ma fait rire 🙂

Merci Al!

J’avais envie de m’amuser un peu. Je l’imagine disant: « How shocking! »

S’ils osent mettre la hache dans le CELI (à cause des biens-nantis et des riches qui peuvent en jouir à l’excès), ils vont détruire le seul abri fiscal « uniclasse » pour jeunes salariés un peu plus mieux payés que la moyenne qui ont cependant un fort potentiel d’épargne-retraite dorée et beaucoup de discipline, de rigueur, de méthode et de détermination pour mettre leur plan royal de très longue haleine à exécution. Ce serait là la plus grave injustice générationnelle de tous les temps au Canada ! Punir les épargnants exemplaires issus des défuntes classes moyennes ! Le CELI, c’est la planche de salut pour les FIRE d’aujourd’hui ! Elle n’a été créée que depuis l’année d’imposition 2009, et je n’ai pu en profiter que sur le très tard.

Tu me fais réaliser que j’ai toujours vécu d’instinct comme un FIRE qui s’ignorait avant que l’expression n’existe et j’aurai bientôt 70 ans au printemps.

Tu as raté une carrière de planificateur financier indépendant à honoraires modérés pour les veuves et les orphelins… hihi

Bonjour PFG,

La fin du CELI serait possiblement la fin du mouvement FIRE tel qu’on le connait. Ce paradis fiscal financera la majeure partie de ma retraite.

Et, si le Québec devenait un pays indépendant? Qu’adviendrait-il de tous les outils d’épargnes, des prestations et des crédits d’impôt qui rendent le frugalisme possible? 😮

L’équipe du Parti Québécois m’a répondu là-dessus, figure-toi, à propos de leur budget de l’an 1 réactualisé : tous les programmes actuels seraient reconduits tels quels et même bonifiés de 800 $ par an en ce qui a trait au SPV, par exemple !

Évidemment, j’avais voté Oui aux deux référendums précédents. J’admets volontiers, cela dit, que je ne souhaite pas de troisième et soi-disant dernier référendum. Ce mode de consultation a quelque chose qui nous a toujours porté malheur !

N’empêche, je trouve que le Canada anglais actuel manque singulièrement de vision créatrice pour « leur » pays dans lequel je ne me reconnais pas du tout tellement ils sont pantouflards et stupides. Si j’étais eux, j’aurais renouvelé la Confédération et refondu sa foutue constitution merdique en y incluant enfin le Québec pour ce qu’il est depuis le début, depuis plus de 400 ans, de même que les Premières Nations, et sans oublier l’Acadie proprement dite.

Tout le monde aurait été content et satisfait au Québec et l’idée négative de « séparation » se serait évanouie pour de bon dans la vaste nature intersidérale. Car après tout, une fois le Québec devenu indépendant, idéalement en toute harmonie avec le Canada (rêvons en couleur un instant !), grâce à une majorité écrasante à une élection référendaire (selon ma préférence personnelle), dès le lendemain, je crois qu’un projet d’association réciproquement souveraine serait aussitôt à l’ordre du jour !

Seulement voilà, les nationalismes sont tout aussi cons les uns que les autres : j’ai horreur des idéologies toutes faites, moi ! Non merci ! Regardons ce vicieux de Trump et son isolationniste psychotique ! Poutine le parrain de la mafia russe qui s’est emparée impunément de la Russie de toujours et qui tente de ressusciter l’URSS ! Ottawa tous partis confondus (sauf le Bloc) qui flippe avec un Canada absurde de 100 millions d’habitants !

Je demeure convaincu que tout peuple fondateur de la planète, et nos ancêtres de Nouvelle-France ont de toute évidence le droit à un tel titre à nous leurs descendants, mérite d’avoir un toit à lui au-dessus de la tête, mais à condition qu’il participe d’un véritable confédéralisme mondial, parfaitement démocratique, d’égal à égal politiquement entre tous réunis.

Dans le contexte d’un gouvernement planétaire multiethnique, multilinguistique et multiculturel, sans armée létale à grande échelle sauf une garde internationale assurant la paix et la prospérité raisonnable et juste au plan écosystémique, ce qui présupposerait la dissolution de toutes les plaques tectoniques de géopolitique s’entredéchirant au grand péril de l’Humanité actuelle qui n’en a peut-être que 250 ans de survie si elle persiste à foncer tout droit dans le mur d’en face.

Et comment cela ne serait-il jamais possible ? Eh bien, c’est simple, il suffirait que la majorité des élites accèdent à la conscience cosmique comme tout à coup à l’unisson… J’y suis bien parvenu à moi tout seul, et à jeun à part ça, pourquoi pas eux tous, hein ?! S’il n’y avait que des PFG à la tête du monde entier, la chose serait dans la poche depuis belle lurette, hé, tu peux me croire !

Or, je ne suis même pas le bon génie surgi de sa bouteille, à moins que personne n’ait encore eu l’idée de s’en saisir léchée par le flux et reflux des vaguelettes sur le rivage du temps et de la caresser naïvement puis de formuler l’ultime voeu fatidique qui nous délivrerait tous de l’apocalypse annoncée ?

Bonjour PFG,

J’ai lu les grandes lignes du budget de l’an un du PQ et ça reste un exercice marketing pour moi. Je ne suis pas un expert, mais je trouvais les hypothèses assez optimistes. On y assume plusieurs « gains d’efficience » ainsi que l’implication bénévole des citoyens pour que le projet soit « rentable ».

Pour une fois, c’est moi qui va être défaitiste, mais un être humain restera toujours un être humain, peu importe sa patrie. Même dans un monde utopique, où il n’y a pas de frontières, de classes sociales, de religions, etc. il y aura autant de cons. TRUMP 2024! 😥

Et on est toujours le con de quelqu’un d’autre, moi le premier vis-à-vis de moi-même… 🙂

PFG, Ça c’est bien dit!

Pour ma part, je suis le con d’une sacrée gang, soit environ 20% de la communauté Facebook. 😉

Je ne crois pas que le mouvement FIRE ne s’assoie tant que ça sur l’existence du CELI.

Décaisser suffisamment pour couvrir 20 000$ de dépenses annuelles – pour un jeune retraité frugal de type FIRE – engendre très peu d’impôt à payer et ce, même dans un monde sans CELI ! 🙂

C’est vrai Olivier!

Selon mes besoins financiers actuels, le décaissement du REER me convient bien. Par contre, si mes besoins augmentent plus tard dans ma vie (ex. soucis de santé ou désir de plus de luxe), je pourrai décaisser davantage de mon CELI, sans être pénalisé par l’impôt.

Ceci dit, le CELI n’est pas vital. C’est juste un outil magique pour s’enrichir!

Salut JS,

Article très intéressant, je crois que nos discussions de cet été t’ont donné des idées 🙂

À ce moment, je t’exposais ma volonté d’optimiser le décaissement de mon fonds de liberté sans payer d’impôt.

Merci d’avoir fait l’exercice et j’espère qu’il pourra être utile à plusieurs!

Salut Marc-André!

Je suis loin d’être un expert en fiscalité. Et, il n’existe à peu près pas de littérature sur la retraite précoce au Québec. J’ai donc puisé l’information partout où je pouvais. 😉 Un fiscaliste et Mr. Jack ont aussi contribué.

Merci beaucoup!

La ligne est mince dans l’oeil du concitoyen entre un opportuniste qui le mérite ou un parasite. Pour moi, l’épargne intensive, l’optimisation fiscale et la retraite anticipée sont des choix pour lesquels le jugement du voisin ne m’affectera jamais. Par contre, tirer profit du crédit d’impôt pour la TPS et pour la Solidarité relève de l’abus, car clairement l’intention derrière ces mesures est de venir en aide aux gens dans le besoin. A chacun sa zone de confort, mais reste que les jeunes retraités auraient meilleure presse s’ils vivaient uniquement de leurs épargnes et prônaient l’engagement citoyen. A moins d’avoir une vision purement égoïste, ce n’est pas parce qu’on peut le faire que le bien collectif ne reste pas prioritaire. (sans rancune!!)

Bonjour T’esPasGame,

Je comprends très bien votre réaction.

Dans cet article, je me devais d’informer les lecteurs de toutes les prestations admissibles, tel que le ferait un planif ou un fiscaliste. Autrement, l’article aurait été incomplet. Après, libre à chacun d’appliquer son propre code moral et de renoncer ou non aux prestations en question.

Personnellement, si j’ai le choix, je préfère redistribuer ces sommes moi-même plutôt que de laisser des fonctionnaires s’en charger. J’ai l’impression que je suis plus apte à faire en sorte que chaque dollar fasse du chemin. Ce sera d’ailleurs le sujet d’un prochain article…

Merci de contribuer à la discussion!

Je n’ai pas de voiture donc je ne profite pas de la subvention pouvant aller jusqu’à $13,000 pour acheter une voiture…

Je n’ai pas d’enfant, donc je ne profite pas du programme du REEE qui profitent aux enfants de parents qui n’ont pas besoin de subventions…

J’ai déjà acheté ma maison. Je ne profite pas du programme d’achat de première maison.

Je n’ai pas de thermopompe. Mon condo est petit (je vis selon mes besoins) et une petite clim m’aide 3 jours par année… et donc je n’ai pas de subventions d’achats de thermopompe ou autre…

On m’a enlevé le crédit d’impôt sur les dépenses de transport en commun il y a qques années (pour aider les gens à acheter un char…).

Donc si je peux aller chercher quelques dollars ici et là, c’est certain que je le fais.

Re-bonjour Million Naire,

Si on calculait froidement l’apport à la société de chacun des citoyens (ses contributions moins ses prestations/crédits/allocations reçus), on serait peut-être surpris!

Ce n’est pas un calcul qui est souhaitable. Par exemple, certaines villes chinoises donnent une note à chacun de ses habitants. C’est une horreur! C’est littéralement « 1984 » qui se concrétise.

Reste que si un tel bilan existait, ni toi, ni moi, ne serions dans le négatif.

Hello

JS sais-tu si Jay Hess inclut le coût de ses voyages dans son budget annuel de 20 000$?

Tu fais aussi l’hypothèse que M Hess aura une très longue vie pour les rentes à récupérer, ce qui n’est pas le cas pour tout le monde. Merci beaucoup pour cet article qui permet de forcer la réflexion du décaissement qui est aussi important que l’accumulation pour rester le plus longtemps FIRE.

Salut TD L’immigrant!

Oui, ce budget inclut les voyages. Jay a un condo payé et n’a aucune dette. Ses dépenses se résument ainsi à la bouffe, aux taxes, aux assurances, aux frais de copropriété, aux frais de télécom et aux voyages.

Les rentes ont une faible incidence dans cette projection. Jay pourrait s’en passer.

Je ne veux pas gâcher le party mais la cible net zero (qui est une loi au fédéral, une cible au provincial) prévoit une économie avec zero émission de CO2. Donc, aucun bateau qui navigue, aucun avion qui vole, aucune voiture qui se déplace, aucune aciérie qui fonctionne, aucun engin de mine qui mine.

Donc en 2050 bon nombre d’entre nous (futurs retraités) ne pourrons compter sur la machine économique qui garanti la redistribution (retraite) ou les investissement en bourse qui dépendent de la puissance fossile.

Comment voyez vous l’avenir sous cet angle?

Salut IR,

En fait, « L’objectif de la carboneutralité signifie que notre économie n’émet pas de gaz à effet de serre ou compense ses émissions, par exemple, par des mesures comme la plantation d’arbres ou l’utilisation de technologies qui peuvent capter le carbone avant qu’il ne soit rejeté dans l’air. » (source)

La croissance économique va se poursuivre malgré tout, à mon humble avis. Il y aura plus de contraintes à respecter, mais aussi plein de nouvelles opportunités d’affaires. Et, au final, nous serons tous gagnants en atteignant la carboneutralité.

Pour ce qui est des prestations gouvernementales, je pense que les gouvernements actuels (provincial et fédéral) auront accumulé un tel niveau de déficits et de dettes qu’elles disparaîtront. Elles ne sont donc pas comptabilisées dans mes projections.

Jay Hess… on dirait des initiales d’un nom connu ????

Au Québec (Canada), le fractionnement du revenu est très intéressant.

J’ai un collègue à l’étranger qui a peur de revenir au Québec à cause des impôts sur gains en capitaux.

Je lui répète souvent qu’il ne paiera pratiquement jamais aucun impôts. Premièrement, ses placements vont être évalués à sa date d’entrée au pays et non au prix initial d’achat. Mais même si… si vous vendez des actions (payés $100) à $200 alors 50% du gain de $100 seront imposables.

Qui plus est, si vous avez besoin de, disons, $120,000 pour vivre (un généreux $10,000 par mois) et que vous vendez $120,000 d’actions qui ont doublé en prix, alors $60,000 de la vente est l’actif initial, et $60,000 sont les gains en capitaux. Seulement $30,000 du gain est imposable (à ajouter aux revenus).

Mais grâce à la magie du fractionnement de revenu, vous pouvez ‘splitter’ les revenus entre conjoints. Donc $30,000 imposable devient $15,000 chacun… et donc aucun impôt à payer, ou presque.

En plus, mes collègues à l’étranger payent entre $5k et $10k en loyer chaque mois, mais se vantent de ne payer presque pas d’impôts. Hors, un loyer de ce montant, c’est une forme d’impôt… donc acheter son propre logement est une forme d’évitement fiscal puisque on prend une partie de son capital pour remplacer des revenus de placements par des économies en loyers qui n et dont pas imposables.

Tout ça pour dire aussi que certains ETFs (ou FNB) nd payent pas de dividendes mais les réinvestissent pour vous offrir plus de gains en capitaux. On peut donc avoir und bonne balance dividendes/gains dn capitaux…

Salut Million Naire!

Wow, le gain en capital est calculé à partir de la date d’entrée au pays? Je ne savais pas ça. Ça peut être TRÈS avantageux d’immigrer ici alors.

Même chose pour le fractionnement. Cette mesure est géniale pour les gens (généralement les boomers) qui bénéficient d’un bon fonds de pension et dont leur conjoint(e) n’a pas de revenu de retraite.

Tes collègues vivent dans quelle ville? Ils dédient l’équivalent d’un million de dollars à leur loyer chaque 7 ans. Je ne connais pas le prix d’une propriété dans ce marché, mais l’achat semble avantageux. S’ils déménagent à Montréal, ils vont trouver les prix ridicules!

Bonjour Million Naire,

Peux-tu me fournir ta source disant qu’il est permis de fractionner un gain en capital d’une vente d’action entre conjoints svp?

Je n’ai pas trouvé lors de mes recherches. Je sais qu’on peut fractionner certains revenus de pension à partir d’un certain âge entre conjoint mais j’ai jamais rien trouvé concernant le fractionnement des gains en capital à moins que les actions appartiennent soient détenus à part égale pour chaque conjoint (50/50).

Merci d’avance.

Article vraiment intéressant.

Si Jay à une conjointe qui pense comme lui , c’est super !! car à deux , c’est encore mieux.

$20 000 c’est pas top considérant que le condo ( frais fixe : HQ/Assurance/Taxes/Frais Condo ) ça frôle le $7500 par an. ( je suis aussi dans cette situation de vie ).

J’adore ce type d’article ( car je m’y retrouve ) … mais je n’arrive juste pas à Tirer-la-plug comme toi !

Merci Ghis!

Seul, c’est plus difficile, j’en conviens. Mais, à deux, ça fait 40k$ de budget par année. Pour un couple de frugalistes, c’est amplement suffisant.

Disons, 8k$ pour le condo, 8k$ pour la bouffe, 2k$ pour les frais récurrents, 2k$ pour la bagnole. Ça laisse environ la moitié du budget, soit 20k$, pour les sorties et les voyages. Montant qui peut par ailleurs être facilement réduit en cas de chute boursière.

Le meilleur moyen de se sécuriser avant de tirer la plug est de faire des scénarios et des projections. Qu’est ce que je ferais si l’inflation grimpait à 15%? Si la bourse s’effondrait durant 3-4 ans? Si j’avais une dépense importante à faire? Si le gouvernement changeait ses politiques?

Bonne réflexion (et projections)!

Super intéressant 🙂 Si je peux ajouter une anecdote, concernant le retrait RÉER, j’ai personnellement testé un retrait cette année dans mon plat de bonbons de la FTQ. Pour retirer facilement de l’argent REER, il faut un relevé d’emploi qui mentionne Départ à la retraite, sinon ça semble compliqué.

Aussi, ils ont gardé 20% et je vais voir comment il va me revenir sur mes impôts 2022, à suivre.

Va tu aller plus loin concernant le CELI, par exemple, quelqu’un qui est capable de le faire fructifier à vitesse grand V, en faisant un peu de trading ? A moins de Jay le fasse déjà.

Bonjour Chantal,

Cette contrainte est spécifique aux fonds de la FTQ.

Pour ce qui est de la retenue d’impôt, si vos revenus sont faibles, vous en récupérerez la majeure partie avec votre retour d’impôt.

Je ne connais pas la recette pour faire fructifier mon CELI à vitesse grand V. À moins d’investir dans des titres extrêmement risqués (ex. penny stocks). Autrement, je ne connais pas le moyen de battre le marché (S&P 500) à long terme.

Merci pour votre témoignage!

Le « trading » devient imposable dans un CELI. Il doit demeurer tranquille à long terme. N’empêche, il suffit d’y véhiculer un fonds unique de 100 % en actions qui colle au SP&500 à frais réduits (0,09%) ni frais d’entrée ou de sortie et de le laisser là fructifier à l’abri de l’impôt. Le rendement composé du marché rapporte 10 % par année.

Merci PFG pour le complément d’information. Je vais y regarder de plus près mais à ce stade.ci j’ai quelques actions à dividendes d’ici comme LBS, qui selon moi est difficile à battre aussi 😉

Moi je fais le mort à long terme de cette façon bien pépère, on ne peut plus passive, en collant aux fesses du SP&500, le classique d’entre tous les genres de FNB, tout en bourrant mon CELI jusqu’à la gueule de tous ses droits de cotisation annuels. Il faut y mettre du tigre enragé dans le CELI, cet indice d’octane est déjà assez diversifié pour péter le feu sacré étant donné qu’il représente en fait le marché mondial, désormais, pas seulement l’américain constipé.

À 65 ans, j’estimais jouir d’un horizon de placement de 30 ans, selon les normes de l’AMF, j’ai donc 100 % de chance d’atteindre alors l’objectif de mon plan financier pour sabrer le champagne l’ultime veillée de minuit de mon décès ennoëllé à souhait en flottant au-dessus de mon cadavre exquis pendant l’imminence à bout de souffle de mon passage dans l’Autre monde… 🙂

Parti comme c’est là, je n’aurai jamais eu le temps d’en profiter d’un iota ! Ce sont mes neveux et nièces qui se sont poutant foutus de moi mon de mon vivant qui en seront fort aise à la lecture de mon testament! Que voulez-vous, j’ai toujours été un homme de famille qui a poursuivi la vocation de son célibat artistique…

Et un grand poète;)

Bravo pour la discipline PFG et la belle écriture ✍️

Parlant de poète… j’ai même écrit – en fait mon pseudo rebelle à qui je sers de secrétaire-trésorier 🙂 – un des plus longs poèmes de l’histoire littéraire québécoise qui est passé inaperçu, sauf des universitaires et d’un tout petit cercle très, très restreint ultra-branché, il est toujours et indéfiniment disponible grâce à la réimpression à la demande: «Le poète éléphant»… Permettez-moi de vous y conduire: https://www.editel.com/2007/08/le-pote-lphant.html

Intéressant comme scénario, les chiffres sont similaires à ma situation. Je suis dans la jeune quarantaine et ma « retraite » est dans 3-4 mois. Ça sera la dernière fois que je payerais de l’impots jusqu’à ce que je collecte une pension différée de la fonction publique à 60 ans.

C’est un peu plus facile dans mon cas puisque j’ai moins de $100K en REER (pension oblige..). La majorité de mes actifs sont non-enregistré, donc beaucoup de dividendes accompagnés de crédit d’impots. Et par le temps que je recois ma pension, mes avoirs seront surement presque tous en CÉLI… fantastique l’optimisation fiscale!

Salut Charles,

Félicitations pour ton indépendance financière!

Le CELI est un outil extraordinaire pour les jeunes retraités. Notre génération bénéficie des meilleurs outils d’enrichissement, ever. Mon seul regret est de ne pas avoir investi plus agressivement dans ce compte.

Profite bien de ta liberté!

Très bon article Merci!

Merci beaucoup d’avoir pris le temps de le lire Marthe!

Très bon article! J’attendais avec impatience ce genre d’article, c’est un côté qui n’est pas beaucoup abordé je trouve dans le milieu FIRE. Merci!

Merci Frank!

Il s’agit d’un sujet moins sexy, mais la fiscalité est centrale à la philosophie FIRE.

Il faut penser au décaissement tout au long de la phase d’accumulation. L’optimisation fiscale peut littéralement ajouter des années de retraite.

Dommage que tu n’es pas travailler dans la fonction publique ???????? tu pourrais laisser encore plus en héritage ou vivre avec plus durant ta retraite. Mais bravo

Merci, pour le plan de décaissement, je crois y être rendu à 38, je dois trouver un expert de la RREGOP car mon plan n’intéresse pas beaucoup les conseillers financiers haha et je veux avoir de bonnes infos.

Salut Joff,

Je n’ai vraiment pas le profil pour travailler dans la fonction publique. Certes, je suis pas mal jaloux des gros fonds de pension indexés.

Tu pourrais faire appel à un fiscaliste pour avoir un plan de décaissement détaillé. Il y a aussi de outils tel que planifretraite.ca et ffpro.ca qui pourraient t’assister dans ta planification.

Bravo pour ta liberté financière! Profites-en!

1) Finalement, le but ultime: décommissionner les montants $ chaque année en décembre de manière à se rendre juste avant de changer de palier d’imposition, si le palier d’imposition actuel nous satisfait (plus de revenu, plus d’impôt naturellement). Les montants $ décommissionnés vont dans Celi.

2) Quand tu n’as plus de placement reer ou hors reer, demande tes rentes gouvernementales

3) Et si tu en couple, le fractionnement pour que les 2 soit dans le même palier d’impôt

Ma question #1: si les 2 sont à la retraite avec le fractionnement, est-ce que le fractionnement fait en sorte que le total des revenus de chacun est répartit de manière égale, ex. Total 100,000->50,000 chaque ?

4) Et là, tu vérifie combien tu peux décommissionner pour chacun si tu veux rester dans la palier d’impôt qui fait ton affaire, ex. Changement de palier à 55,000 alors tu peux décommissionner 4,999 (un peu moins question de te laisser une marge de manœuvre au cas où)

Ma question #2: Est-ce bien cela qu’il faut comprendre ?

Ma question #3: Où trouver site web qui donne les vrais paliers d’impot QC et FED et doit-on se fier sur le taux d’imposition réer ou marginal ?

Bonjour colonel lake,

1- Le but est de décaisser le montant qui couvre ses dépenses tout en payant le moins d’impôt possible. Jay devra décaisser environ 26 500$ par année (soit 20 000$ pour couvrir son budget et 6 500$ pour alimenter son CELI). De ce montant, 15 000$ sont non imposables. Par ailleurs, seulement la moitié des gains en capital seront imposés sur le décaissement de 6 500$ du compte enregistré vers le CELI. Ceci représente donc un montant imposable maximum de 3 250$.

2- Plus on retarde les rentes et les prestations, plus elles sont bonifiées.

3- Seuls certains revenus de pension sont admissibles au fractionnement, le décaissement de placements n’en fait pas partie (détails)

4- Changer de palier d’imposition n’est pas la fin du monde. Par exemple, si un palier se termine à 30 000$ et que vous déclarez un revenu de 30 001$, vous serez imposez au taux supérieur seulement sur ce dernier dollar.

Voici un site qui présente bien les tables d’imposition: https://cffp.recherche.usherbrooke.ca/outils-ressources/guide-mesures-fiscales/bareme-imposition-particuliers/

Bonjour !

Je recommande d’utiliser les courbes de Laferrière plutôt que les tables d’imposition pour calculer le réel impact d’un dollar de plus de revenu. Ces courbes calculent les changements nets que ces dollars additionnels de revenus ont sur l’impôt global payé, incluant l’impact que ces revenus créent sur les crédits d’impôts que vous percevrez.

Merci beaucoup Olivier!

Excellent point. C’est effectivement le meilleur moyen d’optimiser son revenu pour payer moins d’impôt.

Voici le lien: Les courbes de Laferriere

Excellent article ! Super pertinent et concret 🙂

Pour ceux qui approchent la marque des 60 ans et se demandent s’ils devraient prendre leur pension maintenant ou attendre pour la bonifier, j’aimerais quand même apporter une nuance :

Pour que cette bonification vaille la peine, il faut vivre assez longtemps pour que celle-ci compense pour toutes les années où la rente n’aura pas été reçue (puisque reportée), plus les intérêts sur ces montants. Difficile à prévoir au moment de prendre cette décision.

Dans mes vieux jours comme actuaire, les équivalents actuariels que nous calculions indiquaient que, considérant les taux d’intérêts en vigueur à l’époque combinés aux probabilités de décès, il était plus avantageux de toucher ses rentes du gouvernement le plus tôt possible (la réduction offerte par le gouvernement était plus généreuse que la réduction actuarielle). Tel que mentionné, ceci dépend des facteurs que l’on ne peut pas prédire (taux d’intérêts futurs et mortalité), mais je tenais à le mentionner, afin d’éviter d’en arriver à l’hypothèse générale qu’il est mieux d’attendre pour recevoir une rente bonifiée.

Pour illustrer ceci avec un cas flagrant, quiconque ayant une espérance de vie réduite devrait toucher sa rente le plus tôt possible.

Un autre excellent point Olivier!

C’est pour cette raison que mon plan de décaissement ne constitue pas une recette à suivre à la lettre. Il y a trop de paramètres à considérer. Il y a 50 nuances de gris. 😉

Merci pour ce complément d’information!

Hey le plus ou moins jeune retraité: Il faut aussi penser au supplément de revenus garantie du fédéral, beaucoup d’argent ‘non imposable’ la dedans. Il y aussi l’allocation au conjoint si il ou elle est plus jeune, un autre cadeau ‘gratis’. Il y a maintenant une calculatrice sur le site de l’ARC. Pour le RRQ, je suis en accord, attendre 70 ans.

Salut SLego!

Je suis encore jeune… dans mon coeur. 😆

Oui, les suppléments de revenu pourrait être ajoutés à la projection (s’ils existent encore dans 30 ans).

Pour ce qui est des rentes, les reporter au plus tard possible serait avantageux pour Jay puisqu’il est en pleine santé et qu’il n’a pas d’antécédents médicaux. Quelqu’un dont l’espérance de vie est plus courte aurait avantage à réclamer ses rentes plus tôt.

Un pensez-y bien !!!

«Rendements de quelques portefeuilles 80/20 versus 100

Fournisseur

Produit

Rend. 2023

Rend. an. 3 ans

Rend. an. 5 ans

Wealthsimple

Portefeuille Audacieux

4,4 %

2,8 %

3,8 %

Vanguard

Portefeuille FNB de croissance (VGRO)

6,0 %

5,4 %

5,6 %

RBC

Portefeuille de croissance sélect

3,2 %

3,2 %

4,1 %

Desjardins

Portefeuille Diapason Croissance maximum

3,5 %

1,8 %

3,1 %

BMO

100 % actions américaines (ZSP)

19,18 %

10,77 %

13,02%

Notes: Rendements nets des frais, données au 30 septembre 2023. Sources: Wealthsimple, Vanguard, Morningstar.»

Merci PFG!

Le S&P 500 est vraiment la locomotive de l’éconmomie mondiale, il n’y a pas de doute. ZSP offre la meilleure croissance. Cependant, perso, j’essaie de diversifer géographiquement mon portefeuille au cas où les USA plantent du nez.

Quel est l’indice qui représente le mieux le dynamisme du marché à l’échelle mondiale, au fait? Je pense, à tort ou à raison, que c’est le SP&500. S’il plante, à un tel titre, tous les autres indices vont chuter à l’unisson ou presque. Or, il semble qu’il n’existe plus de découplage depuis quelques années entre les divers marchés dans le monde, de sorte qu’il n’y a plus de havre de paix où s’abriter d’une éventuelle tempête financière. C’est le risque que nous fait courir la mondialisation qui se trouve de ce fait même « dollarisée ». Autrement dit, la « diversification géographique » n’a plus guère de sens dans le village global dans lequel nous vivons. Il n’y a donc pas de raison de se priver du meilleur rendement possible. C’est d’ailleurs dans le droit fil de la philosophie testamentaire de Buffet : 90 % sur l’indice de Vanguard qui colle au SP&500 et 10 % de bonds du Trésor afin de pourvoir à nos besoins de liquidités au jour le jour.

Bonjour PFG,

La plupart des gourous en finance (i.e. Buffett) pensent comme vous. Même chose pour les blogueurs FIRE américains.

Il n’y a pas de meilleurs indices. Seulement, je préfère ne pas mettre tous mes oeufs dans le même panier. C’est-à-dire, j’aime avoir des titres d’entreprises de type « small caps » et de pays émergents. Je suis peut-être dans le champs, mais ça me sécurise.

Pour ma part, ma tolérance au risque, toute personnelle, m’interdit de mettre des billes chez les BRICS, MERCOSUR, etc., soit-disant Nouvel Ordre Mondial de je ne sais trop quoi de bon ou de juste, au fond, etc. Il n’y a pas de planète B en matière d’investissement, JSP. Nous sommes tous embarqués dans le même vaisseau ou panier percé, peu importe le mot.

Reste les « small caps » dont il est impossible de prédire ce qui pourrait surgir de leur champ arrière. Le SP&500 manque de réactivité par rapport à elles, il est vrai, mais néanmoins, certains indices qui y être sensibles à temps ne font pas mieux, au final, sur le long terme, que le SP&500. Pourquoi faire simple quand on peut faire compliqué, n’est-ce pas?

Super content de cet article!

Je sais que je l’avais déjà demandé par le passé donc incertain si je suis inclu dans les « 12 » mais la pertinence de ce sujet est primordial à mon avis.

Super amusé également car j’avoue que c’est passablement différent que le plan actuel que j’avais en tête et donc nouvelles idées et nouvelles réflexions à effectuer, on aime 🙂 !

Mais sans rire, juste pour être certain que j’ai bien compris, est-ce que depuis que tu es rentier ton portefeuille boursier continue tout de même à augmenter malgré tes retraits pour coût de vie?

Merci DC!

Ce plan est en constante évolution. La clé est de s’adapter aux conditions qui sont toujours changeantes (pandémie, inflation, etc.).

L’exécution est plus importante que la stratégie.

Et oui, mon avoir net augmente depuis mon départ à la retraite.

Wow accomplissement encore plus impressionnant!

J’avoue que l’avenir du CELI m’intrigue et ton plan de transférer les non enregistrés vers CELI m’a surpris au premier coup d’oeil considérant que l’impôt effectif % augmente en flèche entre 17k$ et 25k$. Mais en regardant ton graphique, ça semble une facture fiscale rentable. En ce qui me concerne j’avais plus l’intention de convertir les CRCD qui arriveront en fin de vie et éventuellement, ma part de capital du REEE.

Sur ce, bien hâte à ton éventuelle activité dans la ville de Québec, il faudra faire un toast au CELI à cette occasion je crois.

Au plaisir!

Salut DC,

Même si Jay doit payer un peu d’impôt en cotisant à son CELI maintenant, je pense qu’il sera nettement gagnant à long terme. Le dollar qu’il y place aujourd’hui vaudra au moins 3-4 fois plus au moment du décaissement (et surtout sera libre d’impôt).

J’avais l’intention de faire un 5 @ 7 à Québec en novembre, mais j’ai opté pour la plage. 😉 Ce n’est que partie remise!

Tres interessant,

J’ai même lu tout les commentaires.

Moi, j’pense qu’une fois qu’on est pu pris dans le 8 à 5, y’a des chances qu’on finisse à faire des affaires qui vont rapporter. Ça pourrait nous donner un boost à long terme ou nous gâter un peu dans ces moments-là.

Merci beaucoup Jimmy!

Le métro-boulot-dodo draine toute notre énergie. Nous ne voyons pas toutes les opportunités d’affaires autour de nous. Quand on se retire de ce tourbillon, plusieurs évidences nous sautent aux yeux.

Pour ma part, si je devais générer un revenu additionnel, je trouverais rapidement des idées.

Bonjour,

Bravo pour cet article!

Vous mentionnez : La PSV s’élève actuellement à environ 9 000$ par année (en 2023). Ce montant augmentera graduellement selon l’inflation, mais sera imposable.

J’avais lu que la PSV n’était pas imposable.

Pouvez-vous m’éclairer?

Merci!

Bonjour Isabelle,

« Vos prestations de la pension de la Sécurité de la vieillesse sont un revenu imposable. Les impôts ne sont pas automatiquement déduits de votre prestation. » (source)

Le gouvernement vous donne d’une main et en réclâme une partie de l’autre. 😉

Je suis un vieux jeune retraité qui avait la chance d avoir eu un fond de pension à prestation déterminé. Je l ai racheté et me retrouve avec plus d un million dans mon REER. Je pense utiliser les action accréditives du Québec pour pouvoir en décaisser une partie tout en minimisant l impact fiscal. Votre opinion?

Bonjour Elle day,

Si je comprends bien, les actions accréditives font en sorte que les dépenses d’une compagnie minière peuvent être transférées vers un investisseur qui en détient des parts. Ainsi, ceci réduit le montant de ses revenus imposables. En plus, le Québec donne un crédit d’impôt.

Je n’y connais rien, mais ça me semble risqué. Les minières, en phase d’exploration, ont un taux de réussite extrêmement minime. D’un côté vous obtenez une déduction fiscale, de l’autre vous possédez un titre qui va pratiquement assurément perdre de la valeur.

Quelle est votre tolérance au risque? Il faudrait calculer le coût/bénéfice. C’est à dire, le montant de la perte envisageable versus l’économie d’impôt envisageable…

Salut,

Ne serait-ce pas mieux de retiré son REER via le FERR, le plus rapidement possible pour éviter de payer les frais de retrait?

Bonjour Maxime,

Le REER devient un FERR à 71 ans. Le taux d’imposition n’est pas plus avantageux à ce moment là. Tout dépend du montant de revenu imposable.

Ma tolérance au risque est assez élevée. Selon ma compréhension, chaque $ investit au Québec permet de réduire de 125% ce montant de tes revenu imposable.(Donc un achat de 1000$ permet de décaisser 1250$ de REER sans incidence fiscale) La valeur au livre des actions devient nulle et lors de la revente l année suivante, la vente génère de celle-ci génère un gain en capital imposable à 50%

Elle day,

Ça semble bien sur papier, mais, en toute transparence, je n’ai aucune expérience avec ce type de produit financier.

Si j’étais à votre place, je demanderais conseil à un expert et/ou je testerais la stratégie avec un petit montant, histoire de bien comprendre les implications.

Ma principale inquiétude est que le titre perde sa valeur. Disons que l’entreprise en question fait faillite ou que l’action perd 90% de sa valeur (ça arrive souvent). Par expérience, je suis très frileux face aux minières.

Bonjour Jean-Sébastien,

Je vous remercie infiniment pour cet article, ainsi que pour votre livre La retraite à 40 ans. J’ai toujours économisé toute ma vie et il n’y avait pas beaucoup d’encouragement en ce sens à mon époque. J’ai découvert les FNB grâce à Nicolas Bérubé, dans son livre »Investir en bourse sans souffrir ». Et malgré mon âge, j’ai osé quitté mon courtier, ouvrir un compte chez Questrade, vendre les actions individuelles (souvent des minières et souvent dans le rouge) achetées par mon courtier, ainsi que les placements garantis à haut taux de rendement pour les banques etc. Je suis fière de moi, et très satisfaite des résultats. J’aime voir tous ces chiffres dans le vert et voir des résultats entre 7 et 11% et parfois plus dans mon CELI (actuellement 19%). Et comme j’ai un esprit très indépendant, être à la tête de toutes mes décisions et de mon compte de placements, me procure un sentiment d’intense satisfaction, de bien-être, de liberté et de devoir accompli. Et je n’ai pas besoin de m’en occuper. Quelle belle découverte, la gestion passive! Je n’ai pas beaucoup de gens avec qui parler de cela, les gens ne comprennent pas tout ce que cela veut dire et n’y croient pas. Un article comme celui-ci sur le décaissement vient alimenter mes connaissances, car c’est difficile de trouver de la littérature sur ce sujet en français et bien vulgarisé comme vous le faites. Vous avez un réel talent d’écrivain et de vulgarisateur. Encore une fois un grand merci et continuez avec succès avec votre stratégie financière, vous et votre conjointe dans une vie que vous avez choisie selon votre identité et vos valeurs. Bonne continuation!

Bonjour Chloé,

Quel magnifique témoignage! Merci beaucoup, vous faites ma semaine! 🙂

Bravo d’avoir pris vos finances en main. Vous êtes maintenant la PDG de votre vie (financière).

Je vous souhaite beaucoup de succès et, surtout, de maintenir votre détermination durant les baisses du marché. Les cours sont à la hausse depuis un bout de temps, mais (en tant que PDG) vous devrez garder le cap quand la panique généralisée s’empare des marchés (ça arrive ponctuellement).

Bonne route vers la liberté financière!