Devenir millionnaire est facile. Une visite dans un casino américain, une chute convaincante, un collet cervical, un avocat véreux et BINGO!

Il y a aussi les cryptos, la vente sur Amazon, le day trading, les programmes de coaching ou, plus récemment, l’IA qui constituent des raccourcis vers la richesse. Je parle bien évidemment de la richesse de ceux qui vendent les formations, et non de ceux qui y participent.

Devenir millionnaire de façon noble requiert plus d’efforts et de temps. Mais, c’est quand même banal. La stratégie qui suit permet d’y arriver, sans devoir vendre des Tupperwares le weekend.

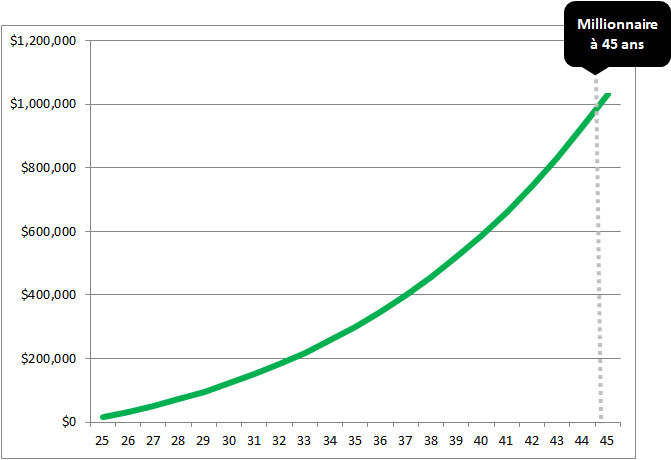

Millionnaire à 45 ans

Prenons l’exemple de Jay Hess, un frugaliste de 25 ans qui touche un salaire annuel net de 35 000$ et qui souhaite atteindre l’indépendance financière et, accessoirement, devenir millionnaire.

Jay vit à loyer (1 800$/mois) avec sa copine, mange comme un roi (1 000$/mois) et conduit une vieille bagnole (4 000$/an). Un budget annuel de 40 000$ suffit au couple.

Avec un taux d’épargne de 40%, l’enrichissement est inévitable! À 45 ans, Jay aura un avoir net dans les sept chiffres et sera dans le top 5% des Canadiens les plus riches.

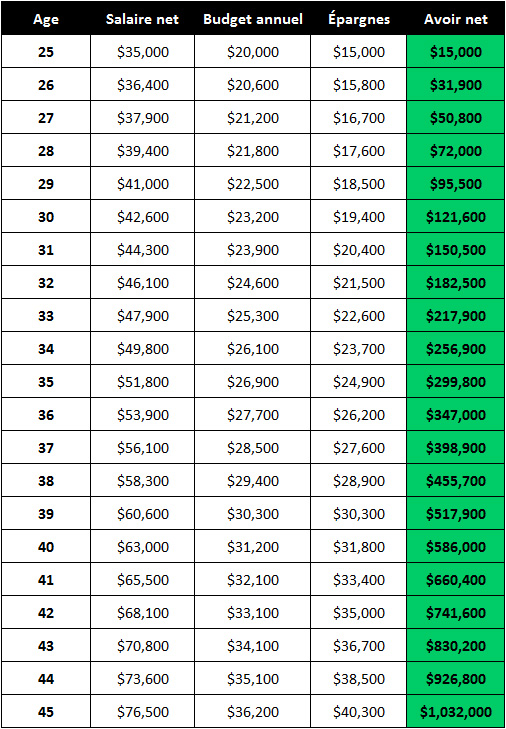

De zéro à millionnaire en 20 ans

Le parcours financier d’un frugaliste millionnaire

*Rendement boursier: 7%, Taux d’inflation: 3%

Comment faire?

Jay comprend que pour devenir riche, il faut éviter de jouer les riches. Donc, le VUS électrique et le manteau Canada Goose attendront.

Pour l’instant, il préfère voir croître son fonds de liberté en vivant selon ses capacités financières réelles, et non celles consenties par son banquier ou par le vendeur chez Brault & Martineau. Voici son plan pour devenir millionnaire:

ÉTAPE 1: OUVRIR UN COMPTE DE COURTAGE

Contrairement à ce que les banquiers veulent nous faire croire (pour justifier leurs honoraires), investir en bourse est plus simple que jamais. Les solutions technologiques permettent désormais de le faire en quelques clics.

Jay entame sa quête vers le million en créant un compte sur une plateforme de courtage en ligne. Son choix s’arrête sur Wealthsimple Trade, une plateforme sans frais de transaction, ni frais d’administration.

Or, il existe plusieurs autres plateformes à faibles coûts disponibles au Canada. Voici les principales:

Les plateformes de courtage à faibles coûts

| Plateforme | Frais de transaction | Frais d’administration |

|---|---|---|

| Wealthsimple Trade | Sans commission | Aucun frais |

| Questrade | FNB sans commission à l’achat, 4.95$ à 9.95 $ pour les autres titres | Aucun frais |

| Banque Nationale Courtage direct | Sans commission | 100$ par année Gratuit avec solde supérieur à 20k$ ou si âgé de 18 à 30 ans. |

| Desjardins Courtage en ligne (Disnat) | Sans commission | Compte non enregistré et CELI: 30$/trimestre, REER: 100$/année, REEE: 50$/année Certains comptes gratuits avec solde supérieur à 15k$ ou si âgé de 18 à 30 ans |

| Qtrade | 100+ FNB sans commission, 8.75$ pour les autres titres | 25$ par trimestre Gratuit avec solde supérieur à 25k$ ou dépôt récurrent de 100$/mois |

ÉTAPE 2: BÂTIR SON PORTEFEUILLE

Jay, comme la plupart des adeptes du mouvement FIRE, investit dans les Fonds négociés en bourse (FNB) de répartition d’actifs. Il n’a pas à se casser la tête, un seul titre suffit pour créer un portefeuille complet et diversifié. De plus, les frais qui y sont attachés représentent souvent le dixième de ceux des fonds offerts à la banque (lire mon article sur le sujet).

Comme il est jeune et tolérant au risque, Jay choisit d’investir dans VEQT, un titre composé à 100% d’actions d’entreprises, avec un rendement historique d’environ 10% par année depuis sa création en 2019.

Soit dit en passant, il existe des FNB de répartition d’actifs pour tous les profils. La composition de ces derniers fluctue en fonction de leur ratio Actions/Obligations. En général, plus le pourcentage d’actions contenu dans le FNB est élevé, plus le titre est risqué.

Par exemple, un investisseur moins tolérant à l’incertitude, dont la situation financière est précaire ou qui approcherait la retraite pourrait choisir un FNB dont le pourcentage d’obligations est plus élevé.

Les principaux FNB de répartition d’actifs disponibles au Canada

| Profil | Composition | Vanguard | BlackRock | BMO | Horizons |

|---|---|---|---|---|---|

| Prudent | 80% obligations 20% actions |

VCIP | XINC | – | – |

| Conservateur | 60% obligations 40% actions |

VCNS | XCNS | ZCON | – |

| Équilibré | 50% obligations 50% actions |

– | – | – | HCON |

| Équilibré | 40% obligations 60% actions |

VBAL | XBAL | ZBAL | – |

| Équilibré | 30% obligations 70% actions |

– | – | – | HBAL |

| Croissance | 20% obligations 80% actions |

VGRO | XGRO | ZGRO | – |

| Audacieux | 0% obligations 100% actions |

VEQT | XEQT | ZEQT | HEQT |

Source: Retraite101.com

ÉTAPE 3: DÉJOUER L’IMPÔT

Le choix des comptes dans lesquels Jay investit ses épargnes évoluera dans le temps. Voici la séquence qui lui permettra de payer le moins d’impôt possible:

Le CELI, en début de carrière

À 25 ans, Jay a 15 000$ en poche et toute la vie devant lui. Il priorise ainsi le paradis fiscal qu’est le CELI.

Tous les gains futurs générés dans ce compte seront à l’abri de l’impôt, il vaut donc mieux commencer à l’alimenter dès que possible.

Le montant de cotisation annuelle à ce compte est plafonné à 7 000$ en 2024. Or, étant donné que Jay dispose de 41 500$ en droits de cotisations inutilisés (depuis sa majorité), il pourra y cotiser toutes ses épargnes, soit 15 000$.

Pour les trois prochaines années, toutes les économies de Jay iront dans son CELI.

Les droits de cotisation annuelle au CELI

| Années | Cotisation maximale |

|---|---|

| 2009 à 2012 | 5 000$ |

| 2013 et 2014 | 5 500$ |

| 2015 | 10 000$ |

| 2016 à 2018 | 5 500$ |

| 2019 à 2022 | 6 000$ |

| 2023 | 6 500$ |

| 2024 | 7 000$ |

Le CELIAPP, pas juste pour acheter une maison

Maintenant âgé de 29 ans, Jay continue d’alimenter son CELI, mais ajoute une nouvelle arme d’enrichissement massif à son arsenal, le CELIAPP.

Le CELIAPP combine les pouvoirs magiques du REER et du CELI. Comme le CELI, les gains qui y sont générés sont à l’abri de l’impôt, à la différence que le CELIAPP doit servir de mise de fonds sur l’achat d’une première propriété d’ici 15 ans pour être exempt de taxes.

Et, comme le REER, le CELIAPP réduit le revenu imposable de Jay. La cotisation de 8 000$ à son CELIAPP fait passer son revenu brut imposable de 57 000$ à 49 000$, entrainant un remboursement d’impôt de 2 700$ (source).

Même si Jay décidait de ne jamais acquérir de propriété, les juteux remboursements d’impôt reçus chaque année justifieraient les cotisations à son CELIAPP.

Le REER, quand ses revenus augmentent

Puis, à 32 ans, le salaire de Jay est en hausse et, par conséquent, ses d’épargnes aussi. Il met désormais 21 500$ de côté.

Par ailleurs, Jay ne laisse pas son nouveau titre de Manager dicter son train de vie. Détaché du regard des autres, il maintient le budget qui maximise son bien-être, sans succomber à « T’as pas de VUS, tu mets ta vie en danger!!! »

À ce stade, Jay ne cotise plus à son CELIAPP puisqu’il en a atteint la limite de 40 000$. Mais, il continue de maximiser son CELI chaque année.

Ceci lui laisse 14 500$ pour alimenter son REER, le compte qui lui permettra d’abaisser l’impôt sur ses revenus, alors que son salaire brut dépasse désormais les 68 000$.

Bien que la limite de cotisation annuelle au REER ne soit que de 18% du revenu brut, Jay a des droits inutilisés (des années précédentes) qui lui permettent de cotiser davantage.

Un remboursement d’impôt de 5 200$ suivra. Montant qui servira à financer le rêve de Jay, se payer des implants fessiers. OK, il pourra n’en payer qu’un seul pour l’instant, mais « Un tiens vaut mieux que deux tu l’auras. » 😉

Le REEE, dès la naissance de son enfant

Début trentaine, Jay est dans le sweet spot financier pour avoir des enfants, s’il le souhaite. Ses cotisations REER (en mode rattrapage) lui permettent d’abaisser son revenu imposable et de bénéficier des subventions gouvernementales.

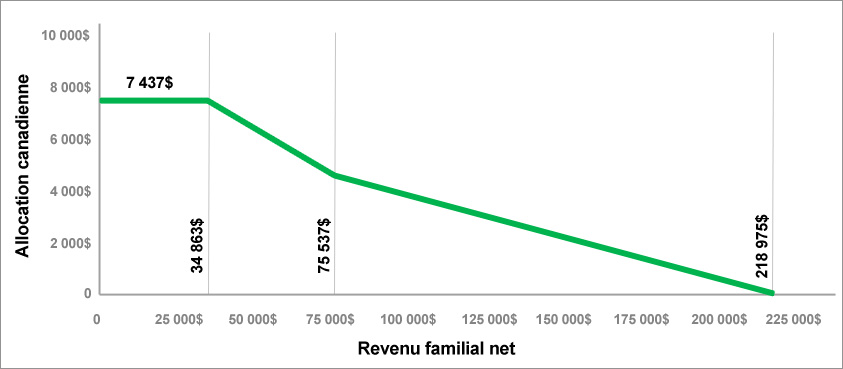

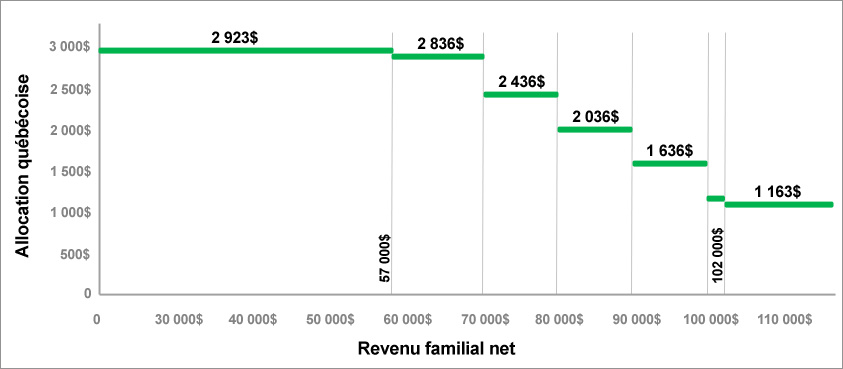

Plus le revenu imposable de son ménage est faible, plus les allocations famille seront généreuses. Voici l’aide accordée par les deux paliers de gouvernement:

Allocation canadienne pour un enfant selon le revenu familial

Source: Chaire en fiscalité et en finances publiques

Allocation québécoise pour un enfant selon le revenu familial

Source: Retraite Québec

Selon leur niveau de revenu, Jay et sa douce recevront environ 5 000$ par année, s’ils décident de procréer. De cette somme, 2 500$ seront immédiatement réinvestis dans le REEE de leur enfant.

Et, l’excédent sera dédié au deuxième implant fessier de Jay. Au final, son derrière d’enfer aura été entièrement financé à même les fonds publics. 😆

Blague à part, le REEE est le meilleur ami des parents. Une cotisation annuelle de 2 500$ permettra au couple d’obtenir une bonification gouvernementale de 30%. En plus, ce montant fructifiera à l’abri de l’impôt jusqu’à ce que leur enfant fasse des études postsecondaires.

Le compte non enregistré, le dernier recours

C’est seulement quand Jay aura maximisé son CELIAPP, son CELI, son REER et son REEE (s’il devient papa) qu’il se tournera vers son compte non enregistré pour y placer ses épargnes.

Et, ce jour arrivera. Avec un taux d’épargne de 40-50% et un salaire en hausse constante, Jay aura « trop » d’économies à un certain point. Il placera ainsi l’excédent dans son compte non enregistré.

ÉTAPE 4: AUTOMATISER LE TOUT

Jay décide d’automatiser la gestion de son portefeuille au maximum. Il pourra ainsi rester assis sur son nouveau popotin en silicone, sans avoir à lever le petit doigt.

D’abord, Jay configure un prélèvement automatique sur son compte bancaire pour transférer une partie de son salaire vers son compte de courtage à chaque paye. Comment faire?

Puis, il active la fonctionnalité « Payez-vous d’abord » qui assure l’investissement automatique de chaque nouveau dépôt dans un titre prédéfini. Comment faire?

Enfin, il active le réinvestissement automatique de ses dividendes (DRIP en anglais) dans tous ses comptes de courtage. Les dividendes versés par VEQT, seront donc automatiquement réinvestis dans le même titre (VEQT) au lieu d’être laissés en cash. Comment faire?

ÉTAPE 5: ÊTRE TRÈS TRÈS TRÈS PATIENT

L’investisseur qui aurait placé 10 000$ dans le S&P 500 il y a 20 ans, sans jamais y toucher, aurait aujourd’hui 65 000$ (source).

En revanche, l’investisseur qui aurait tenté de battre le marché en vendant et en rachetant ses actions selon les fluctuations du marché aurait probablement manqué les 10 meilleures journées en bourse et, conséquemment, n’aurait que 30 000$ aujourd’hui.

Selon une célèbre citation attribuée à Warren Buffet, la bourse est un outil pour transférer de l’argent de l’impatient au patient.

Jay adopte donc une stratégie passive et garde une perspective à long terme. Il investit progressivement dans des titres de qualité et ne laisse jamais le pessimisme de François Trahan déteindre sur lui.

En parlant de patience, j’ai testé la vôtre avec cet article…. La torture achève!

Commencez-vous à y croire?

En dépit d’un salaire net moyen de 53 000$ sur l’ensemble de son parcours et de rendements boursiers normaux, Jay atteindra l’indépendance financière à 43 ans. Travailler sera optionnel à partir de cette date. Il pourra néanmoins choisir de bosser encore deux ans pour joindre le club des millionnaires.

En plus, les remboursements d’impôt ne sont pas comptabilisés dans ce modèle. Chaque année, Jay disposera donc d’un excédent de 2 000$ à 6 000$ pour sortir, voyager ou passer encore sous le bistouri.

Et, si nos tourtereaux décidaient d’avoir des enfants, le parcours vers la liberté serait semblable, seulement décalé de quelques années.

Si, par exemple, Jay avait un enfant à 33 ans (âge moyen au Québec) et que la petite famille augmentait son budget annuel de 10 000$, il serait quand même millionnaire à 46 ans. Même en augmentant le budget familial de 20 000$ (soit 70 000$), Jay serait millionnaire à 48 ans.

Ce sont les décisions financières prises dans la vingtaine qui sont les plus déterminantes. Enfants ou pas, devenir millionnaire est quasiment assuré quand on commence tôt.

SVP, partagez cet article avec ceux qui en ont besoin, avant qu’ils rencontrent leur banquier en février prochain.

MERCI, MERCI, MERCI beaucoup J.S. de ton partage, comme toujours, généreux en informations utiles et payantes!

Merci Lien!

Je voulais publier cet article avant le début de la fameuse » saison des REER « . Trop de gens se font encore avoir par les banques. Il est temps de prendre ses finances en main!

Bonjour! Excellent article ! Un vrai clé en main pour les jeunes dans la vingtaine et très pertinent pour les autres.

Concernant la carte de crédit TD, si je la possède déjà, y a-t-il une façon d’obtenir les 40 000 points Aéroplan quand même?

Merci!

Merci Céline!

La prime de bienvenue de TD est uniquement offerte aux nouveaux clients. Il n’est donc pas payant d’être fidèle aux banques.

Il est par contre possible de fermer le compte et de le réouvrir quelques mois plus tard pour bénéficier d’une promo.

Mais qu’elle incidence sur la cote de crédit?

Bonjour Sofia,

En effet, les nouvelles demandes de crédit comptent pour 10% dans le calcul de la note de crédit. Par conséquent, chaque demande pourrait vous faire perdre 5 à 20 points.

Néanmoins, selon Jean-Maximilien, en général, trois mois suffisent pour récupérer les points perdus suite à une demande de carte de crédit.

Je partage mes astuces pour protéger ma cote de crédit dans l’article suivant:

Les programmes de récompenses, c’est payant!

J’ai 22 ans et j’ai commencé à investir 50% de mes revenus à 21 ans dans VFV. Merci pour tous vos précieux conseils!

Félicitations Zach!

Il te reste juste à être patient.

Merci de me suivre. Bonne route vers la liberté!

Bravo! Si seulement cela, le CELI, avait existé à ton âge idéal pour débuter en investissement, et que j’avais su ce que je sais aujourd’hui… Fait à noter, même si Poutine balance des bombettes atomiques sur l’Ukraine, garde ton calme et surtout, ton cap!

Félicitations Zach !!!

Ta route vers la liberté financière a bien débuté !!

À toi de maintenir le cap !!!

Bonne continuation !!

Curieuse de connaître votre opinion sur des FNB qui seraient écologiques… Est-ce qu’on peut tout de même obtenir de bons rendements? Je préfère ne pas investir en armes ni en sable bitumineux…

Bonjour Cece,

Les rendements sont bons par contre les normes sont encore très très floues.

Voici mon article sur le sujet: De nouveaux FNB plus éthiques et plus rentables?

Les rendements découlent surtout de l’augmentation de la valorisation car c’est la saveur du mois. Quand elle va se stabiliser, le rendement devrait écoper surtout si ces placements sont réellement moins risqués. Moins risqués = moins de rendement! Pire, si la valorisation des autres compagnies diminue, leur rendement va augmenter (CAPM). Ben Felix a une bonne vidéo sur les placements ESG.

Je crois que c’est une manière bien inefficace et compliquée de favoriser le ESG, en plus de réduire la diversification d’un portefeuille. Aucun reçu d’impôt pour le rendement perdu en plus. Mélanger investissements et oeuvres de charité n’est pas la meilleure idée.

Bonjour Ardbeg,

Comme vous, je pense que les ESG sont la saveur du mois. Les entreprises publiques s’empressent de sauter sur ce wagon puisque la demande est évidente dans le marché. Mais, dans les faits, c’est un peu n’importe quoi. Les normes sont très nébuleuses et les fonds pas toujours de bonne qualité.

Je donne quand même la chance au coureur… À suivre!

Une autre de Warren Buffett que j’aime bien, et que ton article illustre avec intelligence et humour : « Tout le monde veut devenir riche, mais peu de gens acceptent de le devenir lentement. »

Bonjour Retraite911,

On veut tout maintenant.

Je devrai changer mon histoire: Jay devient influenceur sur TikTok, il ouvre un compte OnlyFans et devient riche et célèbre grâce à son cul démesuré. Voilà le rêve américain en 2024. 😉

WOW! Mais quel article! 🙂

Tu mentionnes que tu as testé notre patience avec ce long article… Mais, au contraire, c’était un excellent article! La « recette miracle » pour atteindre l’indépendance financière à 40 ans (et même, devenir millionnaire) est dévoilée! Tu aurais pu vendre une formation ou un « boot camp » à plusieurs milliers de dollars comme plusieurs le font… haha 🙂

Blague à part, il y a tout un travail de recherche derrière cet article. Il y a des finances personnelles, de l’investissement, de la fiscalité… et du gros bon sens!

Bref, bravo ! Et merci pour la mention pour le tableau comparatif des FNB d’allocation d’actifs!

Au plaisir,

R101

Merci pour cet article ????

Ton livre à été ma 2e lectures sur les finances et depuis j’en dévore encore. Sa à changé ma vision des choses sur beaucoup de plan côté finance. Les changements ce font tranquillement mais sûrement ☺️ J’aurais aimé apprendre tout ça il y a 10 ans au lieu de 32 ans ????

Merci beaucoup, je suis impatiente de lire ton prochain article.

Salut Joannie,

Merci de me suivre!

Je te recommande le livre De zéro à millionnaire comme prochaine lecture.

Je suis un adepte de la méthode des petits pas. Chaque jour, on avance un peu vers ses objectifs. Puis, un jour on se retourne et on est stupéfait par le chemin parcouru.

Quel résumé! Pas une torture du tout, au contraire.

Je viens de terminer le livre De zéro à millionnaire de Nicolas Bérubé, et c’est tout simplement édifiant. Il existe trop peu d’ouvrages en français sur le sujet (tabou ;o) des finances, de l’investissement, de l’argent. Je le recommande chaudement et je l’ai même acheté, chose très rare en bonne cheap que je suis. J’ai déjà une liste d’attente de personnes de mon entourage qui veulent me l’emprunter (un peu pour ça que je l’ai acheté d’ailleurs).

C’est le petit coup de pied au popotin (pas en silicone ;o) qu’il me fallait pour me lancer et je suis à étudier la plateforme de courtage que j’ai choisie pour y transférer tous mes investissements mal gérés depuis quelques années. Ça se fera prochainement, très prochainement. Je suis aussi une adepte des petits pas.

Salut Gabrielle,

Oui, l’ouvrage de Nicolas est la référence.

Je viens de tout transférer vers Wealthsimple. La promo actuelle donne 1% en prime. Sur un gros montant, ça paie un beau voyage! Perso, ça fait une dizaine d’années que je transfère mes avoirs d’une banque à l’autre selon les promos et c’est la meilleure offre que j’ai vu.

https://www.wealthsimple.com/en-ca/match-offer

Merci Beaucoup Retraite101!

J’avais envie de résumer l’approche FIRE. Une sorte de synthèse des livres, des blogues (comme le tien) et de mon expérience personnelle.

Soit dit en passant, ton site web est extrêmement bien référencé dans Google. Bravo!

Au plaisir de prendre cette fameuse bière! 🙂

La plus récente chronique de Philippe Leblanc traite justement de ce thème: «Certains jeunes investisseurs profitent de leur plus grand allié: le temps!» https://www.lesaffaires.com/blogues/philippe-leblanc/certains-jeunes-investisseurs-profitent-de-leur-plus-grand-allie-le-temps/646621

Je cite: «On le sait tous, commencer à investir tôt est un avantage extraordinaire pour ceux et celles qui peuvent se le permettre. Pensez-y: un pécule de quelque 20 000$ investi en Bourse à 20 ans, une somme qui, j’en conviens, n’est pas facile à mettre de côté à cet âge, vaudrait près de 1,5 million de dollars lorsque le jeune aura 65 ans, 45 ans plus tard. Cette progression est fondée sur une hypothèse de rendement annuel composé de 10%, à peu près le rendement historique des marchés boursiers nord-américains au cours des quelque 100 dernières années.

Pour obtenir une telle somme à 65 ans, celui qui a commencé à mettre de l’argent de côté et à l’investir à 45 ans devra économiser environ 25 500$ par année pendant 20 ans, soit plus de 500 000$, toujours en présumant un rendement annuel composé de 10% obtenu de ses placements.»

Si seulement je retrouvais mes 20 ans avec ce que j’ai fini par apprendre sur le tas, mais malheureusement sur le très tard ! snif! 🙁

Bien entendu, un jeune qui a 45 ans devant lui, donc plus que 100 % de chances d’atteindre à son objectif financier, soit la pleine et entière indépendance multimillionnaire pour vivre une retraite dorée, met du tigre enragé dans son CELI, il investit dans un FND à moins de 0,09% de frais 100 % en actions, sans frais d’entrée ni de sortie.

Bonjour PFG,

Un très bon texte, merci pour le partage!

La responsabilité de l’éducation financière revient aux parents. La plupart des vingtenaires n’ont malheureusement pas les outils pour réussir leur vie financière. Ils regretteront à leur tour leurs décisions dans 20 ans.

Il faut briser cette chaîne.

Bonjour à toi, aujourd’hui rendu dans la cinquantaine j’aurais bien aimé avoir ses conseils à vingt ans. Existe t’il des conseils pour des gens dans la cinquantaine pour lesquels la retraite approche à très grand pas. Merci!!

Bonjour Chantal,

À mon avis, la fiscalité est l’aspect qui prime quand on approche la retraite. La phase d’accumulation approche sa fin et il faut commencer à optimiser ses finances en vue du décaissement.

Voici mon article sur le sujet: Comment décaisser 500 000$ sans payer d’impôt (ou presque)?

Bonne planification!

Merci JS! C’est en partie grâce à toi en 2016, que je suis devenu investisseur autonome! Depuis, j’ai viré mon banquier, je gère maintenant moi-même mes finances, ma valeur nette à triplé et je reçois +1000$ par mois en dividendes (revenus passifs). Objectif de 16 000$ cette année (14 130,16$/2023) . Je suis un investisseur long terme actions de qualité à dividendes + FNB. Tu es un modèle et assurément le meilleur exemple au Québec que l’indépendance financière ça se peut! Bravo encore une fois!

Merci beaucoup Dividendes & FNB!

Ton témoignage me touche sincèrement!

16k$ en revenu passif, ce n’est pas rien. Félicitations pour le chemin parcouru.

J’ai hâte de connaitre la suite de ton histoire!

Super article, comme toujours! C’est la première fois que j’en parle publiquement dans tes commentaires, mais ton livre a réellement changé ma vie en 2020 et je t’en remercie. Je calque exactement le modèle que tu présentes ici. Je suis actuellement à 45% de mon objectif FIRE et selon mes prévisions, je devrais l’atteindre dans 3 ans.

Tu mentionnes François Trahan à la blague. J’ai un ami qui parle de lui sans arrêt depuis plus d’un an et de ses prévisions apocalyptique. Que penses-tu de la « prophétie Trahan »?

Merci infiniment Jason!

Je ne me moque pas de François Trahan, il a des compétences extraordinaires. Par ailleurs, je trouve ses analyses très intelligentes.

Seulement, je pense que personne au monde est en mesure de prédire le futur. Il y a juste trop de variables et d’incertitudes, c’est tout simplement impossible.

Par contre, si on annonce une récession tous les ans, on va finir par avoir raison…

Guys , je ne veux pas être pessimistes mais ce fier 100% au rendement boursier pour gérer son futur financier…. Pas smart

Acheter un plex , rénovez un peu … relouer… jai personnellement triple la valeur de mes plex en 10 ans …

Simple conseil d’ami…la bourse cest bien … mais cest pas garanti et il y a beaucoup mieux

Salut Mike,

La bourse ce n’est pas pour tout le monde, j’en conviens. L’immobilier non plus. Il suffit d’avoir la lucidité de connaître son propre profil.

La meilleure option serait probablement une combinaison des deux approches.

Certes, pour ma part, juste le fait d’être proprio d’un condo me suffit.

Super article , merci. Pour réellement tester notre patience, j’aurais continuer à lire cette article jusqu’à la stratégie de décaissement une fois rendu à 44 ans ????

Merci AlexM!

Voici la suite de l’histoire de Jay (sa stratégie de décaissement): Comment décaisser 500 000$ sans payer d’impôt (ou presque)?

Bonne lecture!

Wow. Excellent article comme toujours qui donne les clés pour devenir indépendant financièrement de façon passive et sans dépendre d’un conseiller financier. Beaucoup d’informations utiles. Je suis en train de virer mes derniers fonds communs de placement pour transférer dans des FNB tout-en-un. Merci pour le tableau sommaire.

Ce qui est le plus extraordinaire dans ce partage que tu fais est que c’est accessible à tous les jeunes, sans qu’ils aient à gagner un salaire d’ingénieur en partant. Il suffit de partir tôt dans la vie avec de bonnes habitudes d’épargne et comprendre que l’argent travaille pour nous.

Je vais mettre une bonne somme de côté pour chacun de mes 3 enfants, le placer dans l’indice VEQT (RFG: 0,24%) et l’oublier pour plusieurs décennies. Comme cela, ils n’auront même pas à s’en soucier. J’y songeais depuis un certain temps mais ton article vient de me convaincre solide. Ils n’auraient même pas à connaître le monde de la Bourse et de l’Investissement. C’est le meilleur conseil qu’un conseiller pourrait donner. Mais évidemment, ils ne le font pas. Ou ils le font pour leurs enfants mais nous vendent des fonds de leurs produits maison.

Devenir millionnaire n’aura jamais été aussi simple pour eux. Même pas eu besoin d’assister à une conférence ou un webinaire de ma firme de gestion privée de patrimoine. C’est gratuit et ça l’a pris zéro de mon temps. C’est simple et très bien vulgarisé. Je ne pourrai jamais trop te remercier. C’est le conseil le plus pertinent que j’ai reçu depuis fort longtemps. Et j’ai commencé à le partager à mon entourage. C’est aussi en phase avec les articles de Nicolas Bérubé dans la Presse (section Finances Personnelles) que je lis assidûment.

Bravo pour ton site et tes conseils judicieux. Tu vaux un pesant d’or. Vraiment.

Merci Eric!

Les FNB de répartition d’actifs font mal aux grandes banques. À part BMO qui a ses propres FNB tout-en-un, les autres banques n’en parle pas. Elles essaient de garder le secret le plus longtemps possible.

Perso, j’espère voir la fin de la « saison des REER » et des fonds communs à 2.5% de frais de gestion de mon vivant.

Bravo de donner une longueur d’avance à tes enfants. Le temps est leur plus grand allié.

Au plaisir de rester en contact!

Merci Jean-Sébastien, toujours aussi efficace dans tes articles ! J’adore ce plan de match pour devenir financièrement indépendant, c’est vraiment très clair et assez simple à suivre (si tu as les moyens évidemment) !

J’adore le fait que tu privilégies le CELI et le CELIAPP en premier, pour réduire ensuite son revenu imposable avec le REER et aller chercher le plus d’allocations pour les enfants qui se présentent ensuite.

Notre plan cette année en tant que grands-parents : maximiser le REEE de nos deux petits-enfants pour aider les parents à aller chercher le maximum de subventions. L’éducation est une valeur qui nous est chère et ce 21 000 $ (pour 2 enfants) de nos chers gouvernements est un beau cadeau à leur faire.

Pour ma part, j’investis en Bourse depuis plusieurs années et ce n’est que depuis l’an dernier (grâce à ton blogue notamment) que je regarde du côté des FNB. J’ai commencé le « ménage » de mes titres en 2023 (de 25 à 17), et je compte bien transférer progressivement mon actif vers des FNB le plus possible (tout en conservant quelques titres à hauts dividendes). Stratégie « actions de qualité à dividendes + FNB » décrite par Dividendes & FNB me convient bien.

Bonjour RetraiteXTRA!

Mon modèle ne tient pas compte des grands parents. De plus en plus, ces derniers décident de transmettre une partie de leur héritage de leur vivant. C’est une très bonne idée! Ça donne un sacré coup de pousse aux petits enfants.

Par ailleurs, j’aimerais également transférer tous mes avoirs vers les FNB de répartition d’actifs, mais certaines actions sont dans mon portefeuille (compte non enregistré) depuis 20 ans, alors les gains en capital sont trop importants pour être décaissés.

Bon article qui résume bien ton livre que j’ai dévoré. Je serais curieux d’avoir ton avis sur ceux qui ont un bon régime de retraite? J’ai une offre d’emploi sur la table qui pourrait m’offrir une régime de retraite à prestations déterminées. Est-ce que ça vaudrait tout de même la peine de prévoir un plan de retraite avec placements en bourse?

Salut Étienne,

C’est sur que d’avoir un fonds de liberté évite d’être pris dans la fameuse « prison dorée ». Selon moi, on ne devrait jamais entièrement dépendre d’un employeur.

Ceci dit, je ne peux pas me prononcer, il y a trop de variables à considérer. Peut-être faire des projections à l’aide d’outils tels que ffpro.ca ou planifretraite.ca?

Très bon article jeune retraité comme toujours! De mon côté, ce qui m’a le plus enrichi c’est vraiment l’immobilier et, honnêtement, je ne crois pas que la bourse soit capable d’arriver à nous enrichir autant que l’immobilier peut le faire, à moins bien sûr d’avoir fait de réels coups de circuits! De mon point de vue, être frugal à partir de l’âge de 25 ans et devoir travailler jusqu’à 45-50 ans pour pouvoir atteindre atteindre seulement 1 million de dollars en actif net me semble un immense sacrifice que je ne voudrais pas m’affliger. Ne pas pouvoir me permettre de rouler à bord de belles bagnoles à un âge relativement jeune m’aurait rendu malheureux, surtout que c’est ma passion! C’est vraiment dommage

De se priver de nos passions et nos bonheurs lorsque jeune pour finalement, a 50 ans pouvoir respirer un peu et profiter de son argent…. Pour ma part, Je me suis plutôt donné des objectifs ambitieux mais quand même réalistes afin de pouvoir me permettre de faire ce que j’aime dans la vie et pouvoir aussi investir.

Je vous explique mon parcours:

J’ai démarré mon entreprise en 2013 lorsque j’avais 26 ans. Honnêtement, les premières années ont été assez intenses, j’en ai bavé pas mal et je ne roulais pas sur l’or loin de là…. je travaillais sans cesse soit 7 jours semaine et je dois admettre que je n’ai pas été un père super présent pendant quelques années. C’est quelque chose que je regrette mais bon, c’est derrière moi et ma famille. Lorsque j’ai commencé à faire des profits, soit à 29 ans, je me suis associé à 2 de mes frères pour faire l’acquisition de notre premier 6 logements neuf. J’y ai investi beaucoup plus d’argent en guise de mise de fond par rapport à eux. Nous avions donc pris entente que ceux-ci s’occuperait plus de l’entretien du bloc que moi pour compenser. Ce bloc a l’heure actuelle vaut 2 fois plus qu’à l’achat, on parle d’un profit d’environ 800000$ en l’espace de quelques années, en plus, il nous génère une très bonne liquidité a la fin de l’année. Nous avons continué nos acquisitions.1 an plus tard, nous faisions l’achat d’un terrain zoné multilogement pour la somme de 180000$.Nous pourrons y construire 6 blocs de 6 logements sur celui-ci un coup les infrastructures mises en place ( en processus actuellement ). Ce terrain vaudra plus de 1.6 .millions après la construction du réseau sanitaire et d’aqueduc, le coût des travaux s’élèvera à 450000 environ. Encore là, nous avons augmenté notre actif de quelques centaine de milliers de dollars chacun sans trop d’efforts. Les achats continuent. Peu de temps après l’achat du terrain, nous faisons l’achat d’une maison possédant un terrain vacant juste à côté pour la somme de 165000$. Nous avons construit une maison avec un loyer au sous-sol sur ce lot vacant , cette maison est évaluée à environ 450000$ et nous a couté 300000 dollars à construire. La maison existante est évaluée à 225000$ même si le terrain est plus petit qu’il ne l’était après la construction de la maison sur le terrain vacant. Encore là nous avons fait de bons gains et les maisons nous rapportent de bons revenus . Ça ne se termine pas là, j’ai fait l’acquisition d’une entreprise connexe à ma première entreprise, celle-ci génère des bons profits donc de l’argent supplémentaire à investir. Nous avons ensuite continué les achats, nous avons acheté une maison que nous allons transformer en 8 logements. Encore une fois, cette maison fut achetée pour 425000$, et après la transformation, elle en vaudra 2.2 million et générera de très bon revenus qui nous aidera à réinvestir. Nous avons fait l’acquisition également de 8 autres blocs de 6 logements neufs, ceux-ci étaient très abordables pour des immeubles neufs. nous avons grimpé les loyers un peu et la valeur de chacun de ces blocs montera de 200000 chacun selon les évaluations agréé. Maintenant, la roue est partie, je n’aurais presque plus à travailler et l’argent pour investir se ramasse toute seule par le biais de nos immeubles. Nous allons continuer de faire des acquisitions pendant quelques années encore. Je roule en nissan gtr, en volvo xc90 et en merceded amg gt, je viens de m’acheter un terrain en floride pour y construire un chalet. Je l’admets, je travaille fort mais, au moins je n’aurai pas à travailler comme ça jusqu’à mes 50 ans pour ramasser seulement 1 million de dollars et m’être privé pendant 25-30 ans….. Je cotise un peu à des réers et un peu à des ree. Je me dis par contre que je suis en mesure de mieux gérer mon argent que le gouvernement donc, j’investis le minimum dans les programmes gouvernementaux. Quand mes enfants seront à l’étape des études supérieures je crois bien que j’aurai bien fait fructifié mon argent donc je les aiderai directement avec leurs études plutôt que d’aller piger dans un ree . Chacun sa façon de faire, plus on se donne plus les résultats seront intéressants! Je suis millionnaire maintenant et très bientôt ou même déjà multimillionnaire, je devrais refaire prochainement un bilan de mes actifs! Je viens d’avois 36 ans. Je souhaite à tout le monde de pouvoir être libre financièrement! Un conseil, ne vous fixez pas seulement de petits objectifs, visez plus grand, si vous n’atteignez pas cet objectif à 100% au moins, si vous vous y rapprochez à 75% ce sera déjà fort probablement mieux que de s’être fixé un objectif trop modeste!

Bonne soirée à tous!

Salut S.L,

Je n’ai rien contre l’investissment immobilier. L’effet de levier peut assurément accélérer l’enrichissement. Voici d’ailleurs mon article sur le sujet: Comment vivre de l’immobilier?

Cette stratégie ne correspond pas à mon profil, mais elle peut être optimale pour ceux qui ont l’entrepreneuriat dans le sang.

Par ailleurs, je n’ai pas eu l’impression de bouder mes plaisirs durant mon parcours vers l’indépendance financière. J’accorde très peu d’importance au matériel, je préfère dédier mon budget aux expériences. Ainsi, j’ai visité 50-60 pays, j’ai assisté à des événements grandioses (ex. Coupe du monde, Euro, NFL chaque année, concerts, etc.) et j’ai mangé aux meilleures tables un peu partout dans le monde. C’est donc une question de choix!

Ceci dit, chaque décision entraîne un coût de renonciation. Je n’ai jamais conduit de belles bagnoles. Dans ton cas, tu as travaillé 7 jours par semaine et tu n’as pas été toujours très présent pour ton enfant. « No such thing as a free lunch », comme disent les chinois. 😉

Merci d’avoir partagé ton histoire! Je suis certain qu’elle saura inspirer certains lecteurs.

Bonjour Jeune retraité!

Je viens de découvrir ton blogue c’est vraiment excellent! D’ailleurs, je viens de faire suivre le lien à ma conjointe. 🙂

J’ai un petite question. J’ai déjà un FNB dans mon CÉLI (le Vanguard VFV). Je suis maintenant très tenté d’investir dans un FNB répartition d’actifs également. Je jongle entre iShares XEQT et Vanguard VEQT. J’ai un penchant pour XEQT considérant les frais légèrement moins élevés. Est-ce un bon choix?

Merci!

Bonjour Frank,

Bienvenue dans notre communauté!

À mes yeux (non expert), les deux titres sont très semblables. Vanguard et BlackRock sont deux fournisseurs gigantesques, de bonne réputation. XEQT facture 0.20%, tandis que VEQT facture 0.24%. Aussi, VEQT surpondère davantage les actions canadiennes et celles des marchés émergents par rapport au XEQT, tandis que ce dernier surpondère davantage les marchés développés (source).

Personellement, j’ai investi dans les deux titres (ex. un dans mon REER et l’autre dans mon CELI).

Bon succès en bourse!

Merci d’avoir pris le temps de me répondre et de me partager ton expérience, c’est très apprécié! Et merci pour le lien suggéré. Je vais regarder cela avec attention. Continue ton bon travail, on aime ça! 😀

Ça me fait plaisir Frank! On reste en contact!

J’ai 74 ans et j’ai fait a peu pres ce que vous decrivez. Puisque les CELI et CELIAP n’existaient pas dans les années 70, 80 et 90 alors j’ai investi dans l’immobilier. Pas besoins de vous dire que je n’ai aucun regret la-dessus malgré les tracas occasionnels.

Je voulais ecrire quelque chose semblable pour mes petits enfants, et bien vous l’avez ecrit pour moi.

Merci

Merci Claude!

Bravo de transmettre vos connaissances à vos petits enfants, ils en auront besoin.

Ceci dit, le CELIAPP est un sacré bel outil d’épargne pour les jeunes. On commence à être bien équipé au Canada! 😉

Quel excellent article.. Je l’ai dévoré jusqu’à la dernière ligne . Ça ne prend pas de patience au contraire, te lire est un ravissement pour le cerveau . Comme j’ai déjà indiqué sur ce blogue , c’est toi qui m’a ouvert les yeux sur les placements en bourse grâce au FNB d’allocations d’actifs . Comme tu le soulignes, j’ai été malheureusement victime toute ma vie de la saison des REER avec fonds commun de placements avec frais de gestion à 2.5%. J’ai toujours été insatisfaite du faible rendement mais je ne savais pas où me tourner . Je t’ai découvert en 2020 et en 2021, j’ai fait le grand saut vers les firmes de courtage en ligne d’abord avec Wealthsimple puis quand Desjardins/Disnat a retiré ses frais de transactions pour les FNB, j’ai trout transféré chez Disnat pcq je suis déjà chez Desjardins, j’aime leur plateforme de courtage et leur service à la clientèle.

Je passe mon temps à transférer tes contenus et ceux de Retraite101 à mes enfants de 19 et 25 ans mais ils préfèrent profiter de la vie et dépenser tout ce qu’ils gagnent . Espérons qu’ils se réveillent plus tôt que leur mère !

C’est peut être cela que veut dire le dicton : si jeunesse savait, si vieillesse pouvait . Rares sont les jeunes que ce discours frugaliste intéresse.

Bravo à tous les jeunes qui savent et qui agissent en conséquence

Merci énormément Céline!

Félicitations d’avoir pris vos finances en main. Je vous souhaite beaucoup de succès!

Pour ce qui est de vos enfants, ils finiront bien par suivre votre exemple. Les actions parlent plus fort que les paroles.

Je pourrais parier que j’étais pire qu’eux à leur âge. L’argent me brûlait les doigts. 😉

Bonjour Jeune Retraité,

Merci pour le billet, je l’ai trouvé très intéressant. Quelqu’un l’a partagé sur Reddit. Dans les commentaires, on trouve celui-ci :

«Dans le tableau, on voit que Jay augmente son salaire net de 4% par année pendant que l’inflation est de 3%.

20 ans plus tard, il a 1 million, mais qui vaut donc 553 675$ en dollars d’aujourd’hui. Ce qu’il lui permettait de… vivre sur maximum 20 000$/an à partir de ces investissements.

Bref, Jay va devoir travailler un autre bon 10 ans s’il veut être millionnaire en dollars d’aujourd’hui.

Toujours en supposant que son salaire net continue d’augmenter à raison de 1% de plus que l’inflation moyenne!

Et que sa situation financière reste toujours stable pendant 30 ans. Pas d’enfants, toujours en couple, même appartement, pas de mauvaises surprises, etc.

Bref, Jay va être millionnaire en dollars d’aujourd’hui vers ses 60 ans… Comme une retraite standard un peu précoce de juste quelques années.»

Je suis curieux d’avoir votre feedback sur ce commentaire, n’étant pas très calé dans le sujet moi-même. Il y a une erreur dans le raisonnement du commentateur?

Merci encore.

Bonjour Louis,

Un million de dollars, c’est un million de dollars. Jay sera millionnaire à 45 ans (et surout financièrement indépendant).

Après, si on tient compte du pouvoir d’achat, un dollar aujourd’hui vaut plus qu’un dollar demain, j’en conviens. Reste que l’inflation est comptabilisé dans ce modèle. Le budget annuel du couple passe de 40 000$ à 72 000$, en suivant l’inflation. Donc, Jay et sa copine pourront maintenir leur train de vie, malgré l’augmentation du coût de la vie, et ce sans travailler.

Puis, les remoursements d’impôt de Jay ajoutent un coussin supplémentaire de 2 000$ à 6 000$ (donc, 4 000$ à 12 000$ pour le couple) chaque année. Ce montant pourra être dédié aux dépenses imprévues ou à des voyages.

Même avec des enfants, l’atteinte de l’indépendance financière n’est décalée que de 2-3 années. Si Jay avait un enfant à 33 ans (âge moyen au Québec) et que la petite famille augmentait son budget annuel de 10 000$, il serait quand même millionnaire à 46 ans. Même en augmentant le budget familial de 20 000$ (soit 70 000$), Jay serait millionnaire à 48 ans.

Enfin, je pense que c’est le devoir d’un employé de s’assurer que son salaire augmente au moins aussi vite que l’inflation. Autrement, il s’appauvrit.

Merci pour le partage!

Merci pour la réponse rapide et d’avoir éclairé ma lanterne ! C’est bien apprécié.

J’ai beaucoup aimé votre livre par ailleurs.

Bonne continuation,

Louis

Ça me fait plaisir Louis!

Salut JS,

C’est impossible! Je ne crois pas que ce plan tien la route.

Je parle du demi implant fessier bien sûr! ????

Pour ce qui est du reste de l’article, c’est super!! Example réaliste avec les changements de vie inclut qui affectent comment les différents type de comptes peuvent être utilisés.

Je garde le link de cet article en réserve et je vais le mettre dans le bas de Noël de mes enfants dans quelques années.

Merci et bravo

Comme toujours, d’excellents conseils!

La patience paie, ma conjointe et moi avons appliqué tous ces principes depuis presque 20 ans. Maintenant à 43 ans nous deviendrons multi-millionnaires cette année…les intérêts paient nôtre coût de vie plus l’extra qui génère encore plus d’intérêts…la boule de neige ne fait que grossir toute seule. Je remercie ma douce moitié de m’avoir poussé à m’éduquer financièrement assez jeune ????

Salut Sebastien,

Bravo pour ton accomplissement! Tu fais partie du club encore plus exclusif des multi-millionnaires.

On sous-estime la puissance des intérêts composés. Une fois que la boule de neige descend la colline, elle est difficile à arrêter. Le temps est la variable la plus importante de cette équation. D’où l’importance de trouver une blonde frugale tôt. 😉

Salut Stéphane!

Quand j’ai écrit ce passage, j’imaginais le gars sur une plage de Cuba, en Speedo, avec un seul implant.

Il y a certainement une clientèle sur OnlyFans pour ça! 😉

C’est toujours un plaisir de te lire depuis quelques années tu es très motivant dans l’atteinte de nos objectifs financiers. J’ai eu la chance que mon père me suggère d’investir à mes 18 ans et je suis bien content d’avoir pris la décision de le faire. J’en ai 29 aujourd’hui et j’ai déjà atteint le CoastFire. Preuve que la méthode fonctionne! J’ai pris la décision de continuer de travailler à temps plein jusqu’à 34-35 ans et je compte ensuite ralentir significativement le rythme. J’hésistais entre cette option et la course au plein FIRE et une de tes entrevues m’a fait pencher sur réduire le rythme plus tôt et continuer un peu plus longtemps considérant que mon emploi me le permet. Quelle liberté!

Bravo Félix!

Ton parcours est vraiment exceptionnel. 29 ans et toutes la vie devant toi. Wow!

Je prône souvent le coast FIRE puisque c’est plus accessible pour les jeunes. On peut très bien rester sur le marché du travail toute sa vie quand on choisit ses heures, son employeur et même son lieu de travail (ex. travailler 3 jours par semaines à partir du Vietnam).

Ton coussin financier ouvre toutes les portes, alors profites-en! 🙂

Merci pour cette publication.

je suis en fin quarantaine… donc mon parcours achève !

Mon but en 2024… transférer l’argent placé avec mon courtier.. directement dans un FNB chez Disnat.

bye bye les frais de gestion.

J’ai envoyé votre article à ma fille de 21ans… et nous avons eu une super discussion à ce sujet. ( elle est présentement à l’uni pour son Bac en enseignement ).

Elle avait pas mal de question… c’est donc bon signe !

Si javais lu un article semblable quand j’avais son age… je serais, moi aussi, déjà à la retraite !!

Dites à votre fille de lire des tas de livres, en tout cas c’est comme ça que moi j’ai appris 🙂

Ça et Youtube!

Justement JS, un article ce matin sur ça https://www.lapresse.ca/affaires/entreprises/2024-01-31/desjardins-fermera-30-de-ses-centres-de-services-d-ici-trois-ans.php

Théorie du cahos? Petites actions, grosses conséquences…

Aspirant à la retraite,

À mes yeux, ça n’aura pas de grandes conséquences, c’est seulement la tendance. Plusieurs entreprises, dans différentes industries, suivront dans les prochaines années.

Les interactions humaines se raréfient, qu’on le veuille ou non.

Ce commentaire a été généré par l’IA. 😉

Merci Ghis!

Moi aussi, il y a bien des choses que j’aurais aimé comprendre à 21 ans.

Certes, nous sommes la somme de nos décisions. « Pour le meilleur et pour le prix », comme disent les vendeurs de bébelles. 😉

Je vous souhaite beaucoup de succès (votre fille et vous)!

Salut JS

Bonne année à toi et à tes proches.

Écoute, je dois t’avouer qu’il y a de quoi qui me tracasse depuis un bout avec la stratégie FIRE et je ne sais pas si cela a été discuté avant :

C’est les fameux FNB

On comprend bien le concept : des entreprises qui gèrent des actifs (Vanguard, BlackRock, etc) te vendent une vaste gamme de produits financiers, comme tu viens bien de l’expliquer. C’est diversifié, c’est simple à utiliser, tu peux même en acheter du confort de ton salon, on aime ça.

Par contre je me dois de poser la question suivante : à qui appartiennent les entreprises au final ?

Parce que t’as beau acheter des FNB, tu ne possèdes pas une part de l’entreprise, tu achètes un titre émis par le gestionnaire, une sorte de promesse de rendement issue de ces mêmes entreprises, à moins que je me trompes, n’est-ce pas?

Rendement qu’ils font, grâce à TON argent.

Et il paraît que ce n’est même pas le gestionnaire qui possède les titres des entreprises, ce sont les fonds gérés par ces mêmes gestionnaires qui en sont les propriétaires, en tout cas pour Vanguard. Et ces fonds sont possédés par leurs actionnaires. Mais en tant que client chez Vanguard tu ne peux pas décider comme un actionnaire.

https://www.investopedia.com/articles/investing/110515/who-are-owners-vanguard-group.asp

Qu’est ce qui empêcherait Vanguard, du jour au lendemain, de te redonner ton argent et de garder toutes les actions?

—

Le monde évolue rapidement, il faut s’adapter mais il ne faut pas perdre de vue l’essentiel. On regarde sous le capot. Où sont les frais cachés? Toi qui a déjà franchi la ligne d’arrivée de l’indépendance financière pourrais prendre le temps de méditer sur la question.

Liberté 45? À quel prix?

Des travailleurs émancipés, vraiment?

Au final, l’argent n’existe que si on y croit

Mais elle est où la richesse, la vraie, il est où le contrôle ?

Si ça se trouve, en sortant de la Matrice du 9 à 5 et de la surconsommation on atterrit dans une autre Matrice. On part loin…

https://www.penguinrandomhouse.com/books/721305/our-lives-in-their-portfolios-by-brett-christophers/

Ce n’est peut-être qu’une simple inquiétude de ma part. À force de tout questionner on se perd dans nos pensées. Ça me paraît juste weird ce petit détail. Tu pourras peut-être élucider ça pour moi.

Mon but ce n’est pas critiquer ni d’être rabat joie mais porter à réfléchir. Investir dans nos connaissances.

Encore une fois, merci pour tes articles.

Au plaisir de discuter.

Aussi, penses-tu déplacer tes billes maintenant que tu es à la retraite ?

Bonjour Aspirant à la retraite,

Bonne question! Vanguard agit comme un intermédiaire entre ses investisseurs et les entreprises dans lesquelles elle investit. Elle combine des titres dans un fonds, dont elle vend les parts ensuite. Les investisseurs sont donc les propriétaires. Par exemple, en investissant dans VEQT, vous devenez en partie propriétaire de Vanguard.

Il n’y a pas de frais cachés, à ma connaissance. Je pense que l’entreprise est assez transparente à ce niveau.

Par ailleurs, plusieurs organismes indépendants (ex. FCA) régissent les opérations de Vanguard (source). Si l’entreprise faisait faillite, elle n’aurait pas accès à vos actifs. Ces derniers seraient transférés vers un autre gestionnaire de fonds. Il y a énormément de mécanismes de sécurité.

Il est sain de tout remettre en question. Je vous encourage à poursuivre vos recherches.

Pour ma part, je garde mon portefeuille tel quel. Quand j’ai de l’argent à investir, je priorise VEQT et XEQT.

Bonjour, j’ai lu ton livre pendant les vacances de Noël et j’ai adoré! Un gros merci pour tous le contenu que tu partages. J’ai 26 ans, mon revenu annuel est d’environ 85k$ brute par année et je dépense peu. J’aimerais avoir ton avis sur la question REER vs. CELI. Je n’ai pas encore de maison donc j’optimise mon CELIAPP, ce qui me permet d’avoir un retour d’impôt intéressant. J’ai un régime de retraite avec l’employeur à cotisation déterminée, où je met 6% dans mon CELI dans des FNBs pour que mon employeur mette 4% dans le RPDB (c’est le maximum auquel j’ai droit). Mis à part ces placements, j’investis à chaque paie dans mon CELI sur une plateforme de courtage, principalement dans le VGRO, mon objectif étant de remplir mon CELI au plus vite pour profiter de l’impact des intérêts composés à l’abri de l’impôt. J’ai la portion RPDB de mon portefeuille qui sera imposable lors des retraits. J’ai l’intention de retirer au maximum 40 000$/année lorsque j’arrêterai de travailler. Récemment, un collègue m’obstinais en affirmant que je devrais prioriser de remplir mes REER au lieu du CELI puisque mon taux d’Imposition marginal est de 37% et qu’il sera plus faible à la retraite. Je comprends son point mais je ne suis pas certaine d’être d’accord, qu’en penses tu? Est-ce que je me trompe en priorisant le CELI? PTI je vise 50 ans pour la retraite complète, mais je souhaite diminuer graduellement mes heures de travail à partir de 35 ans.

Merci beaucoup Eve!

Je ne peux pas me prononcer puisque je ne connais pas ta situation financière complète.

Par exemple, si tu désires avoir des enfants, peut-être que tes cotisations REER inutilisées te permettraient de réduire ton revenu imposable et d’obtenir plus d’alloctions au moment opportun.

Sinon, tu pourrais également cotiser à ton REER, puis placer les remboursements d’impôt reçus dans ton CELI. Tu touches un bon salaire, alors tu pourrais peut-être espérer recevoir 5k$ en remboursement.

Il faudrait que tu fasses des projections pour obtenir les réponses à tes questions. Voici des outils pour le faire:

FFPro – Outil pour déterminer l’âge de l’indépendance financière et préparer un plan de retraite ou de décaissement.

Planif Retraite – Outil de planification financière conçu pour Microsoft Excel.

Finances Go – Outil pour comparer l’impact fiscal des cotisations REER vs CELI vs CELIAPP ainsi que sur le décaissement du REER.

J’aimerais avoir une réponse noir/blanc pour toi, mais ce n’est pas si simple. Néanmoins, je constate que tu es en plein contrôle de tes finances, alors je ne suis pas inquiet pour toi. 🙂

Bonjour Eve,

Les CELI et CELIAPP sont à privilégier dans votre cas. La seule et unique exception où le REER serait prioritaire est si votre employeur cotise à ce dernier. Vous cotiseriez alors le montant MINIMUM vous permettant d’aller chercher le maximum fourni par l’employeur.

Le CELIAPP vous donne déjà une réduction de revenu imposable. Vos cotisations REER inutilisées seront plus rentable dans la trentaine, si vous avez des enfants à ce moment, sinon dans la quarantaine, lorsque votre salaire sera beaucoup plus élevé.

Et surtout, Ève, si tu permets que je me mêle de ce qui ne me regarde pas, car après tout je ne suis qu’un investisseur de longue haleine qui s’y est pris sur le tard, à ton âge il ne faut pas te gêner d’y mettre du tigre enragé 100 % en actions dans ton CELI, si tu veux profiter à plein de l’effet boule de neige des intérêts composés, puisque tu as 40 ans devant toi pour atteindre à ton objectif financier de pleine et entière indépendance financière et cela jusqu’à la toute fin de ton risque de longévité qui est pour toi, une femme, de 25 % jusqu’à 96 ans, ne l’oublie pas. La Bourse devient 100 % rentable au bout de 30 ans d’investissement continu, une trempette de 15 à 20 ans n’y suffit pas, ne songe pas, alors, de retraiter avant 56 ans, ce qui est encore très jeune. Tâche de t’épanouir dans un emploi plaisant, voilà tout. C’est tout à fait possible pour vous autres les jeunes d’aujourd’hui qui avez l’embarras du choix de carrières. Début vingtaine à mon époque lointaine, fin des années 70, 1/4 des jeunes étaient chômeurs chroniques, figure-toi! Et l’inflation frisait les 18 % ! Pire encore, les FNB n’ont été inventés qu’en 1976 ! Personne n’était au courant et les comptes de courtage en ligne peu coûteux n’existaient pas. Encore moins un véhicule d’investissement aussi extraordinaire que le CELI libre d’impôt pour les jeunes qui en début de carrière gagnent bien moins qu’au milieu ou vers la fin.

Ève, pour conclure… une fille de 26 ans qui gagne déjà un salaire de 85K brut a un excellent profil de risque sur 30 ans en Bourse à condition de rester investie en tout temps, quoi qu’il survienne, même si Poutine se met à balancer des bombettes atomiques sur l’Ukraine. Si tu paniques, tu es morte ! Si en revanche tu es à ta place en Bourse, si tu es vraiment cool, patiente, disciplinée, pas cupide du tout, pas de problème. Le VGRO est trop pépère pour ton âge à 80 % en actions et 20 % en obligations et il charge trop de frais à 0,20 % sur les actifs, ce qui est trop coûteux à long terme. Tu as besoin d’un FNB qui ne charge pas de frais d’entrée ni de sortie et ne prend pas plus ou même moins de 0,09 % sur les actifs annuels tels que le VFV ou le ZSP bien diversifiés à 100 % en actions américaines, mais tout de même transnationales pour la plupart. Tu vas obtenir ainsi le rendement du marché le plus représentatif à l’échelle mondiale. Fais en sorte que les dividendes soient automatiquement réinvestis. C’est ma propre stratégie depuis 5 ans, je cumule 11,54 % de rendement annuel composé depuis. Voilà mon opinion toute personnelle, remarque bien. À toi de voir !

Par curiosité pour toi, Ève, voici le tableau de mon historique de rendement personnel depuis que je suis investi en tout temps grâce au ZSP.

Il peut être très différend pour chacun depuis le premier jour de notre introduction avec son momentum particulier, il ne se confond jamais tout à fait avec le rendement du fonds affiché officiellement, bien entendu:

Rendement des années précédentes

Rendement (%)

2023 23,34%

2022 -12,76%

2021 27,63%

2020 15,57%

2019 24,24%

2018 -7,72%

Rendement composé annuel moyen

Taux de rendement

1 an 23,34%

2 ans 3,73%

3 ans 11,15%

4 ans 12,24%

5 ans 14,54%

6 ans 11,59%

Enfin bref, si j’avais commencé à investir à ton âge en suivant cette simple stratégie complètement passive sur 30 ans, je serais devenu multimillionnaire à l’âge de la retraite, je serais en train de t’écrire au bord de la piscine d’un condo de luxe en Floride adossé à un golfe de 18 trous!

Article intéressant. J’aurais aimé avoir le détaillé du budget mensel de Jay toutefois. Entre autres, où sont les dépenses reliées aux assurances, aux télécommunications, à la santé et aux biens essentiels (produits ménagers, hygiène personnelle, etc)?

De mon côté, à 26 ans, j’ai choisi une approche plus progressive avec un taux d’épargne autour de 30%, mieux adapté à ma réalité (personne vivant seule avec réalité médicale). Mon but serait de pouvoir passer à la semaine de 28h-30h vers l’âge de 45 ans. 🙂

Salut Nickie,

Ça pourrait être le sujet d’un prochain article… Je pourrais simuler le budget d’un frugaliste célibataire. C’est vrai que peu de blogueurs en parlent. J’en prends note dans mon carnet!

Je te félicite pour tes bonnes habitudes financières. Avec un tel taux d’épargne, tu te donnes les moyens de tes ambitions. À la prochaine!

Également, question d’épargne. Actuellement pour être à jour dans mes cotisations celi, j’ai environ 44 000$ en droits inutiliés. Est-ce mieux de mettre 15 000$ en CELI pour être à jour dans environ 4-5 ans ou de mettre 8000$ dans le celiapp pour aller chercher le plafond annuel et 7000$ dans un CELI? L’approche hybride m’apparaît plus intéressante car je pourrai bénéficier du retour en impôts.

Salut Nickie,

Impossible de me prononcer, il faudrait analyser l’ensemble de ta situation financière. Et, je ne suis pas qualifié pour le faire.

Si tu désires acheter une propriété dans les 15 prochaines années, le CELIAPP est très efficace puisqu’il combine le pouvoir du CELI à celui du REER. C’est-à-dire, tes gains en capital seront libres d’impôt et pourront servir de mise de fonds. Plus, tes cotisations réduiront ton revenu imposable et produiront probablement des remboursements d’impôt.

Autrement, si l’achat d’une maison ne se concrétise pas, tu devra payer de l’impôt sur les gains générés dans ce compte. Donc, ton CELIAPP aura été utilisé comme un REER. Si ton salaire est relativement élevé ou si ceci te permet d’obtenir des avantages fiscaux (ex. Alloc familiales), ça vaut la peine.

Peut-être que l’approche hybride serait plus avantageuse? Certes, ça dépend de plusieurs variables (achat d’une propriété? enfants? revenus?)…

Concernant l’article d’un budget adapté pour une personne en solo, je resterai à l’affût. Je comptais personnellement poster un article sur le sujet moi-même. 🙂

Super bonne idée Nickie! Où pourrai-je le trouver? As-tu un blogue?

Salut Jean-Sébastien,

Je saisis parfaitement ton point de vue et le sujet abordé dans l’article. Cependant, il est crucial de reconnaître la différence entre posséder un million de dollars canadiens aujourd’hui et dans 20 ans, surtout avec le défi de l’inflation. Comme tu le sais, l’argent perd de sa valeur au fil du temps en raison de la hausse des prix des biens et services, ce qui réduit le pouvoir d’achat. Alors qu’actuellement, un million de dollars CA peut garantir un certain confort financier, dans deux décennies, cette somme pourrait ne plus suffire à maintenir le même niveau de vie, compte tenu de l’augmentation des coûts. Ainsi, investir judicieusement et planifier pour l’avenir deviennent essentiels pour préserver la valeur de l’argent au fil du temps.

Quant à la perspective de Jay d’atteindre l’indépendance financière à l’âge de 45 ans, même en ayant investi une part considérable de ses fonds dans son CELI, je reste sceptique. Surtout face au rythme actuel de l’inflation. Mais il est sur la bonne voie, c’est certain !

Bonjour Baptiste,

Un million de dollars n’aura certainement pas la même portée dans 20 ans, j’en conviens.

Par contre, mon modèle tient compte de l’inflation. Le budget de Jay augmentera de 3% par an (ceci est le taux moyen à long terme). Si on se fie à l’historique des 100 dernières années, les taux actuellement élevés devraient être temporaires.

Par ailleurs, sur la même période, le rendement boursier moyen fut de 7%.

Donc, Jay aurait besoin d’un minimum de 500k$ investit en bourse aujourd’hui pour être financièrement indépendant. Et, dans 20 ans, en considérant l’inflation, ce montant devra être plutôt autour d’un million.

Il ne conduira pas une Porsche, on s’entend. Certes, Jay pourra maintenir son train de vie actuel, et ce sans devoir travailler.

Bonjour JS, la fonctionnalité « Payez-vous d’abord » semble uniquement disponible avec Wealthsimple. Est-ce possible d’automatiser les placements avec un courtier à escompte exemple Disnat? Personnellement, je n’ai pas trouvé comment pour des FNB alors que c’est possible pour les fonds mutuels.

Bonjour Mark,

Je ne crois pas que les grandes banques offrent cette fonctionnalité. Ce n’est pas à leur avantage. Ça brise leur modèle d’affaire.

Salut J.S,

Je tiens à te remercier pour les excellents articles.Je te suit depuis plus de 5 ans et l’évolution ainsi que les informations pertinentes facilite grandement ma compréhension des finances.Merci et bien curieux de te lire encore longtemps.

Merci infiniment Vincent!

Tu fais ma journée! Au plaisir de rester en contact.

Bonjour!

Toujours contente de lire tes articles

Quand et comment un rendement boursier annuel de 7% est-il possible pendant 20 ans?

Vite, je dois changer tous mes placements! ????

Merci Sophie!

Le rendement boursier annuel moyen du marché canadien fut de 9.7% sur 100 ans (source.

Par contre, certains investisseurs choisissent de prendre une position plus défensive (ex. en investissant une partie de leur portefeuille dans les obligations). Ceci réduit généralement leur rendement.

Aussi, les émotions (ex. achat-vente en panique) réduisent considérablement le rendement.

Enfin, les frais de gestion imposés par les banques (ex. 2%) minent également le rendement.

Nicolas Bérubé écrit aujourd’hui, dans sa chronique « « Devrais-je vendre une action qui a beaucoup chuté ? » portant sur le courrier des lecteurs » :

« Peu de gens le réalisent, mais les actions américaines ont eu un moins bon rendement que les actions internationales sans les États-Unis dans cinq des sept dernières décennies, selon les calculs de la firme PWL Capital. Oui, le S&P 500 est le Taylor Swift de l’univers de l’investissement actuellement. Mais personne ne sait ce que l’avenir nous réserve, alors c’est une bonne idée d’être diversifié. »

D’accord, mais quelles sont les références exactes là-dessus, en lien direct sur un document de cette firme privée d’investissement, s’il vous plaît ? Ce passage exigerait une chronique vraiment détaillée et explicite, preuve à l’appui ! Il ne serait pas étonnant de constater plutôt trop que de diversification, c’est comme pas assez !

D’autant plus que les fonds internationaux ont tendance désormais à se synchroniser sur le SP&500, à ce que je sache. Encore une fois, cet indice à très bas coût (0,09 %) donne le rendement du marché le plus représentatif à l’échelle mondiale, car il reflète directement celui de la plupart des transnationales qui le composent, voilà tout. Le marché américain incarne celui du monde entier dont il est au surplus le plus résilient. Demandez à Warren Buffet lui-même, allez!

D’après le graphique entier produit par le site de Morningstar (https://www.morningstar.ca/ca/report/etf/performance.aspx?t=0P0000XMSP&lang=fr-CA), voici sur dix ans les rendements comparés de ces 3 FNB toutes actions par rapport au ZSP qui colle au SP&500 :

VEQT : 66,81 %

XEQT : 58,47 %

ZEQT : 14,42 %

ZSP : 302,05 %

Moi je préfère encore mes chausser des bottes de sept-lieux si je veux me rendre à ma propre destination d’ici 2030, laquelle m’est toute personnelle, il est vrai. Chacun son choix de risque lié au rendement au long cours maximal.

Bonjour PFG,

Je comprends vos arguments. Ils reflètent d’ailleurs ceux de notre gourou, l’oracle.

Or, ce dernier a quand même un biais favorable envers sa patrie. Il s’agit d’un homme très patriotique qui comprends l’importance d’investir chez lui. Ainsi, je pense que sa stratégie d’investissement a une dimension politique. C’est un « statement ».

Ceci dit, je suis sur la clôture. D’un côté, les rendements US sont alléchants. Les stats historiques le prouvent. De l’autre, j’ai l’impression que l’économie américaine est une chateau de cartes. #Trump 2024! 🙁

Sous Trump la Bourse a caracolé à la hausse, mais il n’y avait sans doute aucun rapport rationnel avec le toupet orange en folie!

Si l’économie américaine n’est pas assez historiquement résiliente à ton goût, qu’est-ce qu’il te manque, au juste. JSP? C’est la plus sûre et la plus prévisible, pourtant… Où tu vois ça, toi, le château de cartes? Préjugés, peut-être?

Warren Buffet n’a jamais boudé les marchés internationaux par patriotisme économique. C’est au fait un pur opportuniste réaliste. Sauf qu’il n’investit que dans ce qu’il connaît le mieux, voilà tout. C’est très simple. Aucun biais idéologique de sa part. D’ailleurs, je crois qu’il a ou a déjà eu des investissements en Chine, dans les autos électriques si je me souviens bien!

Tu peux me tutoyer, va!

PFG,

Buffett est un investisseur de BYD, désormais le plus grand producteur de véhicules électriques au monde, devant Tesla.

Par contre, Je maintiens qu’il a un rôle politique. Warren Buffett was too American to see through Kraft

L’empire américain déclinera, comme tous les autres avant lui. C’est un fait. Impossible de savoir quand…

Par bonheur, il est pro-Biden, donc pour les démocrates! Et pour une meilleure égalité fiscale.

Oui, il prêche la résilience très optimiste pour l’économie américaine. Tant mieux! Je suis d’accord, moi!

Il n’a jamais existé d’Empire américain, sauf au cinéma, JSP. Ils sont trop isolationnistes pour cela. On en le constate que trop en ce moment avec ce blocage absurde et pourri de mauvaise foi au Congrès américain contre l’aide et le soutien à l’Ukraine. Ils se voient bien obligés de faire les gendarmes de la planète, mais l’Europe devra prendre le relais, et vite, très vite à leur côté! Sinon Poutine va attaquer l’article 5 de l’OTAN par la bande…

Il serait de très mauvais augure que le monde lâche de dollar américain. Il n’y a pas d’alternative possible pour le monde libre.

PFG,

L’alternative serait peut-être une cryptomonnaies? Une monnaie décentralisée et incontrôlable, comme le bitcoin…

Pas du tout écologique, JSP. Rien ne peut battre le papier monnaie si tout s’effondre en cas de guerre. La crypto repose sur les centrales énergétiques les premières visées en cas de guerre… N’oublie pas que Poutine cherche le moyen de nous faire porter l’odieux du déclenchement de la Troisième guerre mondiale. Nous sommes condamnés à armer l’Ukraine à volonté jusqu’à la victoire de reconquête. La crypto ne peut de toute façon pas fonctionner abstraction faire d’une Banque centrale. La crypto, c’est la monnaie terroriste par excellence.

PFG,

Si tout s’effondre, je pense que les conserves de tomates vaudront plus de les billets. 😉

Bonjour,

Merci pour ce merveilleux article qui m’ouvre les yeux. Cependant je constate que les calculs n’ont pas tenu compte d’une hypothèque

Merci beaucoup Roméo!

Ça dépend du montant dédié à ce projet.

Par exemple, si Jay achetait un condo à environ 300k$, il pourrait utiliser son CELIAPP comme mise de fonds (sans payer d’impôt sur les gains en capital) et devenir millionnaire à 42 ans. En revanche, si la propriété achetée était plus dispendieuse, ceci pourrait reporter l’atteinte du million de quelques mois/années.

Finalement, dans sa chronique de dimanche dernier, Nicolas Bérubé en vient à ce que je n’arrête pas de relayer ici depuis le début de ma participation à ton blogue, ce qui constitue pour l’essentiel ma propre stratégie d’investissement en Bourse que j’ai simplement reprise de Buffet tout en l’adaptant un tout petit peu quand même à ma situation personnelle :

« L’histoire de l’homme qui a oublié un placement pendant 33 ans « https://www.lapresse.ca/affaires/finances-personnelles/2024-03-17/l-argent-et-le-bonheur/l-histoire-de-l-homme-qui-a-oublie-un-placement-pendant-33-ans.php

Vous n’avez pas à vous fier à mon opinion. Fiez-vous à celle de Warren Buffett.

« Je crois que les résultats à long terme [d’un fonds indiciel] seront supérieurs à ceux obtenus par la plupart des investisseurs — qu’il s’agisse de régimes de retraite, d’institutions ou de particuliers — qui emploient des gestionnaires à honoraires élevés », a écrit le milliardaire Warren Buffett dans sa lettre aux actionnaires de 2014.

C’est pour cette raison qu’à sa mort, 90 % de l’argent que Warren Buffett laissera à sa femme sera investi dans un fonds indiciel Vanguard composé des plus grandes entreprises américaines. Le reste sera placé dans des bons du Trésor américain.

« Les petits et les grands investisseurs devraient s’en tenir aux fonds indiciels à faible coût », a déclaré le célèbre investisseur dans sa lettre annuelle de 2017.

Que voulez-vous, je suis comme ça. Quand Warren Buffett parle, je l’écoute !

Bonjour PFG,

Désolé du délai de réponse, je suis en déplacement…

Je n’oserais jamais douter de la stratégie de notre gourou (ni de celle de Nicolas et encore moins de la vôtre 😉 ). Les données historiques parlent d’elles même. Personne ne peut les contredire.

Mon seul (mini) questionnement est par rapport à la composition géographique du fonds en question. Si Buffett était canadien, est-ce que la portion US serait aussi importante? Je ne sais pas.

Ça reste un détail, on s’entend.

Je pense que si Buffet ne jugeait pas que l’indice le plus représentatif du marché américain, soit le S&P 500, n’était pas assez diversifié à tout point de vue, du moins à lui, certes, il ne recommanderait pas à tout le monde et son père de se contenter de le suivre passivement sur le très long terme à un coût le plus réduit possible grâce au FNB de Vanguard, par exemple entre autres équivalent. Il juge depuis le début sa propre performance par rapport au S&P 500 !

Bien sûr, ma pauvre opinion vaut ce qu’elle vaut, c’est-à-dire pas grand-chose, mais, d’après mes nombreuses lectures autodidactes depuis quelques décennies, j’ai pris conscience, surtout depuis l’essor d’Internet dans le grand public au milieu des années 1990, dont j’ai été un des pionniers dans ma très, trop modeste mesure (l’édition électronique francophone), que nous habitions désormais un village global et, par conséquent, que dans le monde financier, la soi-disant « diversification géographique » n’était plus tout à fait ce qu’elle avait été, et, de plus, les grands marchés du monde tendant à se synchroniser, il nous fallait à l’échelle planétaire un indice tout aussi représentatif du rendement des marchés en général et que c’est celui-là que je voulais obtenir comme tout petit investisseur réduit à l’impuissance totale et définitive, mais désireux de protéger sa maigrelette rente viagère de l’inflation qui justement s’est mise à sévir depuis quelques années. Comme le S&P 500 regroupe la majorité de la capitalisation boursière mondiale, il s’est imposé à un tel titre, comme étant l’échantillon le plus représentatif de cette dynamique d’ensemble. Nul besoin pour lui de détenir tous les titres de tous les marchés du monde pourvu que son sondage de ceux-là en retire au final pour notre bénéficie la valeur de rendement la plus pertinente qui soit. De fait, les FNB qui tentent de tous les rassembler d’un seul tenant ne font pas mieux que le SP&500 pour nous l’obtenir à très long terme.

Je crois que si Warren Buffet était né au Canada, il aurait été le premier Canadien à jeter les bases et à bâtir finalement toute sa fortune aux États-Unis, il n’aurait eu aucun besoin de « se diversifier » au Canada qui n’est plus qu’une économie de pétrodollars : car moi, si j’étais pour devenir l’homme le plus riche du monde, le financier le plus génial de tous les temps, j’aurais fui tout d’abord le trou noir du réchauffement climatique global dans lequel cette économie est en train d’être aspirée… Crois-le ou pas, JSP, quand je fréquentais la faculté de sociologie de l’UQAM, début vingtaine, je menais des travaux personnels sur les conséquences à venir de la crise climatique qui nous crève tous les yeux quelque 50 ans plus tard… ce qui ne me rajeunit pas trop, snif, snif !… À l’époque, nos journaux racontaient que nous vivions à l’approche probable de la prochaine ère glaciaire… 🙂

PFG,

L’ère glaciaire, les pluies acides, le trou dans la couche d’ozone… Autant de sujets dont les médias parlaient presque quotidiennement à une époque.

Quant à la globalisation, nous n’avez pas tort. Certaines grandes multinationales sont, à elles-mêmes, des portefeuille de placements diversifiées.

Je le répète, ma stratégie de survie à long terme en Bourse est directement importée telle quelle de la pensée et des écrits financiers (lettres aux actionnaires) de Warren Buffet dont je suis à la lettre les recommandations spéciales qu’il a faites à de tout petits investisseurs pauvres et ignorants de mon espèce. Je ne m’en écarte, dans ma situation propre, que pour être plus prudent. Ainsi donc, mes revenus disponibles proviennent à 60 % environ de régimes de retraite indexés à l’inflation. Je n’ai besoin de rien d’autre pour vivre très modestement, il est vrai. Je ne suis présent en Bourse avec mon CELI 100 % actions avec un seul FNB qui colle au marché mondial que le SP&500 représente le mieux parce qu’il regroupe la majorité de la capitalisation boursière à l’échelle mondiale donc très bien diversifiée, que pour bonifier si possible et surtout pour protéger de l’inflation le 40 % d’appoint dont je n’aurai pas besoin d’y toucher avant mon vrai grand âge venu. Je n’y prélèverais que 3 à 4 % si et seulement si c’est nécessaire, sinon je vais laisser tout cela là à fructifier tranquille ayant arrêté d’y cotiser, mes efforts d’épargne étant détourné vers mon fonds d’urgence ou alors à l’amélioration raisonnable de mon petit train de vie qui je le souhaite pètera les 100 ans à mon dernier souffle… 🙂

Bonjour,

Question :

ChatGPTdit ;o)))) : « Le fonds négocié en bourse BMO All-Equity ETF (ZEQT) a été lancé le 17 janvier 2022 »

Comment on calcul le rendement de 14,42% sur 10 ans ?

Merci !

Bonne question Vincent!

Je ne sais pas, j’imagine que le rendement de ZEQT est estimé en se basant sur les rendements des FNB sous-jascents qu’il contient (qui existent depuis 10 ans). ZEQT est simplement une combinaison de ZSP, ZCN, ZEA, ZEM, ZMID et ZSML. C’est mon hypothèse.

Bonjour, dans le scénario exposé dans votre article le fameux Jay investis dans le CELIAPP mais est-ce que ça le met dans l’obligation d’être propriétaire un jour ou l’autre? Est-ce qu’il y a des pénalités? Dans l’histoire de Jay, on ne sait pas s’il achète éventuellement une maison ou reste locataire. (Être propriétaire est très prisé au Québec mais ce n’est pas toujours La meilleure manière d’épargner) Que feriez-vous dans le cas où Jay préfère rester locataire?

Merci

Bonjour Brume,

Si Jay décidait de ne pas acheter de propriété à l’intérieur de 15 ans, il devrait payer des impôts sur les gains générés dans ce compte (CELIAPP).

Dans mon cas, je préfère la vie de locataire à celle de propriétaire. En ayant la discipline d’épargner et d’investir les économies réalisées, on s’enrichit souvent plus rapidement en vivant en location.

J’ai vécu à loyer durant 12 ans jusqu’à ce que ma blonde trouve un super deal (condo à 188k$). Autrement, je serais encore locataire.

Voici l’article dans lequel je fais l’analyse: Louer ou acheter une propriété? Je revois mon calcul…

Vous y trouverez un outil Excel permettant de comparer des deux options.

Bonjour,

Merci pour ce blog toujours si intéressant à lire.

Question : Est-ce qu’il existe des données probantes sur le « bonheur » des personnes adeptes du minimalisme/frugalité (genre version scientifique de l’indice IBL (https://indicedebonheur.com/) et sur leur émission annuelle en tonne de CO2 versus la population en général ?

J’ai l’impression que pour ces personnes les mesures seraient hautes en bonheur et basses en CO2 ;o)))

Merci beaucoup Vincent!

Je n’ai rien trouvé à ce sujet…

Par contre, c’est vrai que les pays les plus riches/heureux (ex, Scandinavie) sont à l’avant-garde au niveau des transports collectifs, de la gestion des déchets et de la conscience environnementale.

Il faut néanmoins considérer que les citoyens de ces pays « riches » voyagent beaucoup plus.

C’est mon cas! Même si mon mode de vie est assez exemplaire au niveau de l’utilisation de l’auto, de la production de déchets et de la consommation en général, mon bilan carbone est pitoyable. C’est un enjeu que je dois améliorer…

Je suis tombé sur ton livre et successivement sur ton site, à 45 ans je viens de prendre une bonne claque ????♂️

J’ai décidé de m’y mettre, je prendrai certainement ma retraite comme tout le monde ou presque, mais j’espère que mon compte bancaire sera au RDV.

Salut John,

Je te souhaite la bienvenue dans ce groupe!

Il n’est jamais trop tard pour acquérir un peu plus de liberté financière. Sans nécessairement atteindre la retraite, tu peux très bien accumuler un coussin te permettant d’être plus libre.

Au plaisir de rester en contact!

Merci pour cet article très éclairant! Je vais te poser des questions que personne n’ose poser, de peur de passer pour ignorant (mais si on est ici, c’est qu’on veut s’instruire et partager).

Voici donc ma compréhension. Par exemple: J’ouvre un compte de courtage chez BNCD. Je choisis le ou les FNB qui me conviennent dans ta liste plus haut selon mon profil actions/obligations. Ensuite, j’y investis mes REER, CELI et non-enregistrés et autres s’il y a lieu. Tout ça se rééquilibre tout seul pendant que je retourner écouter les oiseaux chanter. Les relevés pour impôts sont émis chaque année automatiquement (dividendes, intérêts etc.).