En 2008, Warren Buffett lança un défi à tous les professionnels du placement qui prétendaient pouvoir « battre le marché ». Quiconque sélectionnerait des fonds spéculatifs offrant un meilleur rendement que l’indice S&P 500, sur une période de 10 ans, recevrait la somme d’un million de dollars (détails).

Étrangement, les barons de la haute finance boudèrent la gageure. Avaient-ils soudainement perdu confiance en leurs aptitudes?

Un seul dirigeant de Wall Street accepta de relever le défi, Ted Seides, de la firme Protégé Partners. Ce dernier sélectionna cinq portefeuilles formés d’une panoplie de fonds spéculatifs gérés par certains des cerveaux les plus réputés du monde des affaires.

Son panier de fonds spéculatifs affiche un gain moyen de 2.2% par an, contre 7.1% pour le fonds indiciel.

La morale de l’histoire, selon M. Buffett, « Les investisseurs, petits et grands, devraient s’en tenir aux fonds indiciels à bas coûts. » (source)

Qu’est-ce qu’un FNB?

Un fonds négocié en bourse (FNB) est en quelque sorte un panier de titres, qui peut être composé d’actions, d’obligations ou d’autres actifs et qui se négocie à la bourse au même titre qu’une action. Ainsi, investir dans un FNB est l’équivalent d’investir dans des centaines, voire des milliers de titres d’entreprises.

Les FNB visent généralement à reproduire un indice boursier. À titre d’exemple, le fonds VOO reproduit l’indice S&P 500. Donc, son rendement suit celui de l’indice en question, soit 21% en 2017.

Enfin, étant donné que les FNB ne requièrent pas les services d’analystes financiers, leurs frais d’administration sont minimes (environ 0.2%).

Alors, quelle est l’attrape?

Est-ce que les FNB sont faits pour vous?

Dans mon cas, je mise sur les FNB parce que je désire dédier le moins d’énergie possible à la gestion de mon portefeuille. Primo, je suis paresseux. Secondo, je n’ai pas la prétention de faire mieux que les grands indices à long-terme.

« Les recherches menées par William Sharpe, lauréat d’un prix Nobel en économie, démontrent qu’un dollar investi de manière passive rapporte en moyenne davantage, net de frais, qu’un autre activement géré, et ce, quel que soit le cadre temporel examiné. » (source)

Reste que ce n’est pas pour tout le monde. Voici un résumé des avantages et des risques:

Les avantages

Les FNB facilitent la diversification du portefeuille. Acheter un FNB est l’équivalent d’acheter un grand panier de titres d’entreprises. Ainsi, quelques FNB suffisent pour assurer une diversification adéquate.

Les FNB sont très peu coûteux à gérer. Leurs frais de gestion tournent autour de 0.2%, alors qu’on parle d’environ 10 fois ce taux (2%) pour des fonds communs achetés par l’entremise d’un conseiller financier à la banque.

Les FNB favorisent la gestion passive du portefeuille. Ceci permet d’investir à long terme et de minimiser le nombre de transactions.

Les FNB indiciels procurent un rendement qui reflète celui du marché boursier. Ainsi, quand le marché se porte bien, les rendements sont intéressants. Par exemple, le fonds VTI a donné un rendement annualisé de 7.15% depuis sa création en 2001.

Les FNB sont hautement liquides, on peut les vendre sans les pénalités associées aux retraits qu’imposent les fonds de placement ou les certificats de placement garantis (source).

Les risques

De nombreux FNB spécialisés ont fait leur apparition dernièrement. Par exemple, HMMJ est un fonds constitué de titres liés à la marijuana. Aussi, SLIM regroupe des sociétés au service des personnes obèses.

Par conséquent, il peut être tentant de surfer sur ces tendances.

Cependant, selon Ian Gascon, président de Placements Idema, un investisseur risque d’accorder un poids trop important à ces indices sectoriels dans son portefeuille en plus de faire augmenter les frais de gestion (source).

Les émotions sont les pires ennemis de l’investisseur autonome. L’appât du gain et la peur nous poussent à vendre ou à acheter sur un coup de tête. Et, ceci mine le rendement.

La facilité de transaction des FNB ne fait qu’amplifier ce risque. Nous sommes toujours qu’à quelques clics d’une transaction émotive.

Les placements boursiers sont risqués et les FNB ne font pas exception à cette règle. Ne laissez donc pas leur simplicité vous tromper. Ils peuvent vous donner des sueurs froides.

Par exemple, le S&P 500 a fondu de 23.4% en 2002 et de 38.5% en 2008 (source). Et, selon moi, ce n’est qu’une question de temps avant qu’une telle situation se reproduise. Certes, historiquement, ces tumultes ne sont que momentanés.

Certains FNB spécialisés procurent un effet de levier. Ainsi, les gains et les pertes sont amplifiés. Par le fait même, le niveau de risque est décuplé. Personnellement, je reste loin de ces produits.

Un FNB peut parfois différer de son indice de référence, surtout lorsque la demande fait monter ou baisser son prix. Certes, cette désynchronisation est généralement temporaire (source).

Si vous investissez dans des FNB qui proviennent de l’étranger, vous serez exposé aux fluctuations de la valeur du dollar canadien par rapport à cette devise étrangère. Ceci ajoute une couche d’incertitude à l’opération.

Comment investir dans les FNB?

Vous voulez investir dans les FNB, mais vous ne savez pas par où commencer? Vous avez été nombreux à me poser cette question. Je vous propose donc trois options:

1- Investir par l’entremise d’un gestionnaire de portefeuille

Un spécialiste pourrait gérer votre portefeuille de FNB pour vous. Ainsi, votre implication sera minimale et vous aurez quelqu’un pour vous tenir la main quand la panique s’emparera des marchés.

Par contre, se tourner vers une grande banque serait, à mes yeux, contre-productif. Les frais de gestion bousilleraient les rendements.

Heureusement, il y a une alternative. La firme de placement Idema, fondée par Ian Gascon (aussi blogueur dans Les affaires), propose des solutions de placements personnalisées, à faible coût.

Les frais varient entre 0.2% et 0.5% par an pour la gestion d’un portefeuille personnalisé et diversifié de FNB.

Votre banquier aurait préféré que vous ne lisiez pas la phrase précédente! 😯

À ma connaissance, Idema est la seule firme spécialisée dans les FNB qui offre un tel service. Peut-être que ça pourrait constituer une solution à votre mesure?

2- Investir à l’aide d’un robot-conseiller

Les robots-conseillers constituent une autre solution clé en main, sans tracas, pour vous constituer un portefeuille de FNB.

La procédure est simple, après avoir rempli un questionnaire en ligne et établi votre profil de risque, un portefeuille virtuel vous sera attribué. Un conseiller vous assistera à cette étape.

La plateforme vous permettra ensuite de mettre en place des prélèvements automatisés si vous le désirez, de suivre vos rendements en ligne et assurera le rééquilibrage de votre portefeuille automatiquement.

Vous n’avez presque rien à faire!

Ceux qui s’attendent à recevoir des conseils pointus ne seront toutefois pas très bien servis. L’intervention humaine est minimale. On donne des conseils seulement lorsque le client en ressent le besoin.

Aussi, les robots-conseillers ne laissent que très peu de marge de manoeuvre à leurs utilisateurs quant au choix des placements. Vous êtes restreint aux modèles préétablis.

Reste que cette simplicité est également, selon moi, une des grandes forces de cette approche.

Pour les intéressés, voici les principaux robots-conseillers disponibles au Canada:

| Robot-conseillers | Montant minimum | FNB utilisés | Frais totaux |

|---|---|---|---|

| Wealthsimple | 0$ | Vanguard, iShare, BMO, Purpose | 0.7% pour 0$-100K$

0.6% pour 100K$+ |

| Portefeuille futé (BMO) | 5 000$ | BMO | 0.9% pour 0$-100K$

0.8% pour 100K$-250K$ 0.7% pour 250K$+ |

| NestWealth | 0$ (mais les frais sont très élevés pour de petits montants) | Vanguard, iShare | 7.05% pour 5K$

0.98% pour 50K$ 0.83% pour 200K$+ |

| QuestTrade | 2 000$ | ND | 0.5% pour 2K$ et moins

1.2% pour 2K$-100k$ 1.1% pour 100K$-250K$ 1% pour 250K$-500K$ |

| WealthBar | 5 000$ | Vanguard, iShare, BMO, Purpose, Horizons | 0.3% pour 5K$ et moins

0.9% pour 5K$-150K$ 0.7% pour 150K$-500K$ |

| ModernAdvisor | 0$ | Vanguard, iShare, BMO | 0.75% pour 0$-100K$

0.65% pour 100K$-500K$ |

| InvestCube (Banque Nationale) | 10 000$ | Vanguard, iShare, BMO, Purpose | Entre 0.85% et 1.04% selon le portefeuille choisi |

* Les frais totaux incluent les frais liés au conseiller robot et ceux liés aux FNB.

Soit dit en passant, je teste présentement Wealthsimple. La plateforme est bien conçue et le service de qualité.

Cependant, c’est le seul robot-conseiller que j’ai utilisé à ce jour. Donc, n’hésitez pas à partager vos expériences en commentaire.

3- Gérer soi-même son portefeuille de FNB

Plus du quart des investisseurs québécois pratiquent le placement autonome (source). C’est beaucoup plus accessible que certains vendeurs à commission nous laisseraient le croire.

C’est l’approche qui assure le plus de contrôle et qui est la plus gratifiante. C’est aussi celle que j’ai choisie.

Qui plus est, si vous êtes de l’école de pensée de M. Buffett, vous adopterez une approche passive, basée sur la croissance à long terme des grands indices. Ainsi, la gestion de votre portefeuille sera par le fait même simplifiée. Voici comment procéder:

1. Ouvrez un compte de courtage

D’abord, vous devrez ouvrir un compte de courtage en ligne. Ce n’est pas compliqué. J’explique comment faire dans un article précédent, comment investir en bourse.

2. Déterminez votre profil

Il faudra ensuite établir votre profil d’investisseur. En d’autres mots, déterminer jusqu’à quel point vous êtes prêts à prendre des risques. Ceci dictera la répartition de vos actifs, entre les actions, les obligations et la réserve de « cash ».

Le formulaire Vanguard créé à cet effet est un excellent point de départ.

3. Sélectionnez un portefeuille modèle

Ensuite, vous devrez choisir les FNB qui formeront votre portefeuille. Vous pouvez vous improviser gestionnaire de portefeuille ou simplement vous baser sur un modèle prédéfini.

Évidemment, j’ai choisi la deuxième option. 😉 Voici quelques modèles:

Un des modèles les plus connus et les plus respectés au Canada. J’adore la simplicité de ce portefeuille composé d’uniquement trois titres. Seule la répartition des actifs change selon le profil d’investisseur.

Basé sur le modèle de Couch Potato, ce portefeuille pousse l’exercice un peu plus loin en présentant un modèle pour le compte REER, un pour le compte CELI et un pour le compte non enregistré.

Portefeuilles construits uniquement avec des FNB iShares (certes de qualité). Les modèles tiennent compte du montant investi, ainsi le nombre de FNB est réduit pour une somme inférieure à 50k$.

Portefeuilles offerts par la Banque Nationale du Canada. Les rendements sont intéressants, mais les modèles sont bâtis avec 7-8 FNB, donc plus coûteux à transiger pour un petit investisseur.

4. Automatisez les transferts d’argent

Vous pouvez aussi mettre en place un système d’investissement automatique dans votre compte de courtage, comme le ferait un robot-conseiller.

Par exemple, vous pourriez décider de transférer automatiquement 100$ par paie dans votre portefeuille de FNB. Ainsi, chaque mois, ce montant serait prélevé de votre compte bancaire et réinvestit dans vos FNB.

Voici deux outils qui vous permettront de le faire:

Au coût de 50$ par année (gratuit pour les étudiants), vous pourrez bâtir un portefeuille composé de cinq titres et établir un plan d’investissement automatique d’un minimum de 100$ par mois.

Moyennant un frais fixe de 40$ par transfert, vous pourrez réinvestir de l’argent dans l’ensemble de votre panier de titres, sans restrictions. Toutefois, vous serez limité à la centaine de FNB disponibles.

5. Rééquilibrez tous les 6 mois

Une fois votre portefeuille assemblé, il faudra ensuite vous assurer que la proportion de chaque titre reste intacte, malgré les variations du marché.

Notamment, si un de vos titres croît plus rapidement que les autres, il faudra en vendre une partie ou réinvestir dans ceux qui ont moins bien performé pour maintenir l’équilibre.

6. Soyez patient et gérez vos émotions

D’une part, vous devrez être patient si vous voulez voir vos FNB fructifier. Les marchés évoluent en dents de scie, ainsi le rendement se mesure en années et non en journées.

« The stock market is a device for transferring money from the impatient to the patient. » (Warren Buffett)

D’autre part, n’oubliez jamais que vous pouvez devenir votre pire ennemi quand vos émotions dictent vos décisions financières. Tout le monde est d’accord avec cette affirmation. Toutefois, quand la panique s’empare des marchés, nombreux sont ceux qui prennent des décisions irrationnelles.

Mon portefeuille de FNB

On me prend parfois pour un gourou de la finance parce que j’ai pris ma retraite avant 40 ans. En vérité, je suis plutôt mauvais.

J’ai fait d’innombrables erreurs tout au long de mon parcours. Entre autres, j’ai investi dans des entreprises médiocres, surévaluées, j’ai vendu en panique suite à un krach et j’ai tenté de battre le marché en faisant beaucoup trop de transactions.

Avec le recul, je pense qu’un chimpanzé aurait peut-être fait mieux que moi. 🙂

Reste qu’un rendement moyen aura été suffisant pour que j’atteigne mon objectif en 14 ans, et ce malgré la crise financière de 2008. C’est la beauté de la chose!

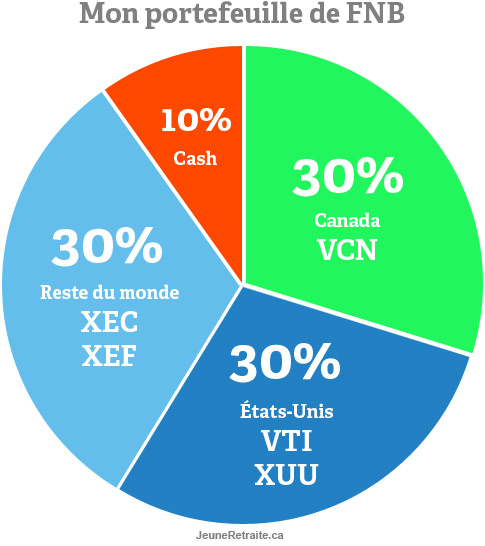

Donc, pour moi, les FNB constituent la solution à long terme qui répond à mes besoins, aussi banale et ennuyante soit-elle. Voici le portefeuille vers lequel je m’oriente:

Description de mon portefeuille

Grosso modo, je divise mes actifs à parts égales entre le Canada, les É-U et le reste du monde pour diversifier géographiquement mes placements.

La portion « Canada » est composée de VCN, un fond qui réplique l’indice FTSE Canada All Cap, donc le marché canadien dans son ensemble.

La portion « É-U » contient deux titres puisque l’un d’entre eux se transige en devise américaine (VTI) et l’autre en devise canadienne (XUU). Étant donné que je n’ai pas suffisamment de USD pour investir uniquement dans VTI, je complète avec XUU.

La portion « Reste du monde » comporte aussi deux titres. XEC représente les pays émergents tandis que XEF est constitué de 1 500 titres en Europe, Asie et Océanie.

Par ailleurs, ma tolérance au risque fait en sorte que je ne détiens pas d’obligations.

Ceci dit, notez que je garde 10% de mon avoir en « cash », dans un compte d’épargne Tangerine (à 3% d’intérêt), pour me prémunir d’un éventuel krach boursier.

Est-ce que votre argent travaille pour vous?

Selon un proverbe chinois, « le meilleur moment pour planter un arbre était il y a 20 ans, le deuxième meilleur moment est maintenant ». La même logique s’applique à l’investissement.

Donc, l’important est d’investir tôt, peu importe la stratégie choisie. Le temps est sans contredit le facteur le plus déterminant au succès.

Il est temps de faire travailler votre argent, pour qu’un jour vous n’ayez plus à le faire! Ça sonne comme une pub de banque… Désolé, déformation professionnelle!

Que pensez-vous des FNB? À quoi ressemble votre portefeuille de placements?

Super article ! Merci beaucoup !

Pour ma part, étant très jeune et très tolérant au risque, je préfère sélectionner mes stock (Questrade) !

Mais je comprends tout à fait ton choix pour WealthSimple !

Je l’avais testé et beaucoup apprécié !

Oui, il faut s’y prendre le plus tôt possible !

C’est bien d’être investisseur, car on apprend à se réjouir de choses qui avant nous repoussaient …

Comme la croissance de la population mondiale ! La sur-consommation !

Vive le capitalisme aha

Non je plaisante ! Pour les investisseurs éthiques, il y a aussi des FNB écolo et gentils !

Bonne journée 🙂

Merci Ninja furtif!

Je fait du « stock picking » depuis une douzaine d’années. Je ne connais malheureusement pas mon rendement exact (j’ai fait trop de changements de plateformes), mais j’estime qu’il n’est pas meilleur que celui des fonds indiciels. En plus, c’est très exigeant. Ça demande énormément d’énergie.

Je pense qu’il faut être passionné par le sujet pour devenir performant. Ce n’est pas mon cas. Il faut que je fasse une sieste après avoir lu le rapport annuel d’une entreprise! 😀

Ceci dit, j’admire ta « drive » et ton énergie. Je te souhaite beaucoup de succès.

Bonne journée!

excellent article !! tres clair

cependant pour la partit reste du monde, je ne sais pas si cela diversifie + car les compagnies americaines sont de toute facon partout dans le monde et ramasse une bonne partie des profits et sont fiscalement plus perfomantes.

effectivement je confirme que s occuper d un portefeuille stock picking prend de l energie et du temps. Les FNB Vanguard entre autres sont d excellents outils auto pilote

🙂

Merci Taylan,

Derniers développements: J’explore désormais les FNB tout-en-un de Vanguard (https://www.vanguardcanada.ca/individual/etfs/about-our-asset-allocation-etfs.htm). Un seul titre permet une diversification complète et un rééquilibrage automatique. Ça semble être une excellente alternative!

Salut Jean Sebastien

comme outil auto pilote c est pas mal bon et pas excessivement cher pour les frais de gestion. j ai reussi a faire mieux que les grands indices…. mais ca prend du temps pour gerer un portefeuille d une trentaine d actions dans mon cas. Sans etre indiscret est-ce que tu compte juste sur la regle du 4% pour etre tranquille au niveaux des retraits annuel?

a+

Taylan,

Je compte sur la règle de 4%, avec un peu de coussin (buffer). Je garde une portion de mon portefeuille en liquidité pour me prémunir d’une crise brousière éventuelle. À plus!

Bonjour Le jeune retraité!

Je lis votre blogue tout comme celui de retraite 101 et d’autres. Merci! J’apprends beaucoup en tant que débutante dans le monde de la finance. Je m’enligne pour acheter un FNB tout en un de Vanguard comme le VGRO. J’hésite à me lancer car je ne sais pas où l’acheter: via Disnat, Wealthsimple, Questrade. Voici ma situation. Présentement, j’ai 48 ans et 4 enfants. Je n’ai pas contribé au maximum au REEE des enfants par le passé. Avec un petit héritage reçu, je me fais un devoir de replir à bloc par des dépôt de 5000 $ annuellement pour les trois derniers qui n’ont pas atteint l’âge de la majorité ( la plus vieille vient d’avoir 18 ans). Mes REEE sont dans un fonds Diapason de Desjardins. J’hésite à ouvrir un autre REEE sur une plate-forme comme Questrade dû au délai du dépôt des subventions. Sur le le blogue des Ingénieux, ils ont ouvert chez Disnat. Est-ce une bonne avenue.? C’est peut-être moins compliqué côté paperasse à remplir.

Aussi, j’ai des CELI, même produit chez Desjardins sauf que le risque varie de un à l’autre. J’aimerais évidemment diminuer les frais. Serait-il préférable de transférer le tout chez Walthsimple, Disnat ou Questrade? Il y a Idemma aussi. Je sais qu’il faut regarder les frais. Je suis confuse de se côté.

De plus, si j’investis dans un tout-en-un de Vanguard pour les REEE, le CELI et les REER, il est sûrement souhaitable de ne pas prendre le même tout-en-un? Il faudrait prendre différents tout-en-un de Vanguard ou du Vanguard et du IShare ou autre. Bref, je lis sur le sujet, mais je suis tout de même confuse et craintive de transférer mes avoirs. Bien sûr, je peux commencer par ouvrir un nouveau REEE ou CELI ailleurs avec de nouvelles sommes avant de tout transférer. Je ferais la même chose pour le CELI et le REER de mon conjoint, car c’est moi qui gère tout.

Bref si vous pouviez m’éclairer davantage sur toutes les questions qui tourbillonnent dans ma tête, j’en serais plus que ravie.

Bonjour Sylvie,

Merci de me suivre!

Ce serait malhonnête de vous conseiller. J’aurais trop peur de vous induire en erreur.

Certes, selon moi, le REEE est le meilleur allié des parents. Subventionné à hauteur de 30%+, il est très payant. Vous faites bien de le maximiser en priorité. Ensuite, peut-être que le REER vous permettrait de réduire votre revenu imposable et ainsi augmenter vos avantages fiscaux. Je ne connais pas vos revenus.

Pour ce qui est de la plateforme, Questrade figure en première position du palmarès 2020 du magazine Money Sense. Wealthsimple offre aussi un bon produit (sans frais). Et, toutes les grandes banques offrent des plateformes similaires. Le choix de la plateforme n’est pas si critique puisqu’il est relativement aisé d’effectuer un changement.

Chose certaine, je vous suggère de faire une transition progressive vers l’autogestion. Peut-être commencer en plaçant de nouveaux fonds seulement. C’est bon de tester sa tolérance au risque graduellement.

J’aurais tendance à acheter différents fonds dans les différents comptes (REER, CELI), ça me donnerait l’impression d’augmenter ma diversification. Je suis peut-être dans le champs!

À votre place, je commencerais par une rencontre avec mon conseiller à la banque, sans rien acheter, juste pour avoir une vue d’ensemble de la stratégie souhaitable à suivre au niveau fiscal. C’est de l’info gratuite! Ensuite, j’irais progressivement vers l’autogestion en plaçant de petits montants dans un nouveau compte. Ainsi, vous pourrez comparer la performance des différentes approches et rafiner votre stratégie avec le temps.

Peut-être que certains lecteurs pourront compléter ma réponse?

Bon succès!

Intéressant ce lien de vanguardcanada !

Merci !!!

Merci! Plus de détails à venir dans mon prochain article… Restez à l’affût!

Je suis 100% VGRO depuis son introduction, après des annés à gosser pour ré-équilibrer mon portefeuil de FNB aux 6 mois. Pas que c’était SI pénible que ça, mais j’apprécie tout de même beaucoup la simplicité aditionnelle. Plus de temps pour lire, jouer de la guitare et « Marcher toutes les rues de Montréal »

What’s not to like? ???

Fred,

C’est vraiment un game changer! Si je pouvais transférer tout mon portefeuille vers VGRO, je le ferais. À rendement similaire, je préfère être sur le pilote-automatique.

Ce nouveau type de produits va forcer les « banco-saures » à en offrir plus à leurs clients… ou pas. 😉

Ce sera justement le sujet de mon prochain article. Au plaisir!

Je m’excuse de la question peut-être trop basic, mais pour acheter un fond tou-en-un, par exemple VGRO (vangard), ZSP.U (BMO), etc.., je dois acheter un compte dans chaque maison de courtage respective ou je peux acheter ces fonds à partir de Questrade ou Wealth Simple par exemple?

Bonne question Julee,

Il vous suffit d’ouvrir un compte de courtage sur la plateforme de votre choix (WS, Questrade, ou autre), puis d’y acheter les FNB qui vous intéressent.

Si je simplifie, Vanguard représente le produit et Questrade est le magasin où l’acheter.

Bonjour.

Très bon article en passant. J’aimerais investir dans un fnb, j’ai sélectionner vsp. Je vais être un travailleur autonome sous peu et j’aimerais placer entre 20-25k$ en 2020. Que dois-je faire pour investir à travers un REER pour profiter de l’allégement fiscale. Comment dois-je mis prendre. Je n’est jamais gérer mes réer autrement que via mon employeur.

Merci

Bonjour Fred,

Merci pour les bons mots!

D’abord, vous devrez choisir la plateforme que vous utiliserez pour gérer vos placements. J’assume que vous voulez autogérer votre portefeuille.

Vous devrez ouvrir un compte de courtage en ligne. Les grandes banques ont toutes leur plateforme. Aussi, il existe des « discount brokers » qui offrent le même service de manière indépendante (et souvent à moindre coût). Les mieux cotées pour 2020 sont Questrade et Qtrade investor selon le magazine MoneySense (https://www.moneysense.ca/save/investing/best-online-brokers-in-canada/).

Je présente les plateformes disponibles dans cet article: https://jeuneretraite.ca/investissement/comment-investir-en-bourse/

Ensuite, vous devrez procéder à votre inscription en ligne. Il suffit généralement de remplir un formulaire et d’associer votre compte de courtage à un compte de banque. Un agent du service à la clientèle pourra vous assister si vous préférez le faire au téléphone.

Enfin, vous pourrez transférer des fonds de votre compte bancaire vers votre compte de courtage. Puis, procéder à l’achat du FNB.

C’est plus simple que ça en a l’air.

Revenez-moi si vous avez des questions.

Bon succès!

Allo,

Je me posais une simple question…

Vous écrivez : « …Les mieux cotées pour 2020 sont Questrade et Qtrade investor selon le magazine MoneySense … »

Mais dans votre tableau, vous ne mentionnez pas Qtrade

et j’ai lu que vous utilisé Wealthsimple en ce moment.

J’ai aussi lu dans un article (daté de 2018) que Qtrade est pas mal le mieux côté. Bien coté, côté service à la clientèle par exemple.

Pour ce qui est de Wealthsimple, j’ai entendu un certain McSween à la radio il y a quelques jours (ou semaines) dire que lors d’un appel chez Wealthsimple, il a attendu 50min en ligne pour que finalement la ligne raccroche.

Alors, pourquoi avoir choisi Wealthsimple au lieu de Qtrade?

Je ne vois pas beaucoup d’info sur Qtrade… je me demande comment il peut être si bien coté…

Salut Jérôme!

En fait, je suggère à ceux qui sont intéressés d’investir par l’entremise d’un robot-coneiller d’utiliser Wealthsimple (lire Mon conseiller financier est un robot). Il s’agit d’une solution clé-en-main qui constitue une bonne alternative à un conseiller financier à la banque.

J’ai personnellement reçu un très bon niveau de service jusqu’à maintenant. Peut-être que j’ai eu de la chance… Je ne peux pas en dire autant des grandes banques.

Pour ceux qui désirent faire l’auto-gestion de leur portefeuille, je propose plutôt d’utiliser Questrade (sans frais pour l’achat de FNB, mais des frais de 5-10$ à la vente). Je pense que c’est la plateforme la mieux cotée présentement.

Certes, depuis quelques mois, Wealthsimple a lancé une plateforme de courtage. Elle est encore en version BETA, mais elle semble très prometteuse à terme (sans frais à l’achat ET à la vente de FNB).

C’est d’ailleurs le sujet de mon prochain article.

Bon succès!

Je vous remercie infinement cher Jeune retraité, J’ai presque 50 ans et je vais commencer ….J’espère que c’est ne pas trop tard! Never late. Je suis très impatient de commencer le plus tôt possible.

Encore une fois, Merci bcp

Ce n’est pas trop tard HK!

Il n’y a pas d’âge pour acquérir un peu plus de liberté financière.

Voici un autre article sur le sujet qui pourrait vous intéresser (selon moi, la meilleure façon d’investir): Les nouveaux FNB dont votre banquier ne vous parlera jamais

Bon succès!

Très intéressant et très complet comme article, Jeune retraité!

Je vais l’envoyer à l’avenir aux gens qui ont des questions sur les façons d’investir.

J’ai moi aussi fait le choix du 100% actions.

Les chutes seront plus dramatiques, mais les sommets, plus élevés.

Et les lecteurs qui, comme moi, sont dans la phase d’accumulation des actifs devraient célébrer les chutes du marcher et maudire les hausses. Un bel exercice mental!

Bonne continuation,

N.

Merci Nicolas!

Un conseiller financier me déconseillerait probablement ce choix (100% actions), mais je suis à l’aise avec cette décision. J’en comprends bien les risques et les implications. J’ai vécu la crise de 2008 alors que tout ce que je possédais était en bourse.

Si le marché baissier finit par arriver (on l’annonce depuis des mois/années), ce sera une belle opportunité pour ceux qui ont du cash ou des revenus à investir.

Bonne chance pour la suite!

Bonjour Jeune Retraité 🙂

Excellent article, bien rédigé et organisé comme d’habitude!

Je pense ce qu’il faut retenir des avantages / inconvénients:

– Le FNB est un véhicule d’investissement, pour acheter des portefeuilles de titres, comme l’est un fonds mutuel. C’est un véhicule transigé à la bourse avec des frais généralement moins élevés qu’un fond mutuel équivalent

– Les FNB comme les fonds mutuels peuvent investir dans plein d’affaires. Ce qui correspond aux avantages généralement attribués aux FNBs, c’est quand les fonds investissent sous forme indicielle.

– Pour résumer, à mon avis: FNB indiciel > Fonds mutuel indiciel > FNB spécialisé (n’importe quel!) > Fonds mutuel spécialisé.

– L’indice SP500 est populaire, mais n’a pas tant de profondeur et certains soulèvent les risques posés par sa popularité (qui font investir toujours dans les mêmes 500 compagnies, dont la valeur augmente par conséquent, ce qui pourrait créer une surévaluation des 500 titres). Personnellement je préfère des indices plus larges, dits « Total » (exemple: VTI, qui contient + de 3500 titres).

– à mon humble avis, ce n’est pas tant la tolérance au risque qui devrait déterminer la possession (et le %) d’obligations, mais le risque réel, notamment son horizon de retraite. Si on a 50 ans devant soi, les actions d’entreprise ne sont pas plus risquées que les obligations (il n’y a pas de période de 50 ans pendant lesquelles les actions ont moins bien fait que les obligations). À court terme (si on est retraité, par exemple), par contre, c’est différent (il y a plein d’exemples de périodes de 10 ans pendant lesquelles les obligations ont mieux fait que les actions). Je pense que le nom de « tolérance au risque » est mal utilisé par l’industrie. D’après moi, il y a en réalité une notion de tolérance à la volatilité, qui est un facteur psychologique, et le risque, qui lui dépend de facteurs objectifs comme l’âge de l’investisseur et sa situation financière, son emploi, sa situation familiale, etc. Chaque investisseur doit donc composer avec sa tolérance subjective à la volatilité et le risque objectif de sa situation.

Salut Mr. Jack,

Tu amènes un excellent point! C’est vrai que j’utilise l’expression « tolérance au risque » de façon trop large.

Mon prof de finance l’avait illustré en nous posant la question suivante, « Quel est le risque de mourir en sautant sans parachute d’un avion en plein vol? ».

Voici la réponse: Le risque est presque nul, car la mort est presque assurée.

En fait, le risque est une mesure d’incertitude. Quand le résultat final est presque garanti, l’incertitude est minimale et donc le risque est minimal.

Comme tu dis, pour déterminer son profil d’investisseur, il faut considérer sa tolérance à l’incertitude et à la volatilité ainsi que ses besoins financiers (objectifs, horizon de placement). Un aspect est subjectif et l’autre plus objectif.

Merci d’avoir pris le temps de faire ce commentaire pertinent!

Bonjour Mr. Jack!

J’ai une question à propos de ton commentaire.

Pourquoi es-tu d’avis que les FNB sont meilleurs que les fonds mutuels indiciels?

Personnellement, j’investis avec les fonds mutuels indiciels de TD série e.

Au moment où j’avais fait mes recherches (il y a quelques années!), j’avais jugé que c’était la meilleure chose pour moi car

1 – les frais sont minimes (0,3%) et 2 – on peut investir en automatique chaque mois ou aux 2 semaines (pas de frais de transactions)

Alors, je ne saisi pas trop en quoi le FNB font mieux. Peux-tu m’éclairer?

Merci!

En fait, pour un « retraité » qui a 40 ans et vit avec $ 30,000/an indexés pour l’inflation, le problème est simple : quelle est la combinaison d’actifs qui me permettra toujours, bon an, mal an, de retirer mes $ 30,000 indexés annuellement sans jamais être obligé de retirer moins à cause des conditions des marchés.

Pour un portefeuille 100% en bourse, les études ont démontré que les résultats sont diamétralement opposés (toutes autres variables demeurant identiques) selon la date (par rapport au niveau du marché boursier à ce moment-là) à laquelle on prend cette « retraite ». Tout cela parce que les $ 30,000 de retrait ne représentent pas toujours 4% du capital mais parfois 8 ou 10%… À ce rythme le capital s’épuise rapidement sans aucune possibilité de rattrapage et très peu de gens sont conscients de ce fait et par conséquent sont portés à faire des extrapolations erronées et tirer des conclusions qui sont fausses.

Tout portefeuille de « retraite » doit obligatoirement contenir une importante portion obligataire (on parle d’au moins 50%) pour éviter ces « drawdowns » catastrophiques si bien illustrés dans les articles sérieux.

Mais « live and learn » comme on dit !

« Pour un portefeuille 100% en bourse, les études ont démontré que les résultats sont diamétralement opposés (toutes autres variables demeurant identiques) selon la date (par rapport au niveau du marché boursier à ce moment-là) à laquelle on prend cette « retraite ». »

Peut-on avoir des references vers ces etudes? La seule etude serieuse, qui est a l’origine de la fameuse regle du 4%, est la Trinity study. Cette etude a evalue la probabilite de survie du capital sur une periode de 30 ans et la seule annee de debut de retraite ou cette strategie aurait echoue aurait ete 1965 (la bourse ayant vegete de 1964 a 1982). Ce taux de 4% est donc un taux de retrait conservateur.

Il n’y a d’ailleurs absolument rien qui oblige quelqu’un a retirer systematiquement 4% ou $30000. Plusieurs retraites hatifs utilisent plutot un taux de 3% ou 3.5%, puisqu’ils ont un horizon de 40-50 ans. Ils peuvent aussi utiliser l’arbitrage geographique, en allant vivre un certain nombre de mois par annee dans des pays ou le cout de la vie est beaucoup plus bas.

Et la, je ne parle meme pas des gens comme moi, qui vivent exclusivement de leur revenus de dividendes et qui ne touchent jamais a leur capital, en se foutant totalement des fluctuations boursieres.

De toute évidence, vous n’avez jamais vécu un vrai bear market séculaire durant lequel non seulement la valeur de vos titres plonge de 60% ou plus mais les dividendes sont coupés de 50% ou plus, voire même totalement éliminés pendant une période qui peut être assez longue.

Lorsque je parle de $ 30,000 je parle du strict minimum nécessaire à retirer pour vivre normalement. N’oubliez pas non plus que ce montant doit être indexé annuellement.

Avec $ 750,000, le $ 30,000 = 4%. Avec une chute du marché de 40%, le $ 30,000 représente 6.7% du $ 450,000 résiduel et le règle du 4% ne s’applique plus. Si la baisse dure plus de 25 ans (Japon 1989-2018), le plan de retraite s’écroule.

D’autre part, la bourse n’a pas « végété » ente 1969 et 1982 mais ce fut un bear market qui, en dollars constants, à vu la valeur des actifs s’effondrer à cause des taux d’intérêt stratosphériques (donc d’une inflation colossale) dont les gens oublient de parler parce qu’ils ne l’ont pas vécu et ne savent absolument pas ce que c’est !

J’ai vecu la crise financiere de 2008-2009 (qui, soit dit en passant, est la pire crise depuis 1929) et j’ai vu mes titres dans le secteur financier afficher des baisses de 40-50%. Comme je suis un investisseur a long terme de type Buy & Hold, je ne me suis pas laisse impressionner. Au contraire, j’ai profite des « speciaux » pour diminuer le cout moyen de mes titres banquaires.

La seule consequence sur mes dividendes est que les banques on gele ceux-ci pendant deux ans. Les quatres annees suivantes, ces dividendes ont augmente de 11-12% au lieu des 7-8% habituels, de sorte que le gel de deux ans s’est touve efface.

Mes dividendes dans d’autres secteurs ont augmente moins vite (2 fois l’inflation au lieu de 3-4 fois) mais en gros, la crise n’a cause qu’un ralentissement de mon enrichissement.

Quand on investit dans des compagnies solides, le seul impact d’un marche baissier est de rendre les actions de ces compagnies plus abordables. Les seules compagnies qui coupent leurs dividendes sont celles qui sont trop endettees, et elles ne devraient pas faire partie de votre portefeuille.

Quant a la periode 1964-1982, Warren Buffet en a profite pleinement pour acheter a rabais des actions de grands groupes industriels (GE, Coca-Cola, etc…) avec les liquidites provenant de ses compagnies d’assurances. « Be greedy when others are fearful », comme il dit.

Un couple sans enfants n’a pas besoin de $30000 pour vivre « normalement ». J’ai deja montre comment ils pourraient diminuer leur taux de retrait a 3% ou moins.

« Pour un portefeuille 100% en bourse, les études ont démontré que les résultats sont diamétralement opposés (toutes autres variables demeurant identiques) selon la date (par rapport au niveau du marché boursier à ce moment-là) à laquelle on prend cette « retraite ». »

C’est ce qu’on appelle le risque de séquence des rendements (sequence-of-returns risk).

En ce moment il apparaît que ce risque est assez élevé (tout le monde attend la correction, la récession…).

Ce risque peut être mitigé par le cash (10% dans le cas de Jeune Retraité, 25% dans mon cas – 8 ans de dépenses couvertes), les dépenses discrétionnaires (assez peu dans mon cas), l’arbitrage géographique(pas sûr en ce qui me concerne), au pire ? la vente de la propriété (au moins 6 ans de plus de dépenses couvertes (ajustées avec un loyer); on est rendu à 14 ans avec le cash), et encore pire ? le retour sur le marché du travail (pour couvrir des dépenses de 30K$ à 2, pas besoin de gros salaires…).

Je vous laisse à vos idées noires….

Food for thought :

https://www.1500days.com/id-rather-live-big/

I’d rather live big and fail than never try.

My worst-case scenario is everyone else’s daily life. I can live with that.

en ce qui concerne 1965 :

https://www.gocurrycracker.com/the-worst-retirement-ever/

Si vous « devez » retourner au travail en cas de bear market, on ne peut plus parler de retraite. La retraite par définition c’est lorsqu’il n’est plus JAMAIS nécessaire de travailler pour subvenir à ses besoins quelles que soient les conditions économiques, aussi catastrophiques soient elles.

Mais dans votre cas, je dirais que vous êtes quand même plus réaliste et mieux préparé que le jeune retraité en cas de catastrophe…

Je suis content de voir que ce marché se diversifie au Canada !

Les taux de frais restent quand même très élevés. Dans les 0.7% et plus.

Avec plus de compétition, croisons-nous les doigts que ces taux pourront descendre à 0.25% et moins.

https://investorjunkie.com/42668/true-costs-robo-advisors/ – Aucune affiliation avec ce site.

Salut Le Calcul Riche,

Merci pour le lien! Ça me fait plaisir d’avoir de tes nouvelles!

Les robots-conseillers sont clairement moins cher aux É-U (pour un rendement égal). Les fournisseurs canadiens diront que c’est à cause de la taille du marché. Je pense plutôt comme toi que c’est une question de compétition. Ça viendra…

À plus!

Mille mercis de ton généreux partage Jean-Sébastien, comme toujours! je vais lire la publication attentivement pour faire les petits pas avec FNB!

Merci encore une fois Lien!

Ça me fait réellement plaisir.

Bonne lecture!

Bon article, qui correspond exactement à mes recherches des derniers 12 mois!

Pour ceux que ça intéresse, il y a aussi des FNB qui appliquent la stratégie mentionnée dans cet article… i.e. un genre de méta-FNB… Qu’en pensez-vous?

https://www.vanguardcanada.ca/individual/etfs/about-our-asset-allocation-etfs.htm?lang=fr

Bonjour Dominique,

Effectivement, le portefeuille tout-en-un de Vanguard permet de constituer un portefeuille de placements en achetant un seul FNB. De plus, les frais sont de seulement 0.22%. Or, ce produit est encore tout récent, alors il faudra attendre pour évaluer la performance. Reste que, selon moi, c’est prometteur.

Je ne suis pas un expert, mais Couch Potato voit ce produit d’un bon oeil. Voici son article sur le sujet: https://canadiancouchpotato.com/2018/02/05/vanguards-one-fund-solution/

Est-ce que quelqu’un a déjà investi dans un des ces fonds?

Bonjour J-S,

C’est la deuxième fois cette année que nous publions un article sur le même sujet à quelques jours d’intervalle 🙂 J’ai écrit un article sur les FNB il y a quelques semaines et la publication de ce dernier est planifiée pour la semaine prochaine…

Cela dit, c’est un excellent article. C’est bien de mentionner les risques associés aux FNB. C’est important de les connaître avant d’investir, même si, à mon avis, ils sont faibles.

Dans mon cas, mon REER est géré par un courtier dans un REER collectif. Je ne peux rien faire pour cela. Mais, avec la cotisation de mon employeur, je n’ai pas à me plaindre (1:1 jusqu’à 6%).

Par contre, je gère moi-même mon CELI et mon compte non-enregistré avec la plateforme QuestTrade. J’investi dans des FNB, selon les modèles de portefeuilles de Canadian Couch Potato. C’est très simple à utiliser. Je rééquilibre seulement lorsque je fais des nouveaux achats.

Ma portion liquide est moi-aussi investie dans des comptes chez Tangerine. J’utilise un mixte de compte d’épargne (dont je négocie le taux d’intérêt) et une stratégie d’échelonnement des placements (http://retraite101.com/comment-mettre-en-place-une-strategie-d-echelonnement-des-placements/).

Bonne semaine et au plaisir.

Retraite101

Salut R101,

Les grands esprits se rencontrent! 😉

J’ai bien hâte de lire ton article alors.

La contribution de ton employeur doit amplement combler les frais de gestion de ton REER collectif. En tout cas, tu es gagnant avec un ratio de 1:1 jusqu’à 6%.

Par curiosité, comment divises-tu tes FNB à travers tes comptes CELI et non-enregistré?

Bonjour J-S,

Dans mon compte de courtage chez QuestTrade, j’ai deux comptes distincts : un pour le CELI et un autre pour le non-enregistré. Dans chacun des deux comptes, j’ai la même répartition de FNB. Il y a des petites différences dû aux achats et rééquilibrages, mais en règle générale, j’utilise le même modèle de portefeuilles de Canadian Couch Potato pour mes deux comptes.

Au début de chaque année, je fais mes achats de FNB dans mon compte CELI seulement, jusqu’à l’atteinte du plafond annuel (5500$). Je ne fais pas de rééquilibrage jusqu’au début de l’année suivante. Une fois le CELI maximisé, mes achats suivants de FNB sont tous dans mon compte non-enregistré. Je rééquilibre à chaque achat.

Ce qui est bien avec QuestTrade, c’est que les achats de FNB (ETF) sont sans frais 🙂

Au plaisir.

Retraite101

Re-bonjour,

C’est ce que je pensais. Merci pour la clarification!

J’espère bien arriver à un tel niveau de simplicité éventuellement. J’ai hâte d’être rendu là!

Au plaisir!

Mes placements/investissements paraissent simples sur papier, mais dans la réalité, ils sont plus complexes et un peu plus « éparpillés »…

Par exemple, j’ai un REER collectif comme je mentionnais plus haut, mais j’ai aussi un REER personnel… Pourquoi? Dans mon REER collectif, je contribue 6% de mon salaire brut et mon employeur contribue lui aussi l’équivalent de ma cotisation 6%. Il me reste donc un autre 6% que j’investie dans mon REER personnel pour ainsi maximiser ce véhicule de placement. C’est un exemple parmi plusieurs autres.

Mais en général, la stratégie que je vise est celle décrite dans mon commentaire précédent.

« L’art de la simplicité est un casse-tête de complexité. » – Douglas Horton

C’est bien vrai 🙂

La séparation entre les comptes CELI et non-enregistré peut avoir son importance selon la situation.

Les dividendes canadiens sont partiellement déductibles (si détenus dans un CELI, on perd ce crédit) et les dividendes étrangers/US ont des retraits à la source parfois remboursés par le gouvernement canadien (mais si détenu dans un CÉLI ce remboursement est perdu)

La retenu à la source fait par le gouvernement US, n’est pas effectuée si le placement est dans un REER dû à une convention fiscale avec le Canada alors pour les placements US on préfère le REER au CELI

Bref, un calcul s’impose pour bien optimiser.

Mettre le FNB avec le plus gros dividende dans le CELI peut être une règle de pouce j’imagine si on hésite entre le non-enregistré et le CELI.

Petit article pour vous aider dans la fiscalité : https://www.theglobeandmail.com/globe-investor/funds-and-etfs/etfs/etf-strategies-remember-the-tax-angle/article22842779/

Source pour la convention fiscale US à propos du REER: https://www.disnat.com/centre-apprentissage/articles-experts/patric-saint-onge/investissements-etrangers-dans-un-reer-ou-dans-un-celi

Salut Anthony,

Merci d’aborder le sujet et merci pour le complément d’information!

J’invite les lecteurs à lire ces deux articles.

Je ne voulais pas en parler dans mon article pour ne pas trop l’alourdir, mais la fiscalité est très importante. J’écrirai un article là-dessus, un jour de pluie. 😉

À titre d’exemple, j’ai placé VTI dans mon compte REER pour éviter le « dividend withholding tax ».

J’y reviendrai prochainement.

Au plaisir!

Salut Jean Sébastien :

Ravi de voir que tu transfères tes placements sur des trackers, il me semble que nous en avions parlé lors de notre première rencontre !

Pour ma part, j’investis aussi sur ce type de placement mais je commence également à acheter des parts de sociétés qui versent des dividendes, le but étant d’avoir un rendement régulier et croissant sur le long terme tout en profitant de la croissance du titre.

Cette stratégie se rapproche finalement beaucoup de l’immobilier (revenu récurrent + valorisation long terme) l’effet de levier en moins 😉

Le but final étant d’arriver à un bon équilibre tracker/dividendes en sachant que j’ai une bonne tolérance au risque étant en tout début de vingtaine !

Bonne journée et j’espère à bientôt !

Baptiste

Salut Baptiste,

Oui, on en avait effectivement parlé. J’étais déjà sur le dossier à l’époque. C’est une longue transition!

Bonne stratégie, les dividendes! Ça correspond plus à ton profil d’investisseur.

En passant, il semble que « le frugalisme » soit populaire en France présentement. Ça fait 3 journalistes qui me contactent à ce sujet. Est-ce que tu permets que je donne tes coordonnées si ça se reproduit?

Bonne journée!

Salut Jean-Sébastien !

J’ai reçu un e-mail de la part de TF1 (la plus grosse chaîne française il me semble (je ne regarde pas la télé..)) aujourd’hui ça m’a assez surpris !

Je t’avoue que je n’ai pas l’impression que ce soit la mode, c’est même plutôt l’inverse, le mode de consommation se rapproche dangereusement de celui de l’Amérique du Nord petit à petit…

Pour ma part je ne vais pas y répondre favorablement car je ne pense pas être le mieux placé n’étant pas un exemple de frugalité…

Mais ne t’inquiète pas ça ne me dérange pas que tu aies passé le contact !

Bonne journée,

Baptiste

Salut Baptiste,

Désolé pour le dérangement.

Tu me diras si un jour tu rencontres un « frugaliste » en France. Je pourrai transférer les demandes.

On se voit à ton prochain passage à Montréal!

J’ai aussi testé WealthSimple, mais j’ai arrêté de mettre de l’argent là-bas. Oui, les frais sont beaucoup plus bas qu’ailleurs, mais 0,50% de frais de gestion, ça représente quand même 500$ par année pour un portefeuille de 100k. Soit 50 transactions chez Disnat ou autres plateformes, quand ont sait que les fonds de wealthsimple ont peu les acheter directement et reproduire leur portefeuille à moindre coût. Je m’en suis inspiré, comme pour l’achat de VTI, mais sinon trop cher encore.

J’ai wealthsimple depuis 2 ans et c’est la place qui me donne le moins de rendement toute place confondu (disnat, fonds FTQ, etc…), même si j’ai le portefeuille croissance.

WealthSimple ça va être bon pour quelqu’un qui à zero connaissance et veux s’occuper de rien, ou sinon pour du cour terme. Mais sinon achète les mêmes FNB sur ta plateforme de courtage.

Merci pour le témoignage Yan!

Les frais sont effectivement non-négligeables. Certes, quand on compare WS aux alternatives canadiennes, ça reste intéressant.

Comme tu le soulignes, il s’agit d’un point de départ. L’investissement autonome est intimidant pour plusieurs. Ainsi, on peut se faire la main avec un robot-conseiller avant de sa lancer dans le courtage en direct. Ça fait peut-être partie du cheminement vers l’autonomie.

J’écrirai un article sur Wealthsimple après quelques mois d’utilisation. C’est encore trop tôt pour me prononcer.

Est-ce que tes rendements sont beaucoup moins élevés? Quel est l’ordre de grandeur?

Bonsoir,

« Si vous investissez dans un FNB qui se négocie sur un marché boursier aux États-Unis, vous serez exposé aux fluctuations de la valeur du dollar canadien par rapport à celle du dollar américain. »

En fait, le marché sur lequel on transige n’a peu d’importance, la provenance des actions est plus importantes. Par exemple, ZSP ETF (FNB du S&P500 en dollars canadien) va varier en fonction du taux de change USD/CAD comme il s’agit d’action américaine, la fluctuation du taux de change sera « cachée » dans la fluctuation du FNB en CAD

Autre exemple dans le même style, une action peut être sur plusieurs marché boursier (Ex: NYSE; BHC et TSX; BHC) comme c’est une companie canadienne, les investisseurs américains prennent du risque sur la devise canadienne. Bref, il y a plusieurs façon d’évaluer le risque de change.

Selon toi, pourquoi Warren Buffet n’investit pas dans les FNB si la stratégie est si parfaite?

1. Je crois que M.Buffet est l’un des rares à avoir battu le marché sur de longues périodes

2. Les gestionnaires ne battent pas le marché « après coût » (frais de transaction + salaire du gestionnaire). Si un gestionnaire est capable de travailler pour lui même à temps partiel, il pourrait battre le marché sur de longues période sans considérer son salaire (s’il est talentueux bien sûr). les firmes qui performent bien chargent plus cher, donc il n’en reste pas plus pour les investisseurs 😉

Finalement, il existe aussi des FNB d’obligation (Fixed income ETF) pour les plus frileux. Possiblement que les gens qui souhaitent gérer eux-même sont prêt à prendre plus de risque, mais une minorité de gens ont un portefeuille 100% action.

Bon point Anthony!

Je vais rectifier cette nuance importante. En effet, c’est la provenance du fonds et non le marché où il est transigé qui compte.

Buffett est l’exception. Toutefois, il est le premier à admettre que la gestion passive est supérieure à long-terme. D’ailleurs, il aurait dit à sa femme de tout mettre dans les FNB à sa mort.

Selon moi, dans la plupart des cas, la gestion active sert plus les gestionnaires de portefeuilles que les investisseurs.

Par ailleurs, mon portefeuille (100% actions) ne représente pas une recommandation. C’est un choix très personnel. La plupart des investisseurs voudront effectivement garder une portion d’obligations. D’ailleurs, le portefeuille modèle de Couch Potato contient un FNB d’obligation (BMO Aggregate Bond Index ETF).

Merci beaucoup pour la contribution à la discussion!

Salut,

ton 3% chez Tangerine, tu l’as négocié ?

Si oui, comment t’y prends-tu ?

Salut Radan,

Premièrement, plus tu as un bon montant investi, plus tu as du pouvoir de négociation. Donc, ma blonde et moi avons combiné nos comptes pour obtenir plus de pouvoir.

Aussi, il faut ouvrir un compte quand il y a une bonne promo en vigueur (ex: 3% d’intérêt pour les 6 prochains mois). Ensuite, chaque fois que la promo vient à échéance, il faut contacter Tangerine pour la prolonger ou en trouver une autre comparable.

Ça prend du temps, mais souvent ça fonctionne.

En passant, si tu ouvres un compte en utilisant ma clé orange, tu recevras 50$ en prime (et moi aussi). Voici le lien: https://jeuneretraite.ca/les-bonnes-affaires/#tangerine

Merci!

Bonjour,

j’aimerais savoir ce qu’est un bon montant selon vous dans un compte tangerine qui permettrait de négocier son taux d’intérêt. 20 000 à 50 0000$, serait-ce suffisant selon vous pour qu’ils accordent un certain taux d’intérêt?

Merci

Bonjour Claudia,

Selon moi, c’est suffisant. Surtout que le taux directeur est en augmentation.

Vous commencez à avoir le gros bout du bâton!

En passant, RBC offre 3% sur un compte d’épargne jusqu’au 30 novembre, voici la promo.

Bonne négo!

Pour un compte en ligne, voir banque Alterna qui offre une belle alternative pour un taux de 2.35%.

https://www.alternabank.ca

Merci Michel pour le partage!

Je ne connaissais pas cette banque.

Bonjour Radan,

C’est simple : tu appelles et tu négocies 🙂 Ils ont toujours une promotion XYZ qu’ils peuvent appliquer sur ton compte. C’est ce que je fais et je confirme que ça fonctionne à chaque fois 🙂

Au plaisir.

Retraite101

Pour les clients existants ils m’ont refusé toute promotion autre que les taux affichés. J’ai deja un compte epargne et celi avec eux. La seule solution est que je ferme un compte et je le re-ouvre ensuite en négociant ?

Salut R2D2,

Décidément, tous les personnages de Star Wars vont commenter sur cet article. 😉

C’est con de la part de Tangerine. Vous dévrez insister avec plus de vigueur ou sinon ouvrir un nouveau compte j’imagine. Le taux d’intérêt devrait être 2.75% pour les 6 prochains mois, selon la dernière promo.

Bonne chance!

Encore moi même si j’avais promis de m’éclipser…

30% de vos actifs sont au Canada alors que le Canada ne représente qu’environ 3% de la capitalisation mondiale… C’est une sur-pondération importante surtout à la veille d’un possible (voire probable) échec de l’ALENA en ce qui concerne le Canada… Par définition, vous prenez là un risque non négligeable.

Avez-vous établi des « stop loss » sur vos FNB juste au cas comme le pratique cet intervenant qui fait du « trading » avec des FNB à effet de levier ? Remarquez bien qu’en cas de « crash », les ordres « stop » ne sont pas nécessairement remplis, ou remplis à des niveaux infiniment plus bas qu’espérés ce qui limite l’efficacité que l’on croit quasi infaillible de cette pratique… Mais le trader a raison, il faut pouvoir sortir très rapidement du marché (instantanément, dirais-je).

Les taux d’intérêt montent et la « guerre » des droits compensatoires s’intensifie… Ces deux éléments entraîneront une baisse des marchés des actions… Ce ne sera ni bénin, ni temporaire. Êtes vous préparé à l’éventualité que vous ne pourrez pas retirer les $ 25,000-$ 30,000 annuels qui vous sont nécessaires parce que votre capital aura plongé significativement et que les $ 30,000 en question ne représenteront plus un retrait de 4% (votre règle d’or !) mais bien 5, 6 ou même 8%… Que faites vous si la baisse est prolongée (plus de 5 ou 10 ans ?). Un « crash » peut être suivi d’un bear market très prolongé… Cela n’a rien à voir avec la « correction » de 2008-2009 car ce n’était pas un vrai bear market.

Tout portefeuille de retraite quel qu’il soit comprend une importante partie obligataire de durées mixtes pour justement faire face à ces éventualités : ceci n’est pas un élément « facultatif » de la planification de la retraite.

Actuellement, votre portefeuille présente un important niveau de risque s’il est la seule source de vos revenus. Si vous travailliez encore, cela serait moins important car vous pourriez supporter une baisse de vos actifs durant 5, 10 voire même 15 ans… Dans votre situation actuelle, cela ne sera pas possible.

Alors, je vous souhaite que le ciel ne vous tombe pas sur la tête mais réalisez bien que votre position actuelle est assez risquée, FNB ou pas.

Vous avez construit un portefeuille d’investisseur mais non un portefeuille de retraité : ce n’est pas du tout la même chose !

Premierement, la diversification a tout prix n’est pas necessairement garante de rendement superieur. Parlez aux personnes ayant investi dans des fonds du BRIC vers 2011-2013 et constatez la valeurs de ces fonds maintenant.

Deuxiement, une proportion importante de leur budget de 25-30000 est constitue de depenses discretionnaires (voyages, en particulier) qu’il n’est pas absolument indispensable de maintenir.Ils peuvent aussi s’etablir dans une region ou un pays ou le cout de la vie est sensiblement plus bas. Ils peuvent donc faire des retraits de 2-2.5% pendant le gros de l tempete.

Troisiemement, les corrections boursieres durent rarement plus de 18 mois, alors il ne s’agit que d’ajuster temporairement le taux de retrait pendant cette periode. Certains conservent d’ailleurs l’equivalent de 2 ans de liquidites (depots a terme ou obligations a court terme) pour eviter d’avoir a liquider des actions.

Quatriemement, la hausse des taux d’interet fait diminuer la valeur des obligations. La seule facon de bien s’en tirer est de conserver ses obligations jusqu’a terme. Si vous detenez un fonds d’obligations, attendez-vous a ce que sa valeur fonde passablement.

Darth Vader,

Je me doutais bien que ce sujet vous interpèlerait. 😉

D’une part, il semble que le moment ne soit jamais propice pour investir en bourse (si on se fie aux médias). Je choisis d’en faire abstraction et d’acheter/vendre de façon graduelle.

Par ailleurs, je n’utilise pas de « stop loss » parce que j’investie à long-terme. Si un titre descend drastiquement, c’est souvent le pire moment pour le vendre. Aussi, vous vous souvenez du « bug » informatique il y a quelques années. Quelqu’un avait appuyé sur le mauvais bouton et les cours boursiers avaient chutés de centaines de points.

Enfin, mon portefeuille n’est effectivement pas un portefeuille de retraité. Normalement, je devrais être plus conservateur. Certes, je suis confortable avec ce niveau de risque. Chacun devrait constituer un portefeuille qui correspond à son profil.

Bon retour!

Investment 101 :

Les stop-loss visent à éviter la catastrophe et font partie du « sound money management »

Warren Buffett :

Rule # 1 : NEVER lose money.

Rule # 2 : NEVER forget rule # 1 !

Tant que tu n’as pas vendu, tu n’as pas perdu.

1) La diversification n’a jamais été faite pour obtenir un rendement supérieur mais bien pour éviter des drawdowns catastrophiques. Investir dans les fonds BRIC n’est pas de la diversification mais bien de la spéculation… Big difference.

2) $ 25,000 ne constituent pas des dépenses discrétionnaires mais le minimum budgétaire nécessaire pour qu’ils n’aient pas à puiser dans leurs épargnes.

3) Les corrections boursières NE SONT PAS des bear markets ! Les vrais bear markets ne durent pas 18 mois en moyenne mais une décennie ou plus et les exemples ne manquent pas.

4) La valeur des obligations À LONG TERME est sensible aux taux d’intérêt mais l’intérêt est toujours payé et le capital de départ récupéré à terme. Un portefeuille d’obligations de durées échelonnées lors d’une augmentation des taux permet de s’en tirer assez bien. Chose certaine, si les taux augmentent, les fonds d’actions baissent tous sans exception et les dividendes peuvent être réduits, simple question de finance 101 !

Personne ne peut vivre d’un portefeuille entièrement investi en actions lors d’un bear market séculaire (10 ans ou plus) et c’est pour cette raison que tous les gestionnaires de fonds de retraite gardent une importante partie obligataire pour éviter la catastrophe puisqu’ils doivent garantir un revenu aux bénéficiaires. Aller contre ce principe universel, c’est jouer à la roulette russe !

Pouvez-vous illustrer par des sources fiables ?

En attendant les contre-exemples :

https://paulmerriman.com/22-things-know-bear-markets/

https://www.ftportfolios.com/Common/ContentFileLoader.aspx?ContentGUID=4ecfa978-d0bb-4924-92c8-628ff9bfe12d

https://www.cnbc.com/2015/08/24/8-things-you-need-to-know-about-bear-markets.html

https://www.forbes.com/sites/robertlenzner/2015/01/02/bull-markets-last-five-times-longer-than-bear-markets/#49a275dd2dd5

Une analyse grossière (donc approximative) du portefeuille présenté par le jeune retraité donne à peu près ceci :

Un revenu annuel de dividendes + intérêts oscillant entre $ 15,000 et $ 17,000 (taux moyen de 2.1%) qui ne sera pas soumis à l’impôt SAUF pour les dividendes de VTI (car acheté sur le marché US) qui seront taxés à 15% (non-resident tax).

Par conséquent, le « manque à gagner » est relativement faible autour de $ 10,000-$ 15,000 pour atteindre son but de $ 25,000- 30,000 annuellement et devrait être facilement couvert par l’appréciation des titres (gains en capital). Ce plan fonctionnera dans des conditions « normales » car on suppose que l’augmentation des dividendes et l’appréciation de la valeur des titres couvriront l’inflation.

Le jeune retraité pourrait faire l’exercice de soumettre son plan à un « stress test » en imaginant un bear market durant lequel le marché baisse de 5% annuellement durant 10 ans sans arrêt et au cours duquel les dividendes sont également réduits de 40 à 50% à cause des effets de l’inflation et des taux d’intérêt.

Par la suite, le jeune retraité pourrait considérer une reprise du marché au taux historique de annuel « 7% » pendant 10 ans également avec une reprise progressive du taux de dividende jusqu’à l’atteinte du taux de départ. Ceci permettrait d’avoir une image plus claire de la pérennité de son plan.

Pour relativiser un peu les scénarios catastrophe…

https://paulmerriman.com/22-things-know-bear-markets/

https://www.ftportfolios.com/Common/ContentFileLoader.aspx?ContentGUID=4ecfa978-d0bb-4924-92c8-628ff9bfe12d

Merci Mr R. pour les ressources!

Je te laisse défendre la position des jeunes retraités irresponsables! 😉

Paul Merriman… Un bozo de la pire espèce qui ne sait absolument pas de quoi il parle !

Le deuxieme lien fourni par Mr R. fait voler en eclats vos scenarios pessimistes. L’evolution de l’indice Nikkei de 1989 a aujourd’hui est l’exception plutot que la regle.

Pour ce qui est des dividendes, seules les compagnies trop endettees osent les couper. L’impact sur le cours de leurs actions est trop grand. Les banques canadiennes, en 2009 et 2010, ont gele les leurs, mais les ont augmentes de sorte qu’en 2013, le gel de deux ans ne paraissait plus.

Merci Yoda de relativiser!

Si j’avais suivi les conseils des analystes qui crient au loup, j’aurais gardé mon argent en petites coupures sous mon lit toutes ces années. Ainsi, j’aurais manqué un des « bull market » les plus profitable de l’histoire.

C’est ce que je voulais dire quand j’ai écrit que l’investisseur autonome peut devenir son pire ennemi. « Fear and greed » sont les émotions qui portent à prendre des décisions émotives, qui minent les rendements.

Merci de participer à la discussion! Que la force soit avec vous!

Le Nikkei n’est pas une exception. Cela se produit régulièrement dans l’histoire. On ne peut pas baser son portefeuille de retraite sur des investissements de 100% en bourse lorsqu’on est au haut historique du marché ! C’est une erreur. Il faut absolument une importante partie en obligations (échelonnées bien sûr pour profiter de la hausse des taux d’intérêt) afin de protéger une bonne portion du capital. C’est la base de la construction des PORTEFEUILLES DE RETRAITE : Il faut à tout prix protéger le capital lorsqu’on n’a pas d’autre source de revenu !

Ehhh, il y en as qui sont un ti peu vite sur la gâchette.

M. Vader, parlez-nous donc de votre portefeuille au lieu de vous amuser à critiquer ceux des autres. De mon côté, je fais comme Buffet a dis dernièrement à des jeunes universitaires de Montréal. Ce qu’il ferait avec un million. «Il investirait dans quatre ou cinq sociétés. Sa philosophie était d’avoir moins de compagnies, mais de très bien les connaître. »

Et bien, c’est ce que je fais depuis 25 ans. Quand ca a planté en 2008, j’étais heureux. Ca m’a permis de racheter à moindre coûts. Pour votre info, j’ai une moyenne de plus de 10 % annuel pondéré. Tout dans des actions, eh oui, et je suis retraité à 43 ans…. Avec une pension à prestation déterminé en plus. C’est t’y pas bo la vie comme dirait l’autre…..

Bien à vous…

Bonjour Dom,

La peur est un très mauvais guide. Certains investisseurs sont victime de « analysis paralysis ».

Or, pour se retirer à 43 ans, il faut prendre certains risques. Personnellement, je trouve que le jeu en vaut la chandelle.

Je vous souhaite une longue et heureuse retraite. Merci pour le témoignage!

Si vous aviez lu mes autres interventions ailleurs sur les articles, vous sauriez de quoi est composé mon portefeuille et comment je l’adapte aux conditions changeantes.

Tout dans les actions… Vous n’avez JAMAIS vécu de Bear market véritable… Ça dure 10 ans et plus.

Regardez comment ça baisse présentement, lentement mais

RÉGULIÈREMENT !

Rendement pondéré de 10% sur 10 ans entre 2008 et 2018 ce n’est pas un exploit, c’est en bas de la moyenne !

De plus, contrairement au jeune retraité, vous avez une pension à bénéfices déterminés !!! Ce qui fait que vous pouvez prendre des risques importants avec votre portefeuille car vous avez une partie « obligataire » qui couvre 100% de vos besoins de base quelles que soient les conditions économiques (excepté faillite de l’État mais c’est peu probable)… Le jeune retraité risque TOUT en bourse alors qu’on est au haut du marché et que les années qui viennent verront un marché en baisse à cause des taux d’intérêt et de la contraction de la liquidité… Ça ne prend tout de même pas un Ph. D. en économie pour comprendre cela… Et vous vous dites investisseur ??

Merci pour les portefeuilles modèles!

Depuis 2 ans, je sélectionne mes propres actions, j’ai fait de très bons coups et des très mauvais aussi haha. En même temps, j’apprends à chaque transaction. Mais je trouve en effet que ça me prend pas mal de temps et je songeais depuis un temps à aller aussi plus vers les FNB et je me demandais comment le constituer. Cet article est bien complet et m’aide grandement dans mon cheminement! Merci! 🙂

Merci beaucoup Cynthia!

Ça me fait réellement plaisir!

J’ai essayé Wealthsimple en investissant 100 000 $ en mars 2018, question d’atteindre le niveau « Black » et d’obtenir les petits privilèges connexes. Dans un compte non enregistré, les frais de gestion sont déductibles, donc, dans mon cas, il s’agit d’une réduction de 43 %, soit mon taux marginal. C’est vrai que le rendement ne casse rien, mais il est plutôt conservateur avec une bonne dose d’obligations (60% actions/40% obligations). Je ne déteste pas non plus la présence de FNB à dividendes, d’immobilier et d’obligations à haut rendement dans leur portefeuille. À deux ou trois reprises, Wealthsimple a effectué automatiquement une vente de FNB pour cristalliser des pertes en capital qui pourront me servir à annuler des gains en capital ailleurs. Le rééquilibrage se fait aussi très bien. C’est assurément un choix intelligent pour l’investisseur moyen. Je voulais aussi mentionner que les transferts sortants sont gratuits. Une fois le portefeuille à un certain niveau, il serait donc possible de transférer les FNB qu’il contient directement de Wealthsimple chez un courtier à bas prix et de continuer à investir et rééquilibrer soi-même par la suite. Ils s’apprêtent aussi à lancer leur service tout à fait gratuit de courtage en ligne, Wealthsimple Trade. C’est prometteur!

Puisque vous voulez un exemple d’étude sérieuse :

JS #1 et JS # 2 disposent d’un capital de $ 1 million et prennent leur retraite chacun à 40 ans et on besoin de $ 40,000/an indexés pour l’inflation (mais non compressibles) pour couvrir leurs besoins de base. Les deux investissent leur million dans le SP 500 (bien diversifié et recommandé par Buffett).

JS # 1 prend sa retraite le 1er Janvier 2000 et JS # 2 prend la sienne le 1er Janvier 2003.

Le rendement moyen du SP 500 entre 2000 et 2017 fut de 6.9% et de 9.33% entre 2003 et 2017. Ceci correspond aux hypothèses de rendement du jeune retraité, pas vrai ?

En 2000, JS # 1 retire $ 40,000, le SP 500 rapporte (-9.73%) et l’inflation est de 3.39%. Le 31/12/2000 il reste $ 862,700 de capital (Drawdown total de $ 137,300… Aïe, ça fait mal !)

En 2001, il retire $ 40,620 (indexé, je le rappelle), inflation = 1.55% et rendement du SP = (-11.75%). Le 31/12/2001 il reste $ 720,713 de capital (Drawdown de $ 141,987… Ayoye donc, ça fait donc ben mal !!)

En 2002, il retire $41,587 (indexation oblige), l’inflation = 2.38% et rendement du SP = (-21.59%). Le 31/12/2002 il reste $ 523,524 (Drawdown de $ 197,189. Ostie que c’est douloureux !)

En seulement 3 ans (et on ne peut pas appeler cela un VRAI bearmarket) le capital de JS a fondu de près de la MOITIÉ alors qu’il lui reste encore au moins 37 ans de retraite ! Son taux de retrait est passé du 4% « sécuritaire » à 7.94% soit presque le DOUBLE ! Inutile de de dire, qu’à ce rythme, le capital ne durera jamais 37 ans !

Fin 2017, le $ 40,000 de retrait du départ indexé devient $ 56,675 et le capital résiduel est de $ 504,911.

En conclusion : malgré l’incroyable bull market 2008-2018, JS # 1 n’a pas réussi à retrouver un capital de retraite durable car il est de $ 504,911 au 31/12/2017 et il lui reste minimum 23 ans de retraite. Et il est possible que le marché donne des rendements négatifs entre 2018 et 2020… Quel bel avenir.

Je n’ose penser aux résultats que l’on aurait obtenu en appliquant ces calculs au NIKKEI 225 au lieu du SP 500.

Quelles sont les leçons à retenir :

1- Les « stop-loss » sont salvatrices lorsque mises en place dès le début.

2- Les rendements « moyens » cela ne veut absolument rien dire et c’est même dangereux de se fier là-dessus pour faire ses calculs.

3- Un VRAI bear market est absolument catastrophique et destructeur pour un capital investi 100% en actions, quelles qu’elles soient !

4- Le moment auquel on prend sa retraite est d’une importance capitale lorsqu’on veut « extrapoler » ses calculs. Si vous la prenez au haut du marché et qu’un bear market de 3-5 ans fait fondre votre capital de 50% ou plus, c’est « GAME OVER ». Il faut donc être prudent et se « MÉFIER » du marché boursier… Ne laissez pas l’euphorie vous aveugler !

5- Même si vous réduisez vos retraits ou les éliminez même sur plusieurs années, cela ne change pas grand chose si vous n’avez pas vendu à temps avant que les pertes soient catastrophiques… 2000-2002 = -43.07% ! Pour retrouver le montant initial, le marché doit remonter de 91% ce qui, à 7% simple par année, représente 13 ans !

6- Rappelez-vous : NEVER LOSE MONEY (autrement dit, pas de DRAWDOWNS)

Par oppsition, JS # 2 prend sa retraite le 1er Janvier 2003 et a ainsi évité le bear market significatif de 2000-2002. Il fait exactement les mêmes retraits annuels indexés de la même manière que JS # 1 mais se retrouve le 31 décembre 2017 avec un capital de $ 2,537,888 et peut faire face à un « Drawdown » de 50% ou plus sans problème car son taux de retrait est de 2.1% soit bien inférieur à 4% et très sécuritaire par le fait même !

Morale de cette histoire : si vous financez votre retraite à partir d’un portefeuille investi à 100% en actions, la date à laquelle vous prenez votre retraite par rapport au niveau du marché boursier est CRUCIALE ! Dans ce cas, « TIMING IS EVERYTHING »…

On pourra m »appeler prophète de malheur tant qu’on voudra, je m’en fiche car je ne suis exposé à AUCUN de ces risques, mais les chiffres ne mentent pas dans les cas de JS #1 et JS # 2 !

Pour répondre à la question sur la composition actuelle de mon portefeuille : 100% obligations U.S. (à court et très court terme) et currency ETF’s… Le temps d’évaluer la durée de la direction du marché… On pourrait dire que je suis en hibernation durant le bear market si cela en est un…

Puisque le jeune retraité me laisse défendre la position des jeunes retraités irresponsables…?

Votre exemple illustre bien ma remarque précédente sur le risque de séquence des rendements.

Je me suis amusé avec les chiffres.

J’ai pris l’hypothèse d’une inflation annuelle moyenne de 2%.

Pour JS#1, j’arrive à 566K$ (un peu plus que votre 505K$).

Pour JS#2, j’arrive à 2.6M$ (un peu plus que votre 2.5K$).

Nous arrivons donc à peu près aux mêmes résultats et en tout cas aux mêmes conclusions. Ça risque d’être chaud pour JS#1 alors que la vie est belle pour JS#2.

Par contre, comparer un portefeuille de 1M$ juste avant avant un marché baissier à un portefeuille de 1M$ juste après le même marché baissier me paraît un peu biaisé.

JS#1 et #2 vivent sur la même planète.

Si JS#2 a un ptf de 1M$ le 1er janvier 2003, cela implique qu’il avait un ptf de 1.6M$ le 1er janvier 2000 (en faisant l’hypothèse qu’il ne fait aucun retrait, aucune contribution) et si JS#2 a un tel ptf à cette date, il serait probablement déjà à la retraite/rentier/en sabbatique perpétuelle…En fait il le serait à partir du 1er janvier 1998. Et il aurait toujours 1.7M$ en 2017.

De retour à JS#1. S’il a sa disposition 3 ans de cash et ne touche donc pas à son ptf, il finit alors en 2017 avec 983K$, proche de son capital de départ (Je sais, vous allez me dire que son capital de départ est en fait 1M$ + 120K$ de cash)

En conclusion, oui, la date de début de retraite/rente/sabbatique peut avoir un énorme impact (surtout en ce moment!). Par contre, il existe différents moyens pour gérer ce risque.

En passant, vous avez l’air d’avoir une certaine culture financière. Cependant, je crois avoir déjà lu qu’essayer de « timer » le marché produisait des résultats inférieurs (sortie précoce et entrée tardive). On bascule ici dans la psychologie de l’investisseur (un autre élément à considérer!)

PS: je vais essayer de mettre le détail de mes calculs dans le message suivant

Année S&P500 Ptf Net JS1 Retraits JS1

2017 21,83% 566 177 $ 57 130 $

2016 11,96% 510 700 $ 56 010 $

2015 1,38% 505 191 $ 54 911 $

2014 13,69% 551 416 $ 53 835 $

2013 32,39% 531 441 $ 52 779 $

2012 16,00% 440 506 $ 51 744 $

2011 2,11% 423 479 $ 50 730 $

2010 15,06% 463 435 $ 49 735 $

2009 26,46% 445 155 $ 48 760 $

2008 -37,00% 389 814 $ 47 804 $

2007 5,49% 693 143 $ 46 866 $

2006 15,79% 700 626 $ 45 947 $

2005 4,91% 643 987 $ 45 046 $

2004 10,88% 655 943 $ 44 163 $

2003 28,68% 630 628 $ 43 297 $

2002 -22,10% 523 062 $ 42 448 $

2001 -11,89% 724 876 $ 41 616 $

2000 -9,10% 869 000 $ 40 800 $

1 000 000 $ 40 000 $

Année S&P500 Ptf Net JS2 Retraits JS2

2017 21,83% 2 628 859 $ 53 835 $

2016 11,96% 2 201 131 $ 52 779 $

2015 1,38% 2 012 215 $ 51 744 $

2014 13,69% 2 034 863 $ 50 730 $

2013 32,39% 1 833 581 $ 49 735 $

2012 16,00% 1 421 815 $ 48 760 $

2011 2,11% 1 266 913 $ 47 804 $

2010 15,06% 1 286 631 $ 46 866 $

2009 26,46% 1 158 160 $ 45 947 $

2008 -37,00% 951 452 $ 45 046 $

2007 5,49% 1 580 341 $ 44 163 $

2006 15,79% 1 539 140 $ 43 297 $

2005 4,91% 1 365 911 $ 42 448 $

2004 10,88% 1 341 652 $ 41 616 $

2003 28,68% 1 246 800 $ 40 800 $

2002 -22,10% 1 000 000 $ 40 000 $

2001 -11,89% 1 283 697 $

2000 -9,10% 1 456 925 $

1999 21,04% 1 602 778 $

1998 28,58% 1 324 172 $

1997 33,36% 1 029 843 $

1996 22,96% 772 228 $

1995 37,58% 628 032 $

1994 1,32% 456 485 $

1993 10,08% 450 538 $

1992 7,62% 409 282 $

1991 30,47% 380 303 $

1990 -3,10% 291 487 $

1989 31,69% 300 812 $

1988 16,61%

Année S&P500 Ptf Net JS2 Retraits JS2

2017 21,83% 1 689 121 $ 59 438 $

2016 11,96% 1 434 288 $ 58 272 $

2015 1,38% 1 332 099 $ 57 130 $

2014 13,69% 1 369 213 $ 56 010 $

2013 32,39% 1 252 639 $ 54 911 $

2012 16,00% 986 837 $ 53 835 $

2011 2,11% 896 221 $ 52 779 $

2010 15,06% 928 376 $ 51 744 $

2009 26,46% 850 952 $ 50 730 $

2008 -37,00% 712 231 $ 49 735 $

2007 5,49% 1 207 922 $ 48 760 $

2006 15,79% 1 190 374 $ 47 804 $

2005 4,91% 1 068 521 $ 46 866 $

2004 10,88% 1 062 309 $ 45 947 $

2003 28,68% 998 697 $ 45 046 $

2002 -22,10% 810 429 $ 44 163 $

2001 -11,89% 1 095 926 $ 43 297 $

2000 -9,10% 1 291 993 $ 42 448 $

1999 21,04% 1 467 116 $ 41 616 $

1998 28,58% 1 245 800 $ 40 800 $

1 000 000 $ 40 000 $

Année S&P500 Ptf Net JS1 Retraits JS1

2017 21,83% 982 901 $ 57 130 $

2016 11,96% 852 755 $ 56 010 $

2015 1,38% 810 706 $ 54 911 $

2014 13,69% 852 772 $ 53 835 $

2013 32,39% 796 509 $ 52 779 $

2012 16,00% 640 723 $ 51 744 $

2011 2,11% 596 080 $ 50 730 $

2010 15,06% 632 470 $ 49 735 $

2009 26,46% 592 065 $ 48 760 $

2008 -37,00% 505 985 $ 47 804 $

2007 5,49% 877 542 $ 46 866 $

2006 15,79% 875 428 $ 45 947 $

2005 4,91% 794 952 $ 45 046 $

2004 10,88% 799 843 $ 44 163 $

2003 28,68% 760 408 $ 43 297 $

2002 -22,10% 623 917 $ 42 448 $

2001 -11,89% 800 920 $

2000 -9,10% 909 000 $

1 000 000 $

Pour ce qui est de « timer » le marché, je suis partiellement d’accord car :

1- Il est vrai que l’on ne peut pas, avec certitude, connaître la direction du marché à court et très court terme, sauf si un « black swan event » se déclare la veille…

2- Il est cependant possible « d’anticiper » dans une certaine mesure les « grands cycles » qui durent de longues périodes. Exemple : l’influence de la génération Baby-Boomer sur l’économie aux USA, la stagnation démographique et la « dépopulation » progressive au Japon.

3- Actuellement, avec des taux d’intérêt en hausse constante à moyen terme et la contraction de la liquidité aux USA associée aux taux d’investissements sur marge et le taux d’endettement moyen des particuliers, on ne peut pas, en toute logique, s’attendre à une hausse fulgurante des indices mais plutôt à une baisse. Jusqu’où ira cette baisse, personne ne peut le prédire à coup sûr !

Non, je ne suis pas d’accord avec vous.

Les calculs ont été faits alors que JS # 1et JS # 2 avaient $ 1 Million en cash (et non en actions) lorsqu’il prenaient leur retraite à des moments différents.

Les deux font comme le jeune retraité et mettent TOUT dans le marché boursier US (SP 500).

L’inflation calculée est réelle à chaque année et non une approximation de 2%.